扫描分享

本文共字,预计阅读时间。

继8月份3只保租房公募REITs单日认购规模超百亿元后,近日又有2只公募REITs再现火爆抢购。中国REITs市场正式启航两年多来,规则体系逐步完善,配套细则基本覆盖业务全流程。

目前来看,各家公募REITs仍然面临供不应求的局面,未来随着更多公募REITs产品的发行和存量产品的扩募,以及投资者逐渐成熟,长期这类资产还是要回归底层资产的收益和预期增值的价值,“资产荒”情况得到好转后,这一市场也会逐渐降温,回归项目本身的投资价值区间。

2020年4月,中国证监会、国家发展改革委联合发布《关于推进基础设施领域不动产投资信托基金(REITs)试点相关工作的通知》,标志着中国REITs市场正式启航。

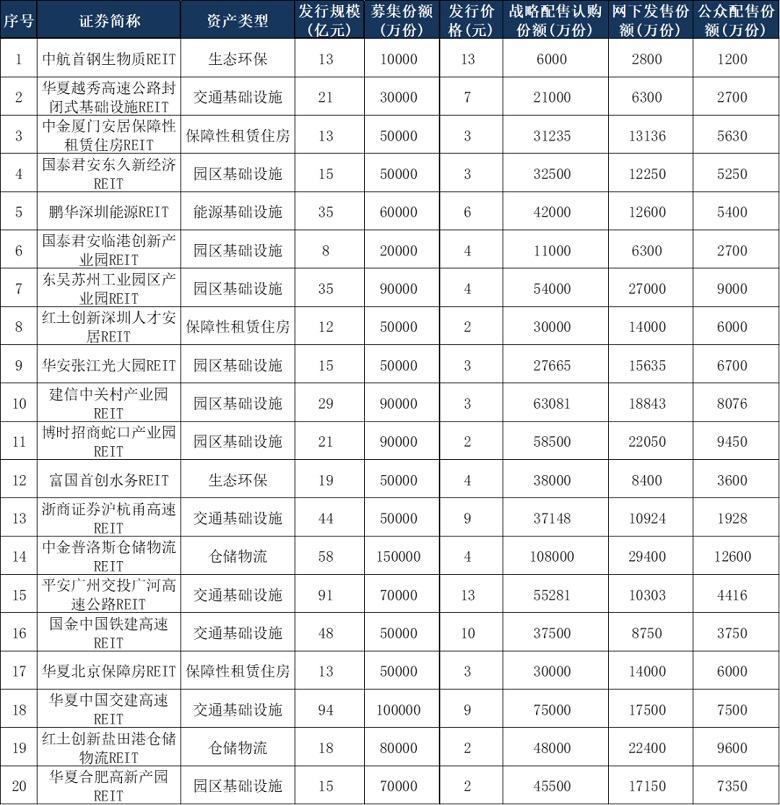

此后,REITs规则体系逐步完善,配套细则基本覆盖业务全流程。公募REITs产品也在持续快速扩容。Wind数据显示,截至2022年9月26日,共有20只REITs产品。资产类型以基建为主,还包括了近期刚上市的保障性租赁住房REITs,发行价格为8元—94元不等,战略配售认购仍占大头,公众配售比例不高。

表:公募REITs产品发展概况

数据来源:Wind

两年多以来,众多基金公司也积极投身其中。尤其是今年以来,公募REITs市场持续火爆,继国泰君安临港REIT大卖727亿元后,国泰君安资管旗下东久REIT大卖超855亿元。

究其原因,主要是近年来资本市场波动剧烈赚钱效应不佳,投资者风险偏好不断降低,市场上的资金与可投资产间错配引发的资产荒始终没有缓解。在这样的大背景下,公募REITs由于底层资产属性与股票、债券等其他大类资产关联度较低,且具有现金流稳定、回报良好的特性,因此成为现阶段比较稀缺的优质资产。

由于REITs是一类较为稀缺的兼具股性和债性资产,有助于管理投资组合的整体风险,因此REITs基金往往在开售首日就被抢购一空。

上海证券基金评价研究中心高级分析师孙桂平表示,最近一段时间以来,公募REITs发行有加速趋势,主要原因为:一是从产品供给角度而言,REITs作为基础设施资产的专业运营平台,在盘活存量资产降低企业负债,提升运营效率实现资产增值,扩宽融资渠道形成投融资循环,从而促进基础设施行业长期健康发展等方面都具有显著示范作用和引领作用,也是国家政策大力推动的方向;二是从产品需求角度而言,REITs不同于传统股债资产,在分红收益高、与其他资产相关性低等方面具有独特优势,REITs上市后也走出了相对独立的行情,得到了投资者关注和广泛参与,一级市场的配售比例不断走低,二级市场也保持了较好的流动性。

未来或将“降温”?

从目前来看,各家公募REITs仍然面临供不应求的局面,如何看待公募REITs后续走向?

中信建投证券认为,REITs作为中等收益、中等风险的金融工具,具有流动性高、收益稳定、安全性强等特点,有利于丰富资本市场投资品种,拓宽社会资本投资渠道。

华宝证券分析指出,从特征看,公募基础设施REITs封闭期较长、底层资产优质、战略配售认购意愿较高。从分红情况看,特许经营权类公募REITs的单次分红金额明显高于产权类公募REITs,但两者披露的预期全周期IRR(折现率)均分布于6%至8%之间。从二级市场看,多数产品的价格相比发行价都有所上升,大规模的REITs溢价表现整体不如中小规模的产品。

在孙桂平看来,长期来看,供给方面,当前基础设施资产存量以及未来建设增量规模庞大;需求方面,我国资本市场规模较大,众多资金参与其中,对REITs具有长期配置需求。未来REITs仍将不断发展壮大,产品创新也将持续,涌现出新的资产类型,此外REITs扩募也将出现,使得REITs做大做强。随着REITs资产类型和产品数量不断增加,产品差异性也不断增加,投资者可分析甄别,挑选合适REITs进行长期投资。

有业内人士指出,目前公募REITs一、二级市场仍有价差,预计短期内“破发”的可能性不大,对于纯打新策略的交易性资金,高价获配短期能兑现离场,亏损风险较小。但从中长期看,如果市场利率水平、供求关系等因素发生变化,存在二级市场价格跌破发行价的风险,还是存在投资亏损风险的。

总体来看,短期内网下机构资金追逐公募REITs的现象仍会延续,短期内报价偏高的情况不太可能降温。未来随着更多公募REITs产品的发行和存量产品的扩募,以及投资者逐渐成熟,长期这类资产还是要回归底层资产的收益和预期增值的价值,“资产荒”情况得到好转后,这一市场也会逐渐降温,回归项目本身的投资价值区间。

对于投资者来说,公募REITs的投资还是要结合底层资产的内在价值、隐含的长期投资回报率、二级市场流动性,以及投资者自身的投资回报要求,进行综合考虑和投资判断。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号