扫描分享

本文共字,预计阅读时间。

摘要:重大性要求起源于普通法中的欺诈,归属于证券欺诈的行为要件。虚假陈述案件的审理中,法院是否独立审查重大性要件,以及如何把握重大性审理的裁判规则,属于目前的司法难题。本文结合广东省法院的审判实际和案例统计,分析既有司法实践,并指出司法对重大性的独立审查兼具法理和现实的双重定位。司法实践中的重大性认定无疑是场景式的,本文拟为重大性的认定探索一般性的裁判规则,即应当采理性投资者标准,制定定量因素优先、定性因素兜底、价格波动作为事实推定的统一裁判规则,建立自愿性信息等区分审查标准,并对最新司法解释中的重大性相关规定进行评析。

关键词:虚假陈述 民事诉讼 重大性

一、问题的提出:虚假陈述重大性司法认定的既有实践

(一)重大性司法独立审查[1]的普遍缺失和逐步改进

基于大陆法系司法对行政行为审查的谦抑性和证券监管的专业性和复杂性,过去我国法院长期通过前置程序的方式搁置了重大性审查的问题。2003年《最高人民法院关于审理证券市场因虚假陈述引发的民事赔偿案件的若干规定〈理解与适用〉》指出:“人民法院受理民事赔偿案件之前,虚假陈述所涉及的信息的重大性应该已经在前置程序中得到了解决,在民事案件中审理不涉及而当然认定。”2015年立案登记制改革后,最高院2019年发布的《全国法院民商事审判工作会议纪要》(以下简称《九民纪要》),明确将行政处罚作为构成“重大性”的充分非必要条件。[2]《九民纪要》把行政处罚作为构成重大性要件情形之一,行政处罚从起诉的程序性条件变成了充分但不必要的实体要件。

受到行政处罚前置程序的影响,对于重大性抗辩,大部分判决并未体现出独立审查的裁判思路。通过中国裁判文书网检索2007—2020年虚假陈述诉讼的相关54起案件,本文发现仅有少数案件,法院对于重大性抗辩进行了相对独立的审查。大部分裁判依据相关行政处罚决定书认定重大性,并辅以“重大事件”“影响投资者购买意愿”“对股票价格/成交量产生较大影响”等泛泛说理。保千里案中[3],在重大资产重组事件中,保千里电子公司向银信评估公司提供了虚假协议致使拟注入资产评估值虚增了9.84%,并对外进行公告,受到了证监会的行政处罚。保千里抗辩,披露违法行为本身不具有重大性,评估值相差2亿元,并未影响对赌中公司业绩承诺的实现和公司整体财务状况,不影响投资者的投资决策,对证券市场价格也未影响。影响投资者判断的是中达股份公司进行重大资产重组该信息本身,一审深圳中院和二审广东高院均未认可该抗辩,指出:“虚构协议行为构成《证券法》第六十三条、第六十八条规定的所披露信息有虚假记载的违法行为,并受到证监会(2017)78号《行政处罚决定书》的行政处罚,构成证券虚假陈述。”大连大福案中[4],被告未及时披露对外担保和诉讼受到大连证监局的行政处罚,被告在民事诉讼中以揭露日后股价并未异常波动进行抗辩,法院并未对波动情况和定量进行审查,而是转向论证对外担保和重大诉讼属于法律规定的信息披露重大事宜且具有行政处罚决定书为理由,从而认定具有重大性。

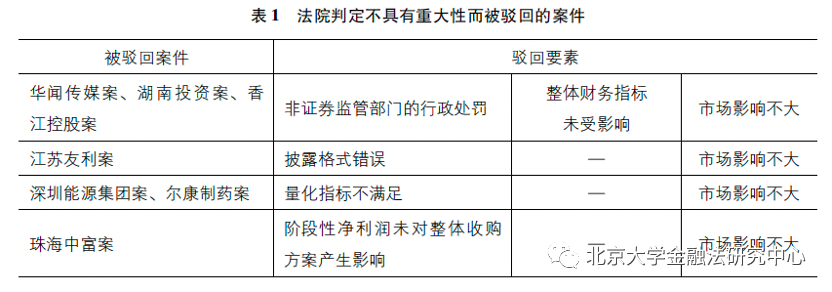

2003年至2021年,仅有10例案件经法院独立审查后因不具有重大性而驳回,[5]被驳回的案件中,法院对于否决重大性的存在四种裁判类型(见表1):一是被非证券监管部门进行行政处罚,且市场影响不大,如华闻传媒案、湖南投资案、香江控股案。二是披露格式错误,且市场影响不大,如江苏友利案。三是量化指标不满足且市场影响不大,如深圳能源集团案、尔康制药案、珠海中富案。尔康制药案[6]较为特殊,这是最高人民法院在《九民纪要》后对虚假陈述基于重大性要件的首次驳回。最高人民法院认为,尔康制药公司2015年年报中虚增营业收入和虚增净利润,分别占当期合并报表披露营业收入和披露净利润的1.03%和2.62%,该增长率同比仅增长了1.3个和5.5个百分点,没有对公司业绩和重要财务指标产生实质影响。此外,2015年年报公布前的两个多月(自2016年1月29日至2016年4月5日),尔康制药公司的股价涨幅为22.26%,而该公司股票在2015年年报公布后仅上涨了2.99%,且卖出金额大于买入金额。四是事件性质特殊且对价格影响不大,如珠海中富案涉及。珠海中院认为,阶段性净利润仅仅是影响评估价值的小部分因素,并未对本次收购方案产生重大影响,并不能对股票市场产生实质性影响。

未驳回的案件中,近年来,有部分法院在具备行政处罚的前提下,作出了相对精细化的审查,尝试从量化指标、定性因素和股价异常波动等角度审查,独立认定重大性。方正科技案中[7],定量上,上海金融法院认定方正科技未披露的关联交易的规模占上一年度净资产比例较大;定性上,涉及主营业务,违反会计处理程序,且主观应知控股股东和经销商的关联关系。超华科技案[8]中,虽有行政处罚作为依据,广东高院指出,定量上,超华科技虚增利润总额占当期利润总额的28.01%,虚增净利润占当期合并净利润的23.71%,股价波动上,涨幅达42.43%,远超同期深圳综指涨幅26.81%,从而认定具有重大性。

近年来,司法裁判中越来越体现出独立审查和综合权衡的思路。例如,广州中院的法官认为,不能单纯从行政处罚角度等同于虚假陈述的重大性,而判断信息重大性的精要在于综合判断多种信息,主要是财务数据信息,还应综合该虚假陈述行为对投资者决策和公司的股价走势等因素一起判断。[9]然而,应当如何把握重大性独立审查的裁判尺度、如何构建统一裁判规则、各种裁量要素的关系和权重等,仍亟待解决。

(二)重大性统一裁判规则的空白

既往司法实践对于重大性要件独立审查的普遍缺失,也造成了重大性统一裁判规则的缺失。虚假陈述诉讼中,重大性标准如何界定、重大性审查中如何把握裁量要素和分配举证责任、如何衔接证券欺诈的行政责任和民事赔偿,是虚假陈述民事诉讼审判中必答题,也是虚假陈述审判中的难题。

就重大性标准的认定而言,立法构建了投资者决策标准和可能价格敏感的二元标准,导致学理上的标准之争,[10]也导致司法的举棋不定。《中华人民共和国证券法》(以下简称《证券法》)第二章“证券发行”第十九条,规定发行阶段采投资者决策标准:“充分披露投资者做出价值判断和投资决策所必需的信息”。第五章“信息披露”的第八十条和八十一条,概括定义了持续披露阶段的价格影响标准:“发生可能对……股票/债券价格产生较大影响的重大事件”。此外,《证券法》列举规定了重大事件,极少数地制定了量化指标,大部分列举项陷入了“重大”一词的循环定义中。

就具体的裁量要素而言,如上所述,近年来的司法裁判中逐步体现了一些裁量要素,如量化指标对整体财务的影响、市场影响大小、格式错误还是内容错误、是否证券监管部门处罚、是否违反会计处理规则等要素。然,如何在重大性要件审查中衔接行政处罚、何种要素应当纳入重大性的裁量范围、裁判要素之间的关系如何把握、具备和不具备行政处罚前提的举证责任如何配置、能否区分不同信息进行类型化裁判规则的构建等问题,在当前仍然缺乏统一的裁判指引。

二、司法审查重大性的功能定位

重大性的认定应当重视司法的救济功能和回归法律关系本身,因而重大性的实体审查是不可回避的。司法对重大性实体审查的正当性,以及司法如何对重大性进行审查,根本上取决于其功能定位。本文认为,司法对重大性的独立审查兼具法理和现实的双重定位。

(一)法理定位:投资者补偿和个案公平

不同于依赖证券监管法规的行政处罚,虚假陈述诉讼依赖的是特殊侵权行为规范。从保护法益上看,区别于行政执法的秩序价值,民事诉讼则是基于补偿原则,从而弥补投资者因为虚假陈述行为所造成的损失。从规制手段上看,区别于行政执法的主动出击,民事诉讼奉行不告不理。从重大性判定的侧重点上看,区别于行政处罚的效率性和合规性,[11]民事诉讼更加强调个案公平。在民事诉讼中的重大性原则上应当更加关注市场影响因素,即投资者对信息披露违法行为的市场反应和实际损失。如对于关联交易和对外担保,事前监管表示了特别关注,虚假陈述诉讼中应当更加注重市场的实际反映进行判定。

(二)现实定位:对行政执法不足的纠偏和弥补

示范判决的实践和中国式集体诉讼制度的建立,行政处罚前置程序的废除,意味着我国群体性证券纠纷诉讼机制的发展已经拉开大幕,私人执法的短板正在努力补齐,法院对重大性的精细化和独立审理具有了很强的现实需求。不同于美国司法通过独立审查抑制滥诉的立场,在民事诉讼不彰的现实背景下,还要强调对行政执法的监督和补足。

民事诉讼和行政执法也存在着互动关系,通过民事诉讼对重大性的独立审理,可以实现对行政执法不足的纠偏和弥补。“行政执法和民事赔偿张弛有度但逻辑上又相互独立存在的法律责任关系,其中也恰恰表现出民事侵权法与监管性的法律背后有不同法益关怀与叙事逻辑。”[12]

在证监会的行政执法中,对于信息披露重大性的执法存在着执法力度不足,任意性执法,证明方法不佳等问题。[13] (1)力度不足。据统计,执法案件涉及的量化指标远高于会计经验法则(Rule of Thumb)中5%的标准,更不用提美国证券交易委员会(SEC) 执法实践中依据企业规模变动灵活确立的3%~10%的标准。[14](2)任意性执法。选择的比较会计指标存在着任意性,且缺乏相应的论证。(3)证明方法不佳。对于不满足财务量化标准的案件,重大性论证时,考量何种因素,并不清晰。除了极少数案件,如万家文化案、长春春生案,证监会极少采用价格敏感方法和定性方法进行相关的判定。对不确定信息,未体现清晰的处理思路。

过去普遍将行政处罚作为虚假陈述诉讼的前置程序,证监会的处罚力度也会因此影响民事诉讼中投资者的损害赔偿,司法通过重大性的审查起到给予投资者兜底的补救作用。注册制发展初期,证券欺诈发行严重,对投资者提起证券诉讼的鼓励不仅仅起到补偿作用,更能起到对违规行为和公共执法的司法监督作用,改变目前过于依赖行政监督的现状。

三、重大性的具体认定

(一)重大性认定标准——统一适用理性投资者标准

正如上文而言,立法、理论界、实务界对重大性认定标准都有争议。本文认为,理性投资者决策标准和可能价格影响标准尽管侧重和视角不同,或者说在信息向市场传播的过程中选择的载体不同(分别选择了理性投资者和市场价格),但是其内在是一致的。(1)有效市场和欺诈市场理论论述了价格和投资者决策的互动关系。(2)两个标准并不存在高低差异。标准高低与否,并不取决于概念本身如何表述,而取决于该国证券法对于投资者保护和信息披露成本的平衡。对于弱有效性市场而言,理性投资者这一法律概念的界定囿于加强投资者保护的立法价值,理性投资者标准更低,更接近实际投资者通过证券交易对价格的塑造。(3)都属于法律拟制的主观标准。不论采何种标准,最终还是要落实到具体证明因素上。本文认为,鉴于两个标准具有内在一致性,对于发行和交易阶段的虚假陈述,应当同采理性投资者标准进行审理。

(二)重大性的证明和抗辩规则

在前置程序已经取消和群体性证券纠纷启动的背景下,法院可以通过出台司法解释文件(包括会议纪要、司法解释等)或公报、指导性和典型性案例的方法,强调对重大性的依法独立审查,并明确具体规则的适用情形。

1.行政处罚作为重大性的推定。鉴于行政执法的经验积累,完全废除行政处罚前置,将给法院工作带来不完全是法律专业的负担和工作量,降低司法效率。本文认为,对重大性进行独立审查,应将行政处罚作为重大性的推定,允许被告进行反驳。即通过推定的方式,将举证责任,尤其是价格波动的专家证据,这一成本较高的证明方法,倒置给更有负担能力的上市公司。无行_政处罚下提起诉讼,原告应当承担相应的举证责任。无行政处罚诉讼所涉及的重大性证明,在中国现已有集体诉讼的情况下,也可以较好地平衡投资者保护和滥诉侵扰的难题。

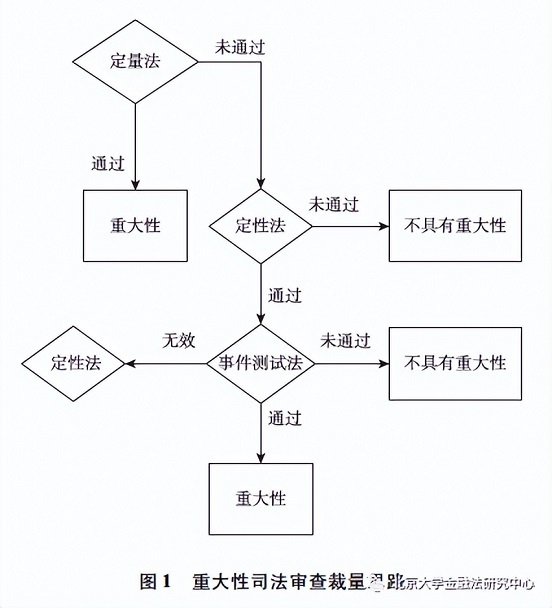

2.裁判规则之证明和抗辩要素:定量为先,定性为兜底,客观价格波动进行结合。

(1)定量因素的优先推定。定量因素,是指依据事项对会计项目(最常见的是总资产、净收入、利润)的占比。如果一个项目对净收入(定义为收入减去费用) 的影响低于一定的数字百分比,如5%,那么它就不具有重要性。[15]为了加强对特殊事项的监管,世界各交易所已经逐渐发展出针对特殊事项的重大性测试法,如非日常交易、关联交易、重大诉讼或仲裁、担保、大额持股等;对于非特殊事项,仍然适用经验法则的5%标准。在美国的司法实践中,法院通常会优先采用定量方法判定,一些不满足定量方法的虚假陈述将不具有重要性,一些法院通常会拒绝判定低于5%的虚假陈述具有重要性。[16]

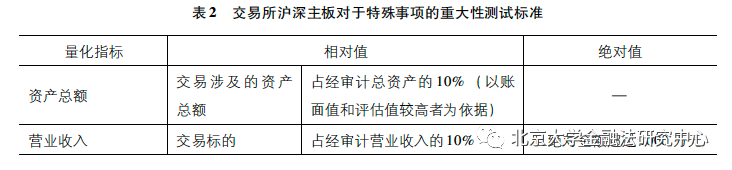

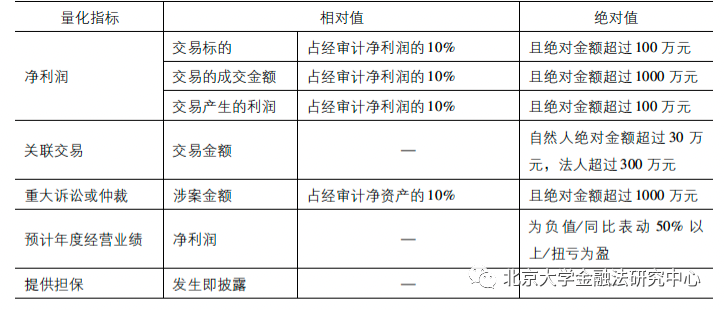

基于规则的可预见性、经济性和有效性,审判中应当优先适用定量因素进行裁量。对特殊事项的监管,适用交易所已经逐渐发展的针对特殊事项的重大性测试标准[17](见表2);对于非特殊事项,仍然适用经验法则的5%标准。如果特殊事项通过交易所的重大性测试,则应当推定其具有重大性。如果非特殊事项对净收入(定义为收入减去费用) 的影响低于一定的数字百分比,如5%,那么它就不具有重要性。

(2)定性因素的兜底证明。定量因素将不可避免地带来盈利操纵的问题[18],会计科目的数量变化并不能完全等同于理性投资者的决策因素。因而,通过考虑可能影响投资者的所有相关因素来评估重要性,能够有效补充定量因素的不足。相比定量测试侧重于禁止可能扭曲公司基本价值的重大误述,定性因素还侧重于禁止可能从操纵盈利造成的市场波动中获益的个人不当得利。

对于没有通过定量测试的事项,此时可以借助定性因素对重大性进行兜底判定。如果法院认定其涉及定性规则所考量的因素,应当进入下一步事件测试法以判断市场影响,从而综合权衡其是否具有重大性。如果法院认定其未涉及定性因素,可以得出其不具有重大性的结论。

由于定性因素具有极大的不确定性,通过一般性规则建立需要考量的因素是十分必要的,但是哪些因素理论上应当纳入考量范围?1999年,SEC发布了《第99号工作人员会计公告——重要性》,指出重要性概念符合最高法院的定义,公司和审计人员在进行披露时,应当考虑一系列的定量和定性因素作为披露的财务会计标准,定性因素在该报告中得到具体的界定。《第99号工作人员会计公告——重要性》[19]提出了定量和定性相互结合的认定方法,指出:(1)定量起到推定作用,即满足定量测试的信息推定具有重大性。(2)SEC可以针对未满足定量的信息依据以下列举的重大性要素进行定性评估,包括:(a)与盈利管理有关因素,包括“虚假陈述是否掩盖了收益或其他趋势的变化”“虚假陈述是否掩盖了未能达到分析师对企业的一致预期”“虚假陈述是否将亏损变为收入,或将亏损变为收入”“是否对注册人的经营或盈利能力有重要作用”。(b)与管理层的报酬有关因素,包括“虚假陈述是否会增加管理层的报酬——例如,通过满足发放奖金或其他形式的奖励报酬的要求”。(c)是否涉及估算因素,虚假陈述是由能够精确计量的项目引起的,还是由估算引起的,以及估算的不精确程度[20]。(d)与合规有关因素,包括“虚假陈述是否影响注册人遵守监管要求”“虚假陈述是否涉及隐瞒非法交易”“虚假陈述是否影响注册人遵守贷款合同或其他合同要求”。(e)禁止任何故意违反公认会计准则的行为。(f)其他。该公告可能不是灵丹妙药,但它明确提供了一些定性因素,弥补了纯定量未能解决的缺点。通过对理性投资者决策标准下的因素列举,使投资者决策标准获得了一种更加可预期的、确定性的适用方法,同时通过不完全列举也保留了自身作为一个相对抽象方法的弹性优势。[21]该公告为定性因素界定提供了有效指引。未来法院可以通过司法解释或者裁判指引不断完善定性因素的相关类型,如盈利管理相关因素、管理层的报酬或者控股股东获利有关因素、估算因素、合规相关因素、是否具有主观故意、是否能够反映出内部控制系统的重大问题等,并且形成具有示范性的司法案例。

(3)客观价格波动的事实推定。

a.他山之石:事件测试法在诉讼中的作用。事件测试法是美国证券诉讼中的一种重要专家意见证据,反映了客观股价是否因虚假陈述行为而异常波动。作为一种统计学测量方法,它通过比较公司股价的变化与其在一段时间内的平均回报率或市场平均回报率来衡量股票市场对某一信息的反应。如果公司的股票价格与正常的市场走势出现了统计学意义上的偏离,那么就存在可归因于被测试事件的异常收益。[22]事件测试法证明了欺诈行为和股票价格波动之间的联系,不仅仅适用于重大性证明,在信赖要件、损失因果关系、损害赔偿等相关争议点中,事件测试法作为专家意见得到了广泛的适用[23],已逐渐发展成美国证券欺诈诉讼中的实体要件。在诉讼中,联邦法院通常采纳包含适当事件测试的专家证词,排除不健全事件测试或者没有事件测试的专家证词。在In re Seagate Tech. H Sec. Litig.案中[24],被告的专家进行了事件测试,原告没有通过自己的包含事件测试的专家意见进行反对,联邦地区法院作出了支持被告的简易判决。在DeMarco v. Lehman Bros案中,联邦地区法院拒绝对原告进行集体诉讼资格确认,认为原告专家关于重大性的结论“表面上不可靠”,在没有事件研究的情况下“明显不相关”。[25]尽管在Amgen Inc. v. Conn. Ret. Plans & Trust Funds案中,联邦最高法院对此进行纠正,认为在集体诉讼的资格认证阶段无须进行重大性的证明,重大性问题可以留待实体阶段进行证明。但在随后2014年Halliburton Co. v. Erica P. John Fund, Inc.案[26]中,最高法院认为,在资格确认阶段,通过信赖要件,事件测试法起到避开了重大性实体举证的相应的作用。被告可以通过证明违规行为未影响证券价格而反驳原告的起诉请求,至此,事件测试法通过串联重大性、信赖、损失因果关系等要件,在集体诉讼的资格确认阶段几乎成为实体性要件。

事件分析法作为一种统计学方法,较精确客观,容易定分止争。事件测试法几乎发展成了一种美国证券诉讼中实体性要件,这引起了广泛批评[27]。不能将客观事后的价格波动作为实体性要件,是因为事件测试法存在着内在缺陷:不能排除事件窗口期其他新消息和噪声的影响[28];价格波动反映的只是实际投资者的能力和偏好对信息的反应,不能等同于法律拟制的理性投资者[29];无法剥离投资者对市场价格非理性因素的影响[30];执法成本和诉讼成本较高[31];统计学上的显著性水平与法学意义上的重大性水平不能直接等同[32];事件测试的准确性随着样本中公司数量的增加和事件窗口中的天数的减少而变化。[33]

b.事件测试法等专家意见作为事实推定。实践中,对于价格异常波动的认定,已经逐步开展采用专家鉴定的方式。广东法院在保千里案件的审理中,委托第三方机构进行股价波动的鉴定。上海金融法院采用了委托第三方进行多因子量化模型核定的方式。《九民纪要》也提出应当充分发挥专家证人的作用。

此外,实际审理中,广东法院也开始结合价格波动对不具备行政处罚的信息披露违规行为,进行审理。威化股份案[34]中,原告提出李建华减持过程中,未披露赣州稀土不具备稀土行业准入条件,具有重大性,误导投资者追涨。鉴于李建华并非该信息披露义务主体,广东高院最终驳回该请求。实际审理过程中,合议庭认为,虽缺乏行政处罚,但赣州稀土不具备稀土行业准入条件,将可能导致重大资产重组失败,有可能构成重大信息。除威化股份的预见可能性,事后股价波动能体现作为投资者决策影响,对认定重大性较为关键。

综上所述,未来就重大性的价格波动测试中,应当立足于已有司法实践,积极吸取美国司法实践经验。一方面,事件测试等专家意见可以起到重要的证明作用,事后价格波动能证明股价波动和欺诈行为的关联性,解决定量和定性因素证明不完全的问题,如不确定信息。另一方面,事件测试法存在天然缺陷,不能单独作为一种重大性的证明方法,仅能对其他因素起到辅助的作用。

本文认为,如该信息已经具备定性因素,事件测试的专家意见应当定位其为一种证据法上的可反驳推定,即事实推定,在证据法上能够导致证明责任的转移。事实推定,是连接基础事实和结论性事实的桥梁与纽带。基础性事实得到举证后,基于事实推定,即可认定结论性事实达到了高度盖然性的界定标准,从而达到证明责任的转移。[35]最高人民法院《关于民事诉讼证据的若干规定》第十条区分规定了法律推定和事实推定。[36]事实推定的成立需要具备两个要件[37],一是高度盖然性的经验法则,二是该经验法则具有程式性,已经形成范例。[38]客观价格波动法,尤其是事件分析法,相较于其他工具在验证步骤上较为严谨,在证明信息违法行为与投资者决策之间的关联时,与其他证明因素结合,已经能够成为一种具有高度盖然性的程式化方法。如信息能够通过该测试,则主张信息具有重大性的一方已经完成了举证责任。如果想要反驳该推定,主张不具有重大性的一方应当证明该重大性测试方法无效。例如,市场无效率、存在某项信息干扰、其他违法行为扰乱了信息等。反之,如果信息未能通过重大性测试,则主张重大性的一方应当证明该重大性测试方法无效。如果事件测试无效的观点得到采纳,则此时可以进入定性因素的考量中。

3.区分不同信息类型——对于自愿性信息的例外。尽管定量和定性因素是适用最为广泛方法,但是对于自愿性信息披露,为鼓励引导上市公司主动披露,一般采取较为宽松的重大性界定规则。1979年,SEC为了鼓励上市公司自愿披露预测性信息,通过175规则和3b-6规则,发展出了预测性信息披露的安全港原则。1995年《私人诉讼改革法案》则通过预先警示原则,降低了投资者对预测性信息提起诉讼的披露风险,从而激励上市公司积极披露。[39]针对未来可能出现的相关纠纷,最新司法解释已经为自愿性信息披露事项的重大性判定进行了适度放松(见图1)。

四、余论:走向客观价格波动标准——新司法解释的探索和困境

2022年1月21日,最高人民法院发布了《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》(以下简称《新司法解释》),明确取消了虚假陈述民事赔偿诉讼的前置程序并明确了重大性标准。《新司法解释》第十条[40]没有继续采用《九民纪要》中的理性投资者标准,而是规定了法律法规推定和客观价格/交易量认定的两种证明路径,实质走向客观价格波动的一元标准,体现了最高人民法院对域外法治的最新借鉴、统一裁判权的持续努力及民事诉讼定位的不懈探索。可以说,法律法规、规章、规范性文件、交易所文件等监管规范中,多少体现了不同披露事项的定量和定性规则。《新司法解释》将监管规范作为重大性推定,无疑体现了对证券监管专业性的尊重和减轻投资者举证责任的审慎。既然监管规范可以作为重大性推定,那么违反监管规范的行政处罚可作为重大性推定也毋庸置疑。

如前文所述,客观价格波动法在美国法中举足轻重的地位,是建立在广泛采用包含事件测试法的专家意见,以及市场有效性的充分证明的前提下的,还饱受统计方法准确性、非理性因素干扰、实际投资者不等于理性投资者等批评声音。此外,交易量变化与撮合情况相关,并不与重大性具有相关性,实践中可能出现揭露日后交易量无明显变化的案例。当司法实践面临上述问题时,个案审理中可能仍回归本文所提出的理性投资者标准指导下的定量、定性、价格结合的审查思路上,客观价格波动恐难在争议性较大的案件中作为单一标准。

五、结语

重大性作为事实和法律混合问题,无疑需要在理性投资者决策标准下对具体案件中的事实进行启发式(Heuristics)的认定。然而,这并不意味着重大性是缥缈不定、不可把握的。本文拟通过对虚假陈述民事诉讼中重大性审理案件的现状研究,域外借鉴和学理探究,为未来的司法独立审查提供一定借鉴。

注释:

[1]对重大性的独立审查,具有两方面含义:一是在具备行政处罚的情况下,法院能否通过独立审查否认民事诉讼中虚假陈述的重大性;二是在不具备行政处罚的情况下,法院能否通过独立审查认定虚假陈述的重大性。

[2]《九民纪要》第85条:审判实践中,部分人民法院对重大性要件和信赖要件存在着混淆认识,以行政处罚认定的信息披露违法行为对投资者的交易决定没有影响为由否定违法行为的重大性,应当引起注意。重大性是指可能对投资者进行投资决策具有重要影响的信息,虚假陈述已经被监管部门行政处罚的,应当认为是具有重大性的违法行为。在案件审理过程中,对于一方提出的监管部门作出处罚决定的行为不具有重大性的抗辩,人民法院不予支持,同时应当向其释明,该抗辩并非民商事案件的审理范围,应当通过行政复议、行政诉讼加以解决。

[3]参见中车金证投资有限公司诉江苏保千里视像科技集团股份有限公司证券虚假陈述责任纠纷案,广东省高级人民法院(2019)粤民终2080号民事判决书。

[4]参见李洋诉大连大福控股股份有限公司证券虚假陈述责任纠纷案,辽宁省大连市中级人民法院(2019)辽02民初762号民事判决书。

[5]统计时间为2003年至2021年4月。

[6]参见陶然诉湖南尔康制药股份有限公司证券虚假陈述责任纠纷案,最高人民法院(2021)最高法民申102号民事裁定书。

[7]参见潘雪芬等四人诉方正科技集团股份有限公司证券虚假陈述责任纠纷案,上海金融法院(2018)沪74民初330号民事判决书。

[8]参见梁健锋诉广东超华科技股份有限公司证券虚假陈述责任纠纷案,广东省高级人民法院(2019)粤民终16号民事判决书。

[9]参见龚连娣,谢春晖:《证券虚假陈述纠纷中信息重大性的认定》,载《人民司法》2014年第12期。

[10]学理对于重大性标准争议已久。(1)坚持理性投资者标准的观点认为,理性投资者决策标准能够包含价格影响性标准,更体现出能保护弱势投资者的价值趋向,更能适应我国证券市场历史较短、法律监管不完善以及自律组织发展不成熟的现状。参见胡光志:《内幕交易及其法律控制研究》,法律出版社2002年版,第333页;廖峻、易锦媛:《证券法信息披露制度中的“重大性”标准》,载《当代经理人》2006年第8期;陈雪妹:《我国上市公司信息披露“重大性”标准之厘定》,载《改革与开放》2009年第12期。(2)坚持价格影响标准的观点认为,理性投资者决策标准较为模糊性,打击范围广和操作性差,应该采价格影响标准。参见商浩文:《论内幕交易犯罪中内幕信息的司法认定》,载《河南警察学院学报》2014年2月。(3)持两种标准调和的观点认为,基于欺诈市场理论,两种标准不是非此即彼的关系,其具有一致性。参见张小宁、解永照:《论内幕信息的重要性特征》,载《武汉公安干部学院学报》2011年4期;李有星、徐鹏炯:《内幕信息重大性标准探讨》,载《浙江大学学报(人文社会科学版)》2017年第3期。(4)多重标准说认为,应当引入多种标准或多种因素判断,从而解决二选一难题。郭峰认为,依据案情将平行标准、事后判断标准、特定事实自证标准与客观的价格标准结合适用。李君临认为提出了发行人品质不利影响标准,主张其与投资者决策标准、价格影响标准结合适用成为三元标准。徐文鸣、刘圣琦主张应当建立新二元标准,即价格影响标准优先,理性投资者标准兜底。覃宇翔则提出应采用理性投资者决策标准逐一列举重大信息,采用价格波动标准判断未经列举的信息是否具有重大性。参见郭峰:《关于证券欺诈行为的民事责任的调研》,最高人民法院2006年重点调研课题;李君临:《证券市场信息披露重大性标准探析》,载《特区经济》2007年;徐文鸣、刘圣琦:《新〈证券法〉视域下信息披露“重大性”标准研究》,载《证券市场导报》2020年第9期;覃宇翔:《浅议证券法信息披露义务中的“重大性”标准》,载《商业研究》2003年第2期。

[11]实践中诸多被判罚的信息披露违法行为,违反的是合规性的要求,如交换与买卖承兑汇票、会计利润调整计入等,并不当然涉及证券欺诈。参见汤欣、张然然:《虚假陈述民事诉讼中宜对信息披露“重大性”作细分审查》,载《证券法苑》2020年第1期。

[12]参见汤欣,张然然:《虚假陈述民事诉讼中宜对信息披露“重大性”作细分审查》,《证券法苑》2020年第1期。

[13]笔者曾通过中国证监会官网检索了近三年,2018—2021年的信息披露违规执法案件108件,其中30件与重大性相关。通过对以上案例进行研究分析,总结出近期证监会对于重大性的执法案例体现了以下的特点。

[14]See Mark L. Mithell & Jeffry M. Netter, The Role of Financial Economics in Securities Fraud Cases: Applications at the Securities and Exchange Commission, 49 Business Lawyer 545(1994), p.545-590.

[15]定量法起源于财务会计领域,20世纪80年代,鉴于司法测试的事后性和缺乏足够的SEC事前指导,公司和审计人员在进行重大性判定时往往使用定量5%的经验法则(Rule of Thumb)。SEC认可了对重大性采取定量方法的经验法则,即使公司以一种违反公认会计准则的方式记录不足5%占比的事件,但根据证券法,它也将不承担任何责任。See kennth C. Fang & Brad Jacobs, Clarifying and Protecting Materiality Standards in Financial Statements: A Review of SEC Staff Accounting Bulletin 99, 55 The Business Lawyer, 2000(1039), p.1039-1064.

[16]In re Kidder Peabody Sec. Litig, 10 F. Supp. 2d 398, 410(S. D. N. Y. 1998).

[17]在信息披露的日常监管中,交易所针对非日常经营事项的披露进行了较为细致的量化测试指标,满足相关指标即达到事前披露的重大性标准。非日常经营事项具有高度的不可预期性和重大的潜在影响,是交易所信息披露监管的重点关注对象。交易所通过多重量化指标能够增强特殊交易披露监管可操作性和有效性,体现了交易所对不同非日常事项的风险高低和重大性程度的初步预判。交易所目前对于非日常经营性交易设定了10%的相对标准(资产总额,营业收入,净利润)和绝对额的事前信息披露标准,兼顾了保护投资者知情权和降低市值较小企业的信息披露成本。此外,交易所对于担保、关联交易等事项表示出了特别关注,信息披露标准低于5%的经验标准。

[18]1998年,SEC主席莱维特(Arthur Levitt)在纽约大学的演讲中指出,“上市公司正在滥用重大性的概念,他们将会计错误控制在百分比内从而进行盈利操纵”,提议通过废除定量方法,并通过“考虑可能影响投资者的所有相关因素”来评估重要性来打击盈利操纵。See Arthur Levitt, Chairman, Sec. & Exch. Commn. , Remarks at the NYU Center for Law and Business, Available:

http://www.sec.gov/news/speech/speecharchive/1998/spch220.txt, visit on August 25, 2021.

[19]See SEC: Staff Accounting Bulletin: No. 99 – Materiality, https://www.sec.gov/interps/account/sab99.htm, visited on August 25, 2021.

[20]定性考虑因素在SEC的报告中并未穷尽,定性本身也不可避免地与定量进行重叠(如盈利和主营业务趋势、管理层获利,以及估算等因素)。

[21]See John M. Fedders, Qualitative Materiality: The Birth, Struggles, and Demise of an Unworkable Standard, 48 Cathy University Law Review 1(1998), p.41 – 91.

[22]事件测试有三个基本步骤:一是确定事件窗口期。事件窗口期是指股票市场获得该事件信息,从而可能影响相关公司股票价格的时期。对于单一突发事件,美国法上专家往往采取交易日到交易日后的第二日,对于持续性事件,则依据交易量和交易价格变化。二是计算事件前后的异常股价表现,采用资产定价模型和行业板块指数计算实际和判断预期收益之间的差额收益率。三是测试异常股价是否具有统计上的显著性,对超额收益进行显著性检验。统计学的显著性检验实际上很好地解决了不同公司重大性标准的差异,不同市值、不同行业、不同交易体量、不同财务状况和治理方式的公司的股价历史波动水平不同,因而事件带来的股价波动对于不同公司的重大性也会因此不同。“对于纽约证券交易所(NYSE)股票市值最大的上市公司的股票,在5%的水平上,2.86%的股价变动可被视为有显著差异。相比之下,对于股票市值最小的纳斯达克公司来说,在5%的水平上被认为是显著的必要价格变动是10.00%。”See Stephen J. Brown, Jerold B. Warner, Using Daily Stock Returns: The Case of Event Studies, 14 Journal of Financial Economics 1(1975), p.3–31.

[23]See Jill E. Fisch, Jonah B. Gellbach & Jonathan Klick, The Logic and Limits of Event Studies in Securities Fraud Litigation, 96 Texas Law Review 553(2018), pp. 533–621.

[24]See In re Seagate Tech. II Sec. Litig, 843 F. Supp. 1341, 1368(N.D. Cal. 1994).

[25]See DeMarco v. Lehman Bros., 222 F. R. D. 243, 247-49(S.D.N.Y. 2004).

[26]See Halliburton Co. v. Erica P. John Fund, Inc., 573 U.S. 258.

[27]Michael J. Kaufman认为,事件测试要求与证券欺诈原告根据第七修正案由陪审团审判的权利不相容。第七修正案规定,在普通法的诉讼中,应保留由陪审团审判的权利。由于没有进行事件研究,法院拒绝将证券欺诈案件提交陪审团。本质上,禁止陪审团在没有事件研究的情况下发现重大性、损失因果关系,甚至损害,将使陪审团失去这些事实裁判权。只有在事实没有争议的情况下,重大性才能作为一个法律问题。See Michael J. Kaufman, Regressing: The Troubling Dispositive Role of Event Studies in Securities Fraud Litigation, 15 Stanford Journal of Business law 183(2010), pp.183-260.

[28]HU M, YANG J, Can Analyst Coverage Reduce the Incidence of Fraud? Evidence From China, Applied Economics Letter (2014), pp. 605-608.

[29]A. C. Baker, A Single-firm Event studies, Securities fraud, and Financial Crisis: Problems of Inference, 68 Stanford Law Review 5(2016), pp. 1207-1261.

[30]See Allen Ferrel & Andrew Roper., Price Impact, Materiality, and Halliburton II., 93 Washington University Law Review 553 (2015), p.553-582.

[31]以美国Halliburton v Erica案为例,在该案中原被告双方均聘请了“专家证人”提供关于证券欺诈的事件分析法分析结果,“专家证人”的数量以及工作量均十分巨大。

[32]统计学5%显著性指标具有随意性,难以说明不选择4.9%或者5.1%的合理性,显著性检验只能体现一种证据说服力,与行政处罚和民事诉讼的界定标准不同。法律上的重大性具有社会政策的内涵,例如将合规信息定性为重大信息。统计学上的重大性内涵不能简单等同于法律规范的重大性内涵。See Jill E. Fisch, Jonah B. Gelbach & Jonathan Klick, The logic and Limits of Event Studies in Securities Fraud Litigation, 96 Texas Law Review 553(2018), p.553-621; Marianne M. Jennings, Philip M. Recker & Daniel C. Kneer, A Source of Insecurity: A Discussion and an Empirical Examination of Standards of Disclosure and Levels of Materiality in Financial Statements, 10 Journal of Corporation Law 639(1984-1985), p.641-654.

[33]A.C. MacKinlay发现,检测异常回报的概率(或对该公司的影响股价)的0.5%、1%和2%分别为24%、71%和100%。但如果样本量增加到100家公司,检测到异常回报为0.5%、1%和2%的概率分别为71%、94%和100%。随着事件窗口周期的增加,事件测试的准确性大大减少。See A. Craig Mackinlay, Event Studies in Economics and Finance, 35 Journal of Economic Literature 1(1997), p. 13-39.

[34]参见宋国华诉李建华、丁恩光等人证券虚假陈述纠纷案,广东省高级人民法院(2019)粤民终327号民事判决书。

[35]参见张云鹏,徐静:《论事实推定的规制路径》,载《当代法学》2007年第2期。

[36]法律推定是第三项中的“根据法律规定推定的事实”;事实推定是第四项所指的“根据已知的事实和日常生活经验法则推定出的另一事实”。

[37]参见纪格非:《〈民事诉讼证据规定〉中的推定问题》,载《证据科学》2020年第3期。

[38]参见张卫平著:《民事诉讼法》(第五版),法律出版社,第154页。

[39]预先警示原则是指预测性信息只要满足以下基本条件,即可以通过重大性审查而驳回不实说明的相关诉讼:一是警示必须是充分的,一般意义上的警示不足以构成充分警示,所有可能影响预测性陈述的重要因素都需要在警示性声明中揭示。二是发行人以及其他有关人士需要善意,合理充分地相信这种预测。三是单纯的吹嘘(Sales Talk),如声称公司的股票是极好的,而非采用百分比的方法对事实进行暗示,则是不可诉的。参见程茂军:《试论上市公司自愿性信息披露的法律规制》,载《证券法苑》2017年第2期。

[40]《最高人民法院关于审理证券市场虚假陈述侵权民事赔偿案件的若干规定》第十条:“有下列情形之一的,人民法院应当认定虚假陈述的内容具有重大性:(一)虚假陈述的内容属于证券法第八十条第二款、第八十一条第二款规定的重大事件;(二)虚假陈述的内容属于监管部门制定的规章和规范性文件中要求披露的重大事件或者重要事项;(三)虚假陈述的实施、揭露或者更正导致相关证券的交易价格或者交易量产生明显的变化。前款第一项、第二项所列情形,被告提交证据足以证明虚假陈述并未导致相关证券交易价格或者交易量明显变化的,人民法院应当认定虚假陈述的内容不具有重大性。被告能够证明虚假陈述不具有重大性,并以此抗辩不应当承担民事责任的,人民法院应当予以支持。”

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号