扫描分享

本文共字,预计阅读时间。

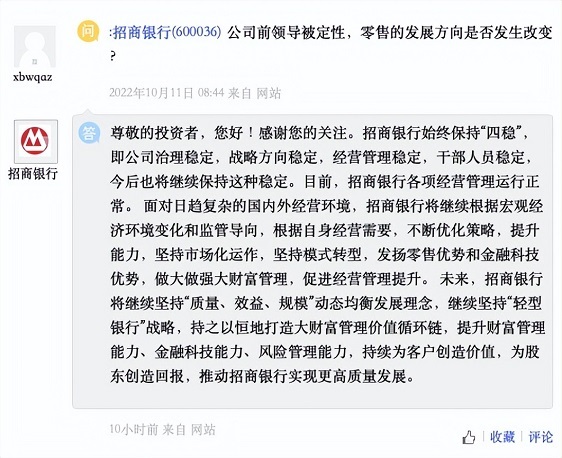

近日针对投资者“招行零售发展方向是否发生改变?”的提问,招行给出的回复是,将“坚持‘轻型银行’战略,持之以恒地打造大财富管理价值循环链”。

同时提到,会发扬零售优势和金融科技优势,做大做强大财富管理,促进经营管理提升。

鉴于招行近期的情况,市场显然对于其未来发展充满疑虑。

10月13日早盘开市,招商银行(600036.SH)盘中跌破30元/股大关,截至当日收盘,招商银行股价收于29.89元/股,创下2018年以来的新低。更令人唏嘘的是,自2016年2月25日招行股价跌破市净率之后,时隔6年,招行也再度迎来的“破净”时刻。

而“破净”对于正在努力走出“前任”风波的招行而言,带来的不仅仅是资本对其经营状况的质疑,更多的还有品牌形象在用户层面的受损,特别是未来重塑招行这个银行界“金字招牌”的名声时,无疑需要注入更多的资源才能得到市场的认可。

不过,笔者通过梳理发展历程发现,招行的积淀还是很深厚的,在“轻型银行”战略方面,希望能给行业带来创新示范效能。

01 迎来“水逆”之年

如果用一个词来形容招行的2022年,笔者认为网络流行用语“水逆”无疑最具有代表性。在经历2019年以来的业绩、股价双腾飞的三年高速发展之后,招商银行在2022年被陡然的摁下了“暂停键”。

2022年4月18日,招行开盘即低开1%,随后股价更是一路走低,盘中一度跌幅超过8%,收盘略有回稳,但当天跌幅依然高达7.35%,市值缩水超过860亿元,而引发股价大跌的原因则是其时任行长田惠宇的落马。

作为执掌招行的长达9年的招行历史上第三任行长,田惠宇不仅是招行“二次转型”的关键推动人物,更是招行大财富管理的“引路人”。正是在其任期内,招行确立了“一体两翼”的战略定位,即以零售业务为“主体”,以公司业务、同业业务为两翼的发展战略。在此战略执行下,招行才最终得以戴上今天银行界“零售之王”的桂冠。

而成为“零售之王”的招行并没有止步不前,在面对科技给银行带来的冲击之下,田惠宇又在2017年推动了招行转型为“金融科技银行”,通过科技赋能其零售业务,使得招行业绩再次迎来增长的同时,也将招行推向了零售金融3.0版的数字化模式的新时代。

然而,随着田惠宇的落马及其“以投资理财为名,以钱生钱,大搞权力与资本勾连,靠金融吃金融”的另一面被曝光,招行也开始从被投资人捧为“银茅”的神坛滑落。

一波未平一波又起,在经过市场两个月时间的消化后,招行又因为踩雷五矿信托理财产品而再度陷入“违规代销”的风波,应了那句“福无双至祸不单行”的老话。据《证券市场周刊》,《原神》游戏的运营主体米哈游科技(上海)有限公司诉五矿国际信托有限公司 “营业信托纠纷”一案中,作为五矿信托旗下“鼎兴系列”产品主要代销商的招商银行被牵涉进来。因为米哈游正是通过招行渠道购买的上述理财产品。招行在其中扮演了什么角色?存不存在违规销售?都是引发舆论热议的焦点。

02 招行将何去何从?

未来招行将怎么走?如投资者关注的那样,从业者也颇为关注。作为曾经的零售业务引导者,市场及投资者关注招行未来还能否继续在银行零售业拔得头筹。笔者相信这也是当下管理层所面临的亟需解答的难题,仅就上述问题,笔者一一来聊下。

问题一:招行现有“家底”如何?

以其半年报的数据作为参考来看。截止到2022年6月30日,招行的总资产规模达到了9.72万亿元,较期初增长5.15%,在国内仅次于国有六大行,位列12家股份制银行之首。贷款规模达到5.93万亿元,较期初增长6.49%。

规模增长的同时,其风险水平却呈现出波动迹象。最新的坏账率为0.95%,较年初略微增加0.04%,同时拨备覆盖率、贷款拨备率分别454.06%、4.32%,较年初分别下降0.1%、29.81%。可以看出,招行信贷规模的增加,伴随了风险敞口的走高。

营收方面,2022年上半年录得营收1790.91亿元,同比增长6.13%,其中净利息收入1076.92亿元,同比增长8.41%,非息净收入亿元713.99亿元,同比增长2.87%。非息收入占比有2021年同期的41.13%降至2022年的39.87%,同比减少1.26%。

至于盈利方面,2022年上半年取得净利润700.02亿元,同比增长13.55%。继续保持了双位数的增长速度;同时,其净利率也达到了39.09%,同比增长7.01%,在全行业来看,依然不俗。

可以看出,无论是在管资产规模亦或是业绩表现方面,招行现有“家底”都可以用实力雄厚来形容。

然而,光鲜的外表之下,招行也并非没有短板,其中之一就是其信贷结构的“偏科”,具体表现就是招行的信贷方向过于偏向房地产领域,而对于实业领域的制造业端反而有所欠缺,该问题也可以从数据端得到佐证。

2013年至今,招行制造业行业的贷款及垫款占比连续8年呈现下滑的趋势,从2013年的17.68%下滑至2020年的5.63%,2021年占比虽然提升至5.99%,但也仅仅只是增加了0.33%,反映到实际金额上面,也就仅仅增加了502亿元,而且以其2021年底的制造业贷款余额来看,其3333.98亿元规模尚不及2013年的3883.4亿元。

再看其房地产行业的贷款及贷款,从2013年的1310.61亿元增长至2021年的4017.04亿元,年均复合增长达到了15.34%,其占招行整体信贷规模的比重也由同期的5.94%增长至7.21%。

而招行有此做法也和国内房地产的黄金十年不无关系。2009年金融危机之后“4万亿”刺激,不仅带动了国内基建的快速发展,也给中国的房地产注入了无限的资金。至2018年之前,可以将此期间成为中国房地产行业的黄金十年,在此期间,国内房价做火箭般的上涨速度及购炒房热潮出现,促使银行有关房产行业的信贷规模呈现几何级增长。

招行显然也没能抵挡的住这个“诱惑”。但不同于招行的是,其他银行在做大房地产信贷增量的同时,也没忘了兼顾实体行业的融资需求,实体行业贷款余额也在同步增加。如中信银行,在房地产信贷余额从2013年的1289.3亿元增长至2021年2848.01亿元的同时,其制造业贷款余额的依然保持在了3561.29亿元,远超房地产信贷余额。

问题二:招行是否会继续执行既定战略?

这个问题招行给出了回复。从招行的回复来看,招行依然会坚持“四稳”,即公司治理稳定、战略稳定、经营管理稳定、干部人员稳定。说白话就是前任的问题更多还是被定性到了个人身上,对招行既定的方针并没有大的影响。而招行也表态了继续坚持“轻型银行”战略,持续打造大财富管理价值循环链。

但就笔者来看,上述的话语还较为“官方”,毕竟现阶段的招行更多是需要“稳”,特别是人心方面,而一旦渡过稳定期,或许要对内部进行改革。至于调整内容,仅以笔者上述信贷结构方向为例,考虑到“中国制造2025”的目标的导向以及政策的引导,招行或在此方向将会做出改变。至于非息收入业务部分,如本次信托代销所暴露出的财富管理业务风险敞口问题,后续又将如何进行调整,值得我们继续观察。

03 尾声

“破净”对于现在的招行来讲或许也是一种放下,起码招行可以将更多的目光及重心放在自身业务的方面。响应监管、落实政策与顺应趋势,是银行业当下的发展方向。招行在经历变动之后,相信有这么好的“家底”,也会有更大的腾挪空间,理解好按政策办事儿的逻辑,做好业务的梳理与深耕。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号