扫描分享

本文共字,预计阅读时间。

文/戴险峰

A. 摘要

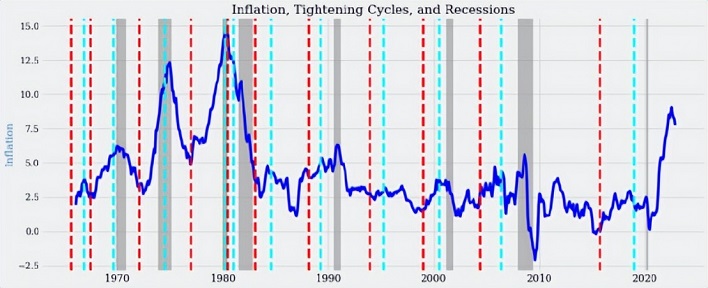

我认为通胀意外(不仅仅是通胀水平)是这轮加息周期中股票和债券表现特别差的背后原因。

不过既然通胀正在见顶,美联储正在准备放缓加息步伐,风险市场的反弹是有理由的,而且这个反弹在未来应该还有空间。

但如果市场在美联储会议之前上涨过多的话,鲍威尔可能会出面说话来压低市场。

这一次的美联储加息周期与以往不同,尽管次轮周期可能才进行了一半。

从历史上看,就对金融市场的影响而言,紧缩周期并不太糟糕。实际上,在之前的紧缩周期中,S&P有不少次都是在整个紧缩周期中上涨。而10年期国债收益率的增长也大多低于200个基点。

这一次,S&P已经经历了25%的下降,10年期国债的收益率最高则上升了262个基点。这次的股票表现堪比1972年的周期,这次的债券表现堪比1980年和1983年的周期。

然而,股票和债券同时表现如此糟糕是史无前例的。

我认为潜在的原因是意外的通货膨胀。

通胀的意外,而不仅仅是通胀的水平,带来金融市场和美联储的恐慌,并造成利率波动。这些波动反过来给股市带来了巨大的下行压力。

不过由于通胀似乎正在见顶,美联储将从现在开始放缓加息步伐,风险市场的反弹还有空间。

但风险市场在未来的道路可能会崎岖不平。

宏观背景(高通胀和经济放缓)不支持过于强劲的风险市场,而且美联储也需要紧缩的金融条件来降低通胀。

如果市场在即将到来的美联储会议之前反弹过多,鲍威尔可能会泼点冷水。

B. 这一次不同

次轮的紧缩周期,迄今为止股票和债券的综合的糟糕表现是前所未有的。这就是60/40投资组合这次失败的原因。

从历史上看,S&P很少在一个加息周期内经历超过20%的下跌。

1980年以来的加息周期来看,大约有一半的时候S&P的回报率是正的。

在历史上的加息周期中,10年期国债收益率很少上升超过200个基点。1980年和1983年的周期中,10年期收益率的大幅上升,但那是通胀率远远超过10%的特殊年份,而且10年期收益率在加息周期开始之前就已经超过了10%。

C. 通胀意外是这次周期不一样的原因

我认为糟糕的市场表现是由意外的通胀推动的,而不仅仅是通胀水平。

回顾1980年和1983年的加息周期,那时通货膨胀已经持续了十年。然而这一轮的加息周期前,通货膨胀则被抑制了十年。从全球来看,主要国家正在经历通胀缺乏的问题,而不是通胀问题。

因此,在1980年加息周期之前,美国长期国债收益率就已经是两位数了。这一次,当加息开始时,国债收益率处于较低的个位数(趋近于零)。

2021年下半年时,通胀的担忧开始显现。在整个2022年,直到过去几个月,通胀则以惊人的速度一直在上升,令市场和美联储感到意外。这推动了美联储连续四次加息75个基点。利率波动性增加。

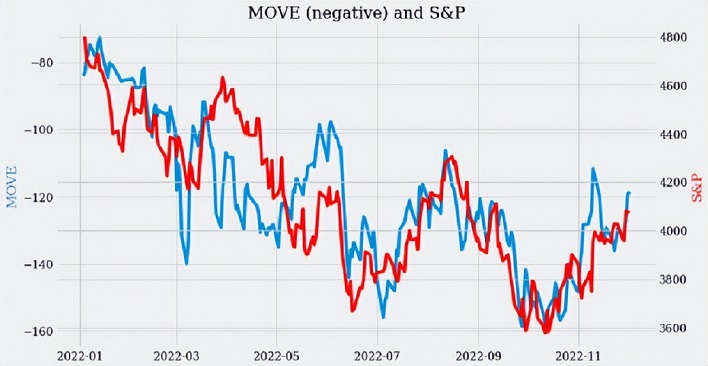

今年,利率波动性(MOVE指数所示)和S&P具有很强的负相关性。

D. 历史紧缩周期和资产表现

1965年紧缩周期(1965年9月至1966年11月)。

S&P最大降幅为-22%。

10年期收益率从最低水平至最高水平,上升了124个基点。

1967年紧缩周期(1967年9月至1969年8月)。

S&P的最大降幅为-19%。

10年期收益率从最低水平至最高水平,上升了135个基点。

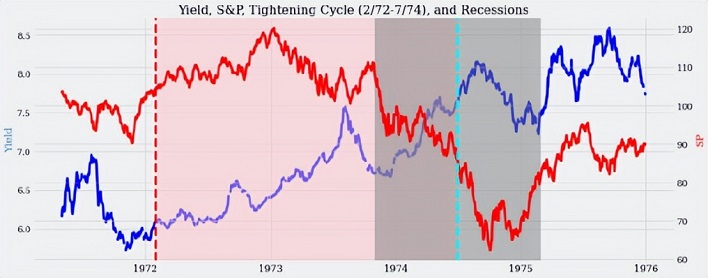

1972年紧缩周期(1972年2月至1974年7月)。

在紧缩周期的大部分时间里,S&P都在上涨,后来才下跌。S&P最大降幅为-28%。

10年期收益率从最低水平至最高水平,上升了128个基点。

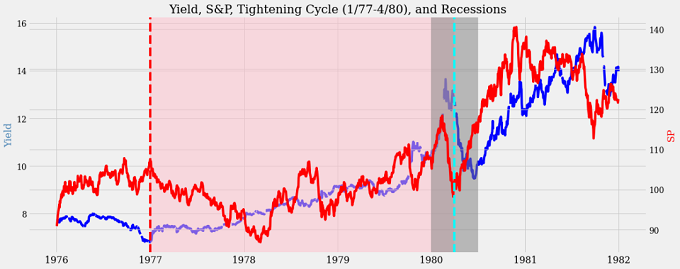

1977年紧缩周期(1977年1月至1980年4月)。

S&P的最大降幅为-19%。

10年期收益率从最低水平至最高水平,涨幅为127个基点。

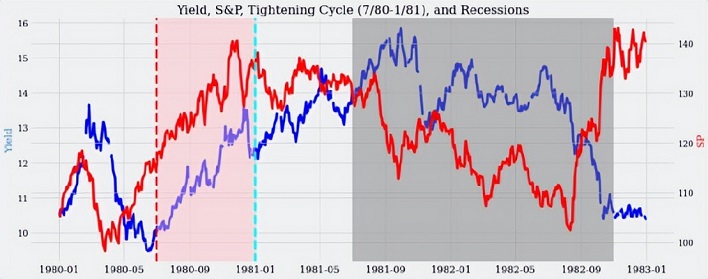

1980年紧缩周期(1980年7月至1981年1月)。

在整个紧缩周期中,S&P都在上涨。从紧缩开始到结束,S&P上涨了18%。

10年期收益率从最低水平至最高水平,上升了350个基点。

1983年紧缩周期(1983年2月至1984年8月)。

S&P在紧缩周期开始时强劲上涨,然后在周期的后期下跌。S&P最大降幅为-14%。

10年期收益率从最低水平至最高水平,涨幅为387个基点。

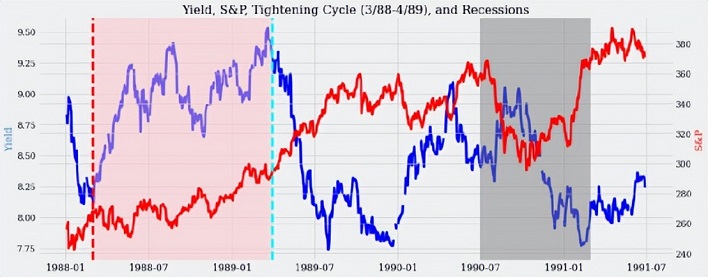

1988年紧缩周期(1988年3月至1989年4月)。

在整个紧缩周期中,S&P都在上涨。从加息开始到结束,S&P上涨了11%。

10年期收益率从最低水平至最高水平,涨幅为141个基点。

1994年紧缩周期(1993年12月至1995年4月)。

在紧缩周期的大部分时间里,S&P在一个区间内波动,但最终强劲上涨。在周期的早期,S&P的最大下降幅度为9%。

10年期收益率从最低水平至最高水平,涨幅为245个基点。

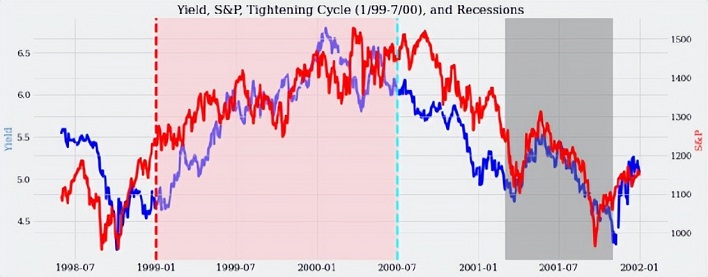

1999年紧缩周期(1999年1月至2000年7月)。

在这个周期中,S&P经历了一些轻微的波动,但在整个周期中是向上的。在紧缩周期中,S&P的最大降幅为-12%。

10年期收益率从最低水平至最高水平,涨幅为216个基点。

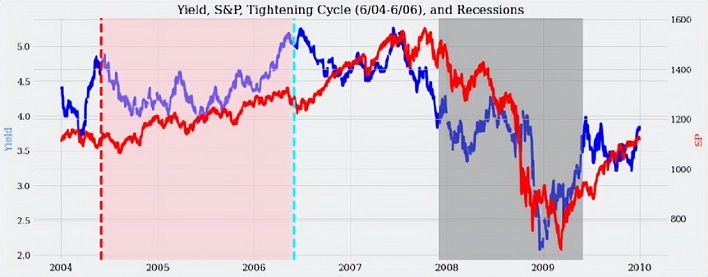

2004年紧缩周期(2004年6月至2006年6月)。

S&P对这一周期中是上涨的。从加息开始到加息结束,S&P的回报率为14%。

10年期收益率从最低水平至最高水平,上升了130个基点。

2015年紧缩周期(2015年10月至2019年1月)。

S&P在紧缩周期开始时是上涨的,但在周期结束时急剧下跌。S&P的最大降幅为-20%。

10年期收益率从最低水平至最高水平,上升了187个基点。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号