扫描分享

本文共字,预计阅读时间。

文/黑玛丽

此信用非彼信用!

近日,国家发改委发布《失信行为纠正后的信用信息修复管理办法(试行)》(以下简称《办法》),就信用信息修复的条件、程序、协同联动等进行了具体的规定,将于今年5月1日起施行。

作为发改委下属的国家公共信用信息中心主办的政府官方网站,“信用中国”一直在积极推动信用修复工作。消金界发现,早在2022年10月,发改委就曾公开表示,正在研究起草《办法》,持续完善信用修复制度。

有从业者认为,如今《办法》的出台,是信用中国的一次“重大突破”,对社会信用体系建设具有重大意义。以前只能由央行制定的征信规则,现在意味着,信用中国也有制定规则的能力了。

但,事实果真如此吗?这一《办法》与金融系统的征信工作有什么区别?与监管正在推进的“断直连”工作有没有关联?

01 争议“信用修复”

近日,关于“信用修复”的消息在朋友圈疯传。该消息的源头,在于国家发改委1月下发的《办法》。

“这两天总是有人问起,我还特意去下载了原文去看。”就连自身从事贷款业务的小白,都搞不清到底是怎么回事。而他此前并未和“信用中国”打过交道。

事实上,信用修复是个“老业务”。这里指的是如果信用报告当中有错误或者遗漏,可以向放贷机构或征信中心(分中心)提出异议并要求更正。

而小白他们,此前打交道的部门,是人民银行直属的事业单位——中国人民银行征信中心。

本来是一项利民服务,却被不少中介和不法分子盯上了。

早在2019年,消金界就曾提醒过,在金融业务中,“征信修复”这一概念被滥用了(2000元清洗一条征信污点?银行职员:反正我们行还未真正消除过一笔)。

多位业内人士也告诉消金界,市场上众多开展该业务的征信修复公司、征信律师等,大多假借“征信修复”“征信洗白”等名义,通过虚假宣传、教唆无理申诉、材料造假、恶意投诉等手段骗取钱财或个人信息,从中非法获利。

就连不少一线从事贷款业务的人员都认为,这是在钻银行的空子。

事实上,征信机构也不“鼓励”这项业务的开展。

一般来说,只有涉及到信息填写有误、客户经理录入操作有误放贷机构数据处理有误征信中心整合数据有误,才可以提出异议。

央行也多次发文打击此类行为。早在去年3月份,人民银行办公厅印发《关于开展“征信修复”乱象专项治理“百日行动”工作的通知》,要求从2022年3月中旬至6月下旬在全国范围内开展此项工作。

近期在朋友圈传播的“信用修复”的信息,显然又是在混淆概念,借机揽财。机构与公众还须擦亮眼睛。

02 信用中国:从未开展过个人相关业务

更为重要的是,征信牌照也是约束相关业务的关键。

消金界向信用中国官方客服进行问询,得到的回复为,平台并未做过任何与个人相关的信用修复。

目前拥有个人征信牌照的市场化机构主要有百行征信、朴道征信等。信用中国并没有相关的牌照。

当然,两者的区别不仅于此。关于央行征信中心与信用中国,二者最大的区别在于,前者主要针对个人和企业的金融借贷类逾期信息提供异议处理;后者主要针对法人和非法人组织的行政处罚信息进行信用修复,并不针对个人开展业务。

二者的共同点在于都提供“信用报告”,但也存在很大的区别。

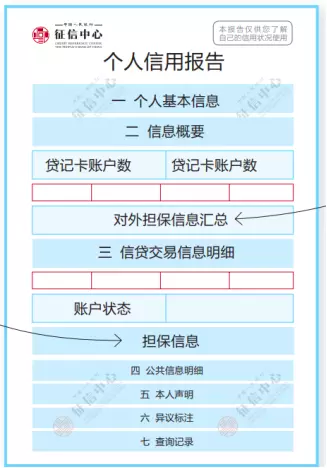

人民银行征信中心提供的信用报告,又称“金融信用信息基础数据库”“企业和个人信用信息基础数据库”,以及个人的“经济身份证”,它记录借债还钱、合同履行、遵纪守法等信息。而个人信用报告为注册用户展示其个人信用信息的基本情况,包括信贷记录、部分公共记录和查询记录的明细信息。

人民银行征信中心的“个人征信报告”

人民银行征信中心的企业信用报告

而“信用中国”提供的信用报告,全称为“法人和非法人组织公共信用信息报告”,其正文内容主要包含基础信息、行政管理信息、诚实守信信息、严重失信主体名单信息、经营异常信息、信用承诺信息、信用评价信息、司法判决信息以及其他信息等。

尽管央行征信的“公共信息明细”和“信用中国”的公共信息有所重合,但业内人士表示,两份信用报告的数据源分属于不同的系统。

这也就意味着,即便“信用中国”的信息被修复,央行征信中心的也不一定同步。

目前监管正在推进“断直连”工作,主要依据的是《征信业务管理办法》,其中规定信用信息主要是按照依法采集、为金融等活动提供服务、用于识别判断企业和个人信用状况等三个维度,将符合上述标准的基本信息、借贷信息、其他相关信息,以及基于这些信息的分析评价信息。已于2022年1月1日起施行。

由此也能看到,此次发改委提出的信用修复工作与金融系统的信用信息并不是一套系统。

03 加快推动社会信用立法

作为发改委下属的国家公共信用信息中心主办的政府官方网站,“信用中国”一直在积极推动信用修复工作。

早在2022年10月,发改委就公开表示,正在研究起草《失信行为纠正后的信用信息修复管理办法(试行)》,持续完善信用修复制度。

此外,信用中国还联合地方法院建立信用修复中心,积极推进构建全国一体化融资信用服务平台,加强包括市场主体登记注册、纳税、社会保险费和住房公积金缴纳、水电气费等信息归集共享。

值得肯定的是,这些举措有利于保障了信用主体合法权益,有利于提升银行等金融机构服务中小微企业能力,提高中小微企业贷款覆盖面、可得性和便利度。

需要指出的是,正如《办法》强调的,要构建全国“一处修复、处处同步”的信用信息修复体系,未来还要加强信用信息归集共享开放,建立信息同步更新机制。这样才能保障信用信息修复的唯一性和可信性,从而降低信息甄别成本。

此外,发改委和人民银行当下也在加快推进有关立法工作,研究起草《信用建设法》草案文本。届时,将会对信用修复的渠道和相关程序进行更加明确的说明。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号