扫描分享

本文共字,预计阅读时间。

01 美国风投行业发展简介

概述

2022年是风投市场波动较大的一年。其中,上半年同2021年一样,风投行业的交易数量和金额都接近历史记录。然而,到第三季度结束时,地缘政治紧张的局势和宏观经济的不稳定,使焦虑情绪在整个风投行业和美国经济中蔓延开来。2022年下半年,风投行业的交易数量、投资金额和退出数量,特别是IPO数量,都明显减少。但是,风投行业在2022年创下了新的筹资记录,干粉[1]储备达到了3,120亿美元。

回顾2022年

2021年是美国风险资本创纪录的一年。2021年风投领域投资金额为3,450亿美元,投资数量为18,521笔,退出金额为7,530亿美元,退出数量为1,925笔。2022年上半年,因为风险投资者预期货币政策将收紧,所以变得越来越谨慎。但是,第一季度和第二季度仍有稳定的风投活动发生。

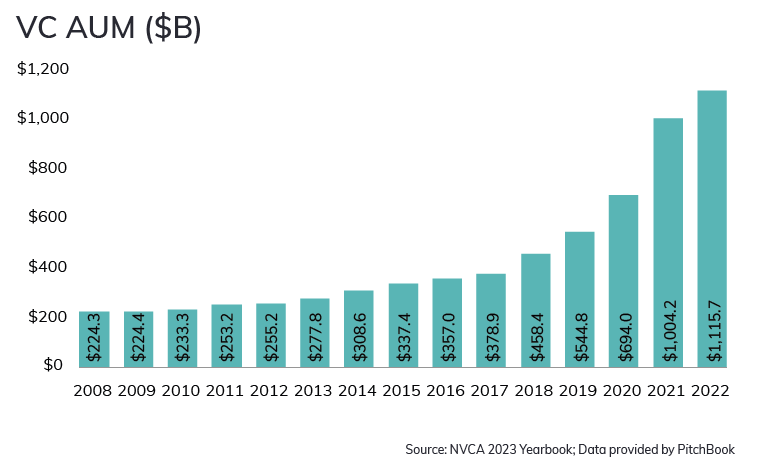

图1:风投行业总资产管理规模

(单位:十亿美元)

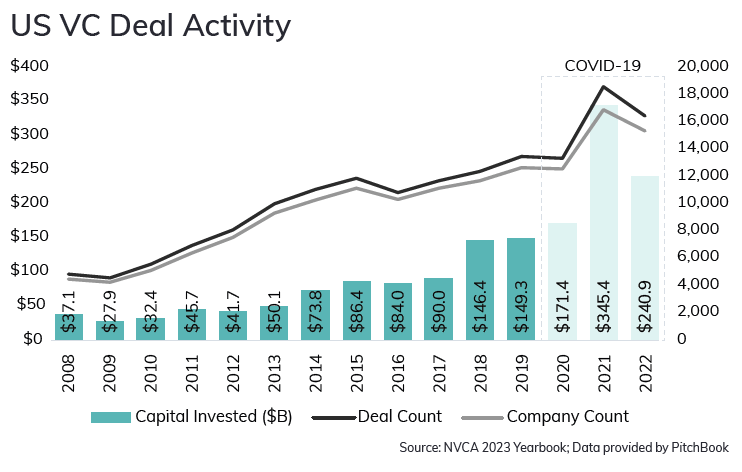

图2:美国风投行业交易统计

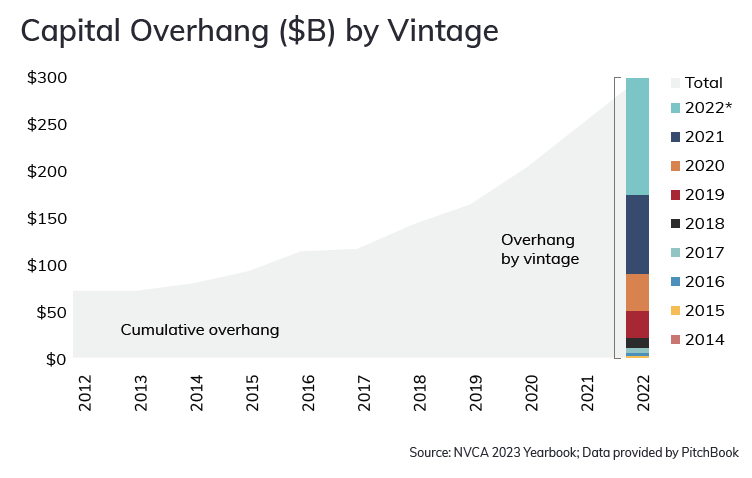

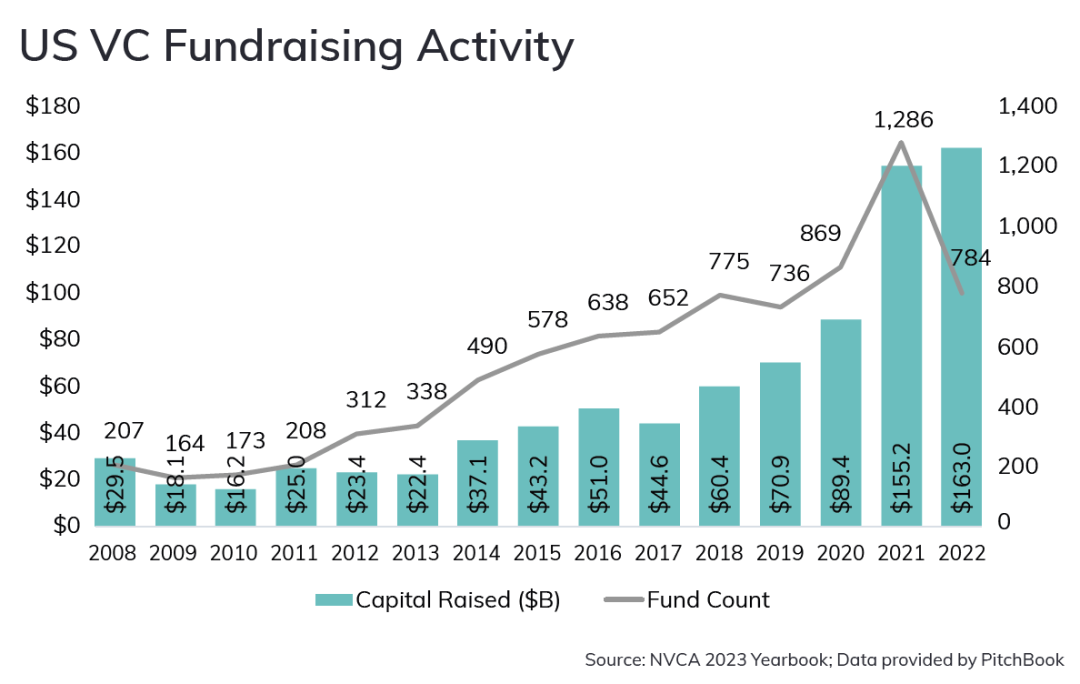

虽然2022年第一季度延续了2021年风投行业活跃的交易市场,但在第四季度时则呈现出同2018年一样的较为疲软的交易态势。其中,季度的交易数和总交易金额也下降到与2010年末大致相当的水平。退出交易数量骤降至近十多年来的最低水平,公开上市数量也放缓至几乎不存在的水平, 2022年第四季度IPO退出数量只有14起,2022年全年也仅有76起。虽然风投行业交易活动的减少令人担忧,但投资者很快就通过积极的筹款来强化自己以应对更加紧张的市场。2022年是现代风险投资历史上筹资最多的一年,784个基金筹集了近1,630亿美元。如果加上前几年的未使用的可投资金,该行业有接近3,150亿美元的干粉资金可供投资。

图3:风投行业未使用的可投资金累计情况

(单位:十亿美元)

展望未来

2023年,美国风投行业将趋于资本化、综合化和谨慎化。一些市场观察家认为,打破记录的干粉储备将有望继续提升,并促进风投市场的交易活动。2023年初的数据表明,投资者似乎并不急于进行风险投资。但实际上,他们正在进行少量的高价值的投资。此外,尽管签名银行和硅谷银行倒闭可能引发的最坏后果因政府的介入而避免,但是这些事件的全部影响还尚不明确。不过在短期内,这些事件促使投资者对那些以前认为是理所当然的最佳做法产生质疑。

2023年的风投行业有望更加注重投资的效率和基本面。如果说上一个时代,风险投资是以估值高得离谱、偶尔昙花一现的独角兽为代表,那么下一个时代的化身可能是坚韧、高效和可靠的“骡子”。

02 风投行业募资情况

概述

2022年是风险投资筹款的创纪录之年。美国的风险投资基金在2022年筹集了不到1,630亿美元。如果加上前几年的未投资资金,美国风险投资界正坐拥不到3,150亿美元的干粉资金。然而,投资者似乎并不急于部署这些资金。随着2022年下半年投资活动的减少,投资者筹集资金是为了下一个机会做准备,而不是为了危机或者一个多变的市场环境。

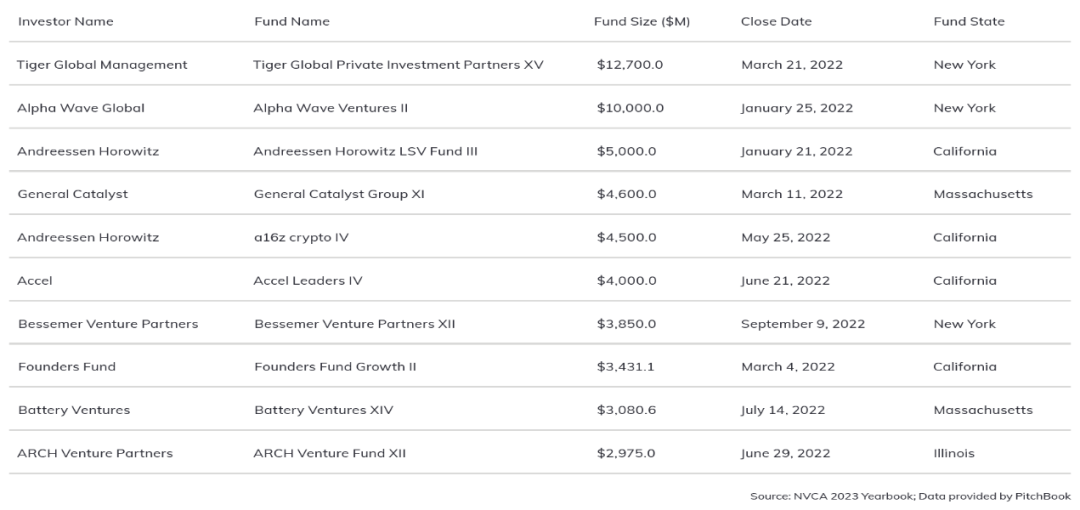

2022年,784支基金共筹集了1,630亿美元。而2021年,近乎两倍数量的基金则一共募集了1,550亿美元。这就使得更多的资金集中在较少的经理人身上,也导致了基金规模中位数达到2010年以来的最高值。而当时该行业的活跃公司数量约为现在的三分之一,资产管理规模相较现在也几乎减少了80%。在2022年募集的基金中,56%的总资本只流向了35个基金。所有基金都有至少10亿美元的承诺资本。这种趋势是否会持续到2023年,还有待观察。

图4:美国风投行业筹资情况

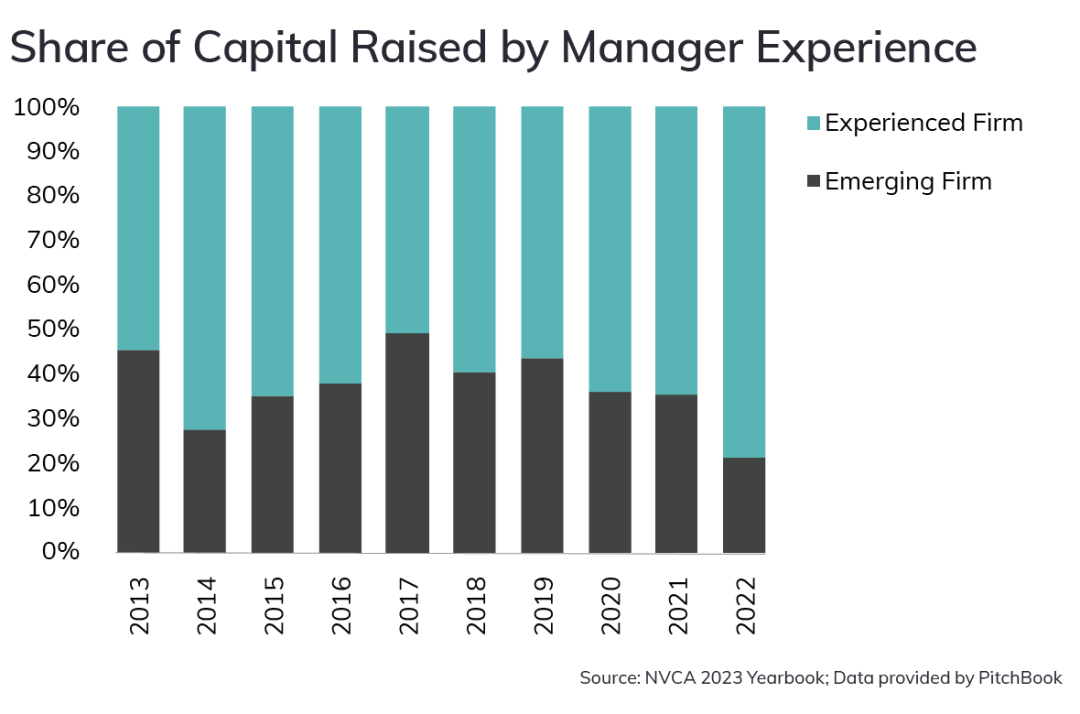

图5:不同经验经理人筹资占比情况

竞争情况

2022年,利率陡然上升,风投领域的筹资环境面临着更加严峻的挑战。随着利率的不断提高,投资者在向有限合伙人推销时竞争则更加激烈。风投基金首次募资的数量可能是竞争激烈的筹资环境的一个早期指标,2022年只有144名管理人首次完成了风投基金的募资,这是自2013年以来最小的风投基金募资数量。

其他

虽然有关筹资的最突出问题是已经筹集了多少资金及谁筹集的资金,但关于2022年的风投基金筹资情况,仍有一些其他值得关注的地方以及这些趋势可能对未来一年产生的影响。

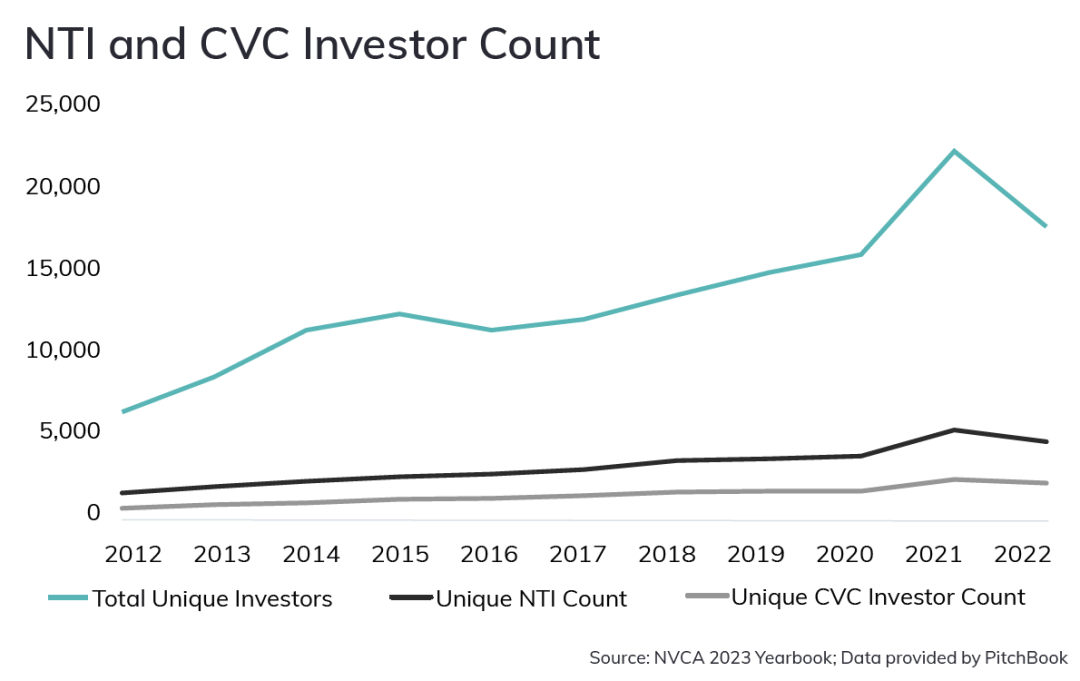

非传统投资者和企业风险投资基金

作为风险投资界的一部分,非传统投资者和企业风险投资基金的作用越来越重要。然而,如果资产负债表的压力增加,拥有更大选择权的投资者可能会减少对风投市场的参与。

图6:非传统投资者和企业风险投资基金占比情况

新兴生态

风投行业历来活跃于几个热点地区。但是,在过去的几年中,全国各地的新兴生态系统出现了令人兴奋的增长。在过去的五年里,美国南部、中大西洋地区和山地地区西部的风投行业增长速度都高于全国平均水平。

展望未来

关于风投领域筹款的基本问题仍然是能筹集到多少钱以及谁在筹集资金。如果按照2022年的趋势发展下去,市场上能够控制更多资本的新投资者将越来越少。然而,公共、私人和非营利部门已经达成了一个广泛共识,来自不同背景和地域的新经理人有助于保持风投行业的活力,并正在努力增加新的经理人进入风投市场的机会。

表1:2022年美国募资规模最大的10家风投基金

表2:2022年美国风投基金募资最多前10个地区

03 风投行业投资情况

概述

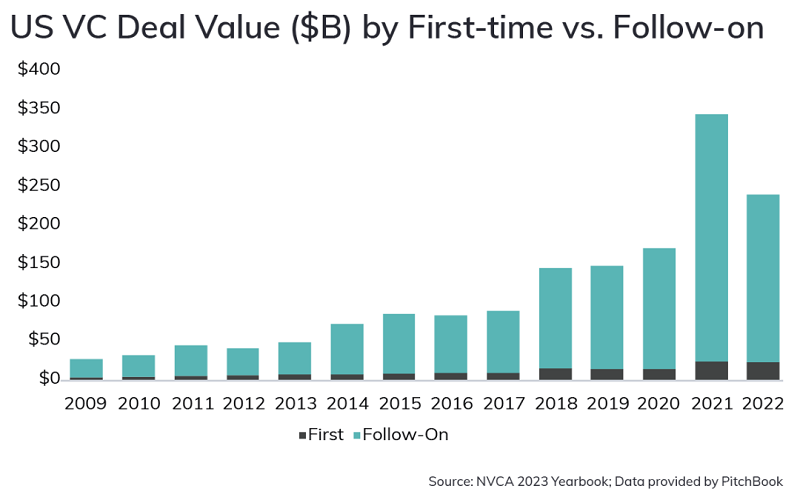

2022年风投行业的投资情况很大程度上反映了该国的宏观经济环境。2022年上半年,美国风投行业的投资金额大约为1,550亿美元,而下半年的投资金额则减少到大约840亿美元。虽然许多事件可能导致风投行业投资交易的减少,但美联储的基准利率上调是风投行业投资交易减少的最直接原因。在第二季度和第三季度之间,基准利率增加了155个基点,从0.33%到1.68%。此后,基准利率持续提升,直到年底时超过4.1%。

虽然2022年风投行业投资交易季度间出现了断崖式的下降,但全年2,380亿美元的投资交易额是整个风投行业的第二高记录。与前几年相比,更多的投资者在更广泛的领域和地区进行了更大的交易。能源、商业产品、医疗保健服务、生物技术和制药以及软件行业的风险投资交易在今年年底都达到或接近2021年的高点水平。

图7:按照投资方式划分的美国风投交易金额

(单位:十亿美元)

投资阶段

天使与种子阶段投资的相对减少是2022年最值得关注的趋势之一。在2020年和2021年,天使与种子阶段约占风投行业交易的45%(在前几年,这一比例甚至更高)。然而,到2022年底,天使与种子阶段的投资只占总交易的38.5%,远远低于41.3%的年度平均水平。相比之下,早期阶段的交易在这一年结束时占33.4%,远远高于该阶段31.8%的年平均水平,比2020年和2021年的平均水平高4%。后期阶段的风险投资实现了类似的相对增长率,该阶段的投资在2022年年底时占所有交易的28.1%,而2022年的年平均占比为26.9%,2020年至2021年的平均占比为25.2%。虽然有各种因素可能导致了这些数字,但它们让人们相信了在紧张的市场环境下,内轮融资越来越普遍。

表3:2022年各融资阶段美国风投行业交易数量

投资领域

软件行业继续在风险投资领域占主导地位,约占2022年所有风险投资的37%,这与前两年的情况一致。作为总投资额的一部分,所有行业的风投交易活动都相对平稳,商业产品和服务领域的投资额绝对值增长最大(从占投资总额的12%增长至16%),能源领域的相对值增长最多(从1%提升至2%)。

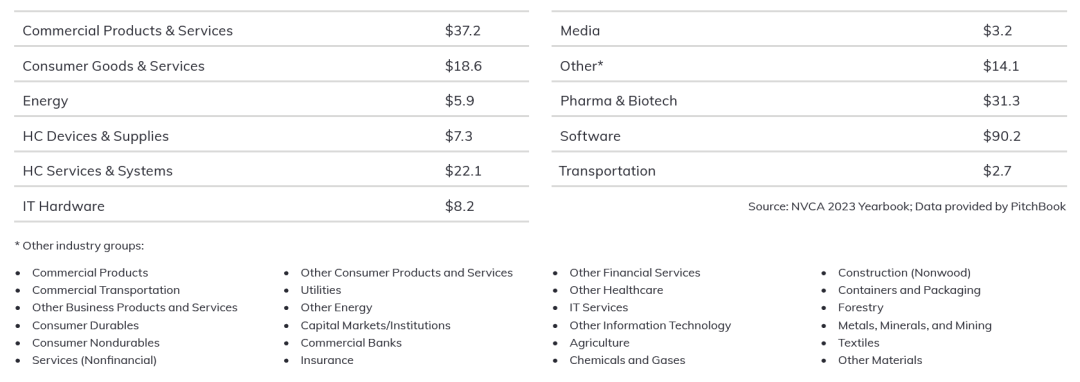

表4:2022年各领域美国风投行业交易金额

(单位:十亿美元)

投资区域

风投行业历来活跃于几个热点地区。2022年,大约60%的交易活动发生在五个州(加利福尼亚州、马萨诸塞州、纽约州、德克萨斯州和佛罗里达州)。然而,在过去的几年,风投行业的活动在全国范围内日益扩散。自2018年以来,西海岸和东北部地区的风险投资水平相对下降,而诸如山地地区西部和东南部地区的投资水平相对增加。

一些有趣的技术发展一直是区域风投交易的热点,例如德克萨斯州奥斯汀的金融科技和人工智能;华盛顿特区的健康科技;科罗拉多州丹佛的先进能源技术;以及北卡罗来纳州三角研究区的生物技术。在过去的五年里,几乎每个州的风险投资交易活动都有所增加。最近,旨在加强这一趋势的公共和私营部门合作的增长可以在市场不太稳定的情况下,保障风投交易活动的这种增长。

非传统投资者和企业风险投资基金

在过去的几年里,非传统投资者大幅提升了他们在风险投资中的参与度。截至2022年,非传统投资者或企业风险投资基金参与了美国近一半的交易,这些交易涉及不同的阶段和领域。非传统投资者和企业风险投资基金支持了2022年一些最有趣的公司,包括人工智能、航空航天和气候科技等行业。但是,在利率持续上升和企业资产负债表压力加大的背景下,非传统投资者和企业风险投资基金是否会继续扩大他们在风险投资领域的参与程度,这一点还有待观察。

展望未来

2022年以与2021年同样的繁荣景象开始。但是,在2022年下半年,通货膨胀和地缘政治问题放缓了风险投资的步伐,并将2023年风险投资的生态系统置于一个更加谨慎的发展环境中。

04 风投行业退出情况

概述

退出的形式多种多样,包括公开上市、并购和SPAC。在经历了2021年的大爆发后,美国风险投资市场在2022年的退出交易金额相较2021年水平显著下降约90%,退出交易数量则下降了36%。在大多数其他类型的交易中,美国的份额从2021年到2022年保持不变。然而,从2021年到2022年,美国风险投资市场的退出交易金额占全球的份额下降了57%,是至少20年来最低的份额。虽然可能有大量未披露的交易会减少这种相对的下降,但美国在全球退出交易金额中的占比下降的幅度应该加以深入分析。

公开上市

2022年,有36家风投支持的公司进行了IPO,这比自2017年以来的任何一年的IPO数量都少近一半,2017年当时有69家风投支持的公司进行了IPO。医疗保健、生物技术和软件领域IPO的急剧下降推动了这种下降。近三年,生物技术和制药业IPO数量的平均数为66,几乎是2022年IPO总数的两倍。通过IPO退出的消费品和服务企业平均比前三年上市的同行业的企业成立时间早一年。

表5:历年美国企业IPO数量

2022年的退出环境的特点是小公司公开上市的数量少,重新引入的市场流动性少。退出活动减少的确切原因尚不清楚,但在IPO窗口重新开放之前,市场条件需要改变。

表6:2022年美国有风投支持的IPO退出金额最大的10家企业

并购

由于缺乏公开披露的要求,并购活动数量应被视为具有方向性的指导意义。虽然大多数并购交易是公开披露的,但也有一些仍然是不公开的。应该以更加怀疑的态度来看待总的并购交易价值数据,因为,许多常见的并购交易的交易价值经常不公开。

2022年,在美国风险投资支持的整体并购活动中,总体交易数量同比下降了近30%。如果与过去三年的平均值相比,活动只下降了13%。在已披露的交易中,活动减少最多的是商业产品和服务领域的并购,年降幅为40%。能源领域的并购交易则同比增加了一倍,但这只是从6个交易跃升到12个,2021年没有披露价值,因此该行业对全国整体交易价值的总体影响可能是最小的。

图8:美国有风投支持的并购活动情况

SPAC

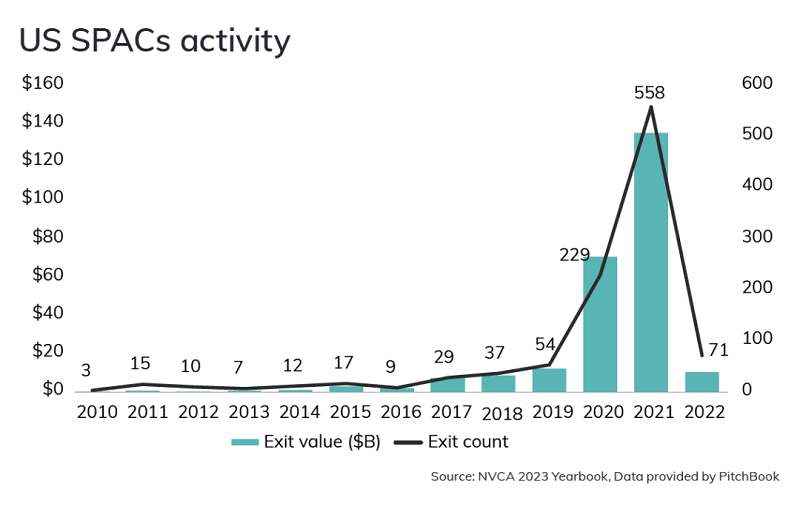

SPAC是2020年和2021年上市的一个主要方式,分别有229和558笔交易,对应退出交易总额分别为706亿美元和1,355亿美元。在2022年,有71笔交易,总价值为104亿美元。此外,在2022年期间,De-SPAC指数下降了近70%。2023年初对SPAC比较友好,该指数自年初以来上涨了23%。

图9:美国风投行业通过SPAC退出交易情况

展望未来

对于任何希望看到风投行业健康发展的人来说,美国风投支持的项目退出数量在2022年的下降是令人担忧的。从历史上看,风险投资的退出一直是市场流动性的主要提供者。在2021年,191个由风险投资支持的IPO项目总计为市场提供了5,120亿美元资金。2021年和2022年风投退出交易活动的减少可能是由于受到了地缘政治和宏观经济因素的综合影响。因此,我们有理由认为,在公开上市恢复到历史标准之前,这些因素的变化是必要的。

【本文编译自美国风险投资协会(National Venture Capital Association,NVCA),本文为《全球科创观察》2023年第15期“专题研究”栏目内容。本期全部内容可点此查看。】

[1]在风险投资和私募股权领域,“干粉”(Dry Powder)指的是投资者已经承诺给基金的现金,但尚未被基金调用(转移到)或部署(投资)的现金储备。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号