扫描分享

本文共字,预计阅读时间。

案例名称

湖北银行交易反欺诈系统

案例简介

湖北银行交易反欺诈系统具备事中风险识别、分析、判断能力,通过接入柜面、智能柜台、移动营销、个人网银、企业网银、手机银行、直销银行等渠道,进行实时交易风险监测,并同时建立全行统一、集中、全渠道的账户风险监测,构建账户风险监测规则模型,建设覆盖账户开立、登录、转账、维护客户信息、销户全生命周期的风险管控系统,依托大数据平台实现全行一体化的欺诈账户和交易行为智能分析和监测。

创新技术/模式应用

湖北银行交易反欺诈系统集数据对接、数据处理、可视化规则配置、规则部署、规则执行、规则监控、规则调优等全生命周期管理功能于一体,同时内置了丰富的风险图报表和灵活的案件处理流程,便于事后人工分析和追溯,打造风控闭环。其最显著的特性是具备足够的灵活性,可根据不同的业务类型、风险类型、业务对象和风控人员角色快速设置风控规则。

湖北银行交易反欺诈系统同时也是是业务系统的风险决策大脑。业务系统发起调用后,决策平台实时返回决策建议,业务系统依据建议进行自动化管控,实现对风险的精准识别和高效规避。平台有效解决客户面临的虚开账户、身份盗用、薅羊毛、盗转盗刷、套现风险、洗钱等各类欺诈风险。

湖北银行反欺诈系统有如下特点:

(1)灵活的配置方式

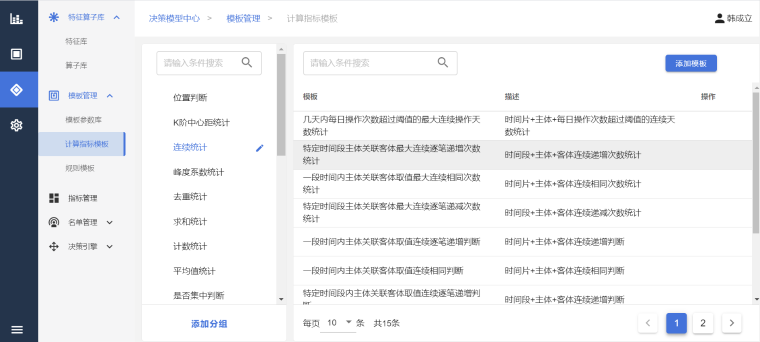

系统可将规则的组成结构原子化为指标、计算符和阈值,通过预置的计算方法、计算指标模板等构建了一套“积木”一样灵活、自由、多样的配置框架。如下图:

(2)良好的操作体验

规则配置易用性:提供条件配置、模板配置、算法配置、脚本配置等4种可视化配置方式,所见即所得。可适用不同业务和技术背景的人员。如下图:

(3)优秀的扩展能力

产品层面可平滑扩展决策组件和各类图报表;架构层面可对接实时指标计算平台和可视化人工智能中台,提升算力和风控效果。业务层面可平滑扩展渠道、交易类型、风控规则。

(4)专业的风控规则库

覆盖的规则类型:名单规则、静态规则、统计规则、上下文关联规则、异常行为规则、位置规则、用户习惯规则。

覆盖的风险类型:批量垃圾注册、暴力破解、账号盗用、账户信息窃取、洗钱欺诈、盗转盗刷、伪卡/盗卡欺诈、商户欺诈、套现欺诈、营销欺诈等。如下图:

项目效果评估

湖北银行交易反欺诈系统上线以来,主要监控了柜面、智能柜台、移动营销、个人网银、企业网银、手机银行、直销银行等的多个业务场景。下面将选取部分渠道场景,进行运行情况说明。

(1)某线上渠道运行效果

自湖北银行交易反欺诈系统投产上线以来,已监控并捕捉风险事件数108535笔,占总交易笔数的0.17%;加强认证事件数105363笔,约占比0.17%;自动阻断风险事件数 3172笔,占不足0.01%;

(2)场景分布情况说明

交易反欺诈在手机银行渠道监控场景如下:登录、电子账户资金转入、转出、预约付款、取款、手机号转账、签约、信用卡查询密码、交易密码修改、小额免密签约等20余个场景。

(3)动账类风险阻断示例说明

某客户在手机银行渠道,电子账户资金转入业务环节。同时触发了“3天内同一入账账号操作次数≥5”;“7天内同一入账账号操作次数≥7”;“60分钟内同一入账账号操作次数≥3”。判断该账户存在操作异常风险,系统将自动阻断该笔交易操作。

(4)非动账类风险阻断示例说明

某客户在手机银行渠道登录场景命中“证件号命中黑名单”、“当前位置为非常在地”规则。系统将自动阻断其登录行为。

(5)系统运行情况总结

自湖北银行交易反欺诈系统投产上线以来,经过对系统规则场景的不断调优,已能够基于风险内容,业务场景,规则评分等多维度精确识别并实时捕捉交易风险;对交易风险事件进行监控,通过实时交易阻断、人脸识别、指纹识别、短信认证等手段防控风险;对交易数据进行灵活化报表展示;有效保护了客户账户及资金安全,对各类风险事件进行了有效防控。

项目牵头人

陆昊 湖北银行信息科技部团队主管

项目团队成员

徐立 湖北银行信息科技部副总经理(主持工作)

胡祖国 湖北银行信息科技部副总经理

唐玉金 湖北银行信息科技部副总经理

刘丹 湖北银行信息科技部总经理助理

郑探、周璨

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号