扫描分享

本文共字,预计阅读时间。

案例名称

睢宁农商银行网格化营销系统

案例简介

网络化营销系统是将辖区细分至网格管理,对网格内的客户建立标准档案,通过对行内数据与外部数据的融合,并对数据进行加工应用,建立起以客户和业务为中心的数据分析体系,形成有效的数据资产,能为产品设计与营销提供数据支撑,提供多元化、精细化、个性化的服务,实施精准营销,并对营销过程进行规范管理,建立责利明析的工作关系,实现定格定员,提升工作效率,促进农商行管理工作的规范化和制度化,实现服务客户的能力提升。

创新技术/模式应用

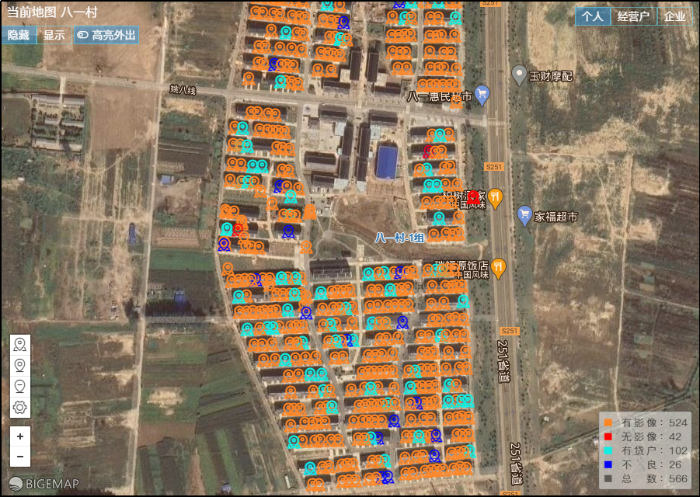

1、整村定位

逐户走访采集信息并在地图中定位展示。

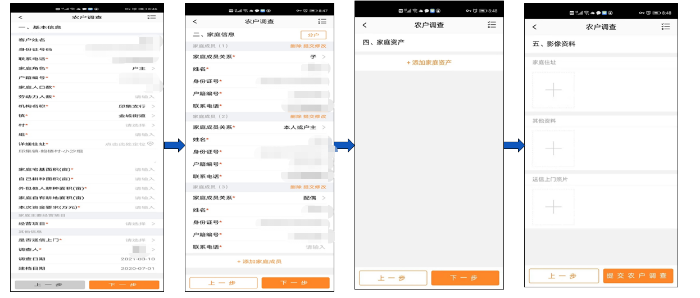

2、客户信息

客户信息包括基本信息、家庭信息、我行数据、影像资料,同时支持web端和app端展示和应用,是客户经理外拓的有力工具。

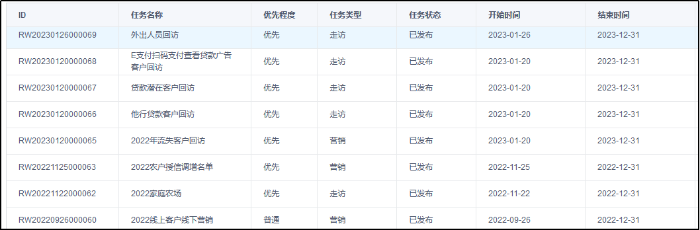

3、走访营销任务

可以根据不同的客户群体,灵活配置走访任务,并进行考核管理,如:流失客户回访、个体工商户走访等。

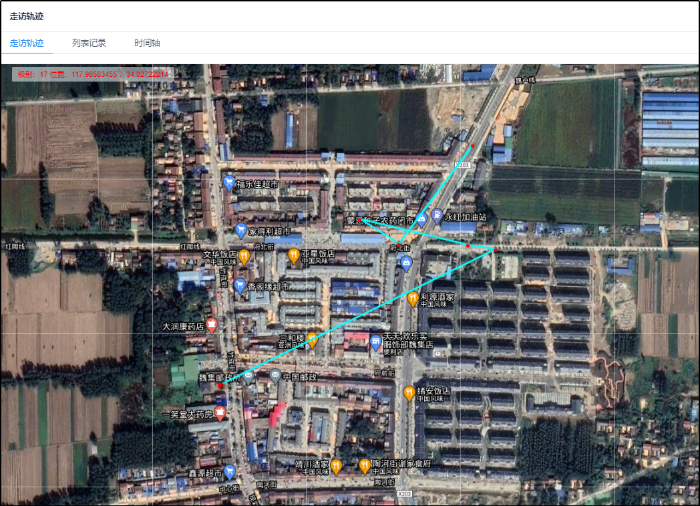

4、轨迹跟踪

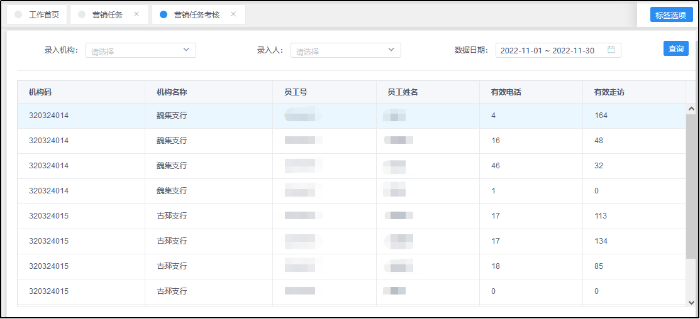

对营销人员走访轨迹实施跟踪,提高过程管理效率。

5、走访时间轴

能够查询走访客户时间轴明细。

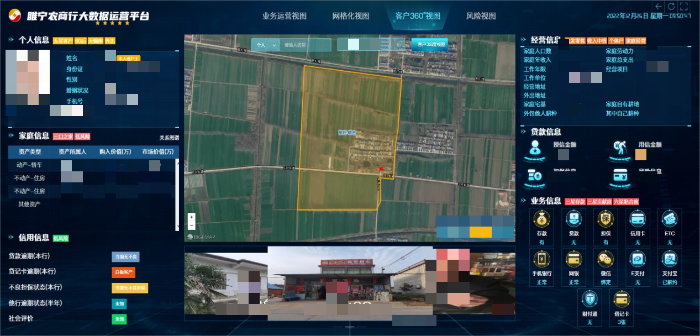

6、大屏展示

图6-1:领导驾驶舱-网格全景视图

图6-2:领导驾驶舱-支行网格视图

图6-3:领导驾驶舱-建筑视图

图6-4:客户360视图

项目效果评估

1、定岗定责、规范管理

①网格划分:全辖细分支行级别网格36个、村级别网格452个、组级别网格3045个,对全县107名前台客户经理进行网格管理划分,做到定网定格、定岗定责,将网格责任落实到人员,确保全辖营销管理无死角,工作责任强落实。

②走访管理:强化网格内的三类客户走访,农户、个体工商户、小微企业主,并做好标准数据采集,建立客户信息档案。截至2022年末,累计完成走访小微企业12846户,新增用信户数达122户,用信余额3.4亿元。累计完成走访个体工商户105323户,新增用信户数达9717户,用信余额7.04亿元。累计完成回访流失客户36536户,挽回流失客户9625户,赢回率26.34%。

2、数据积累、全面分析

①数据资产:通过对164万条行内基础业务数据、12万户个体工商户信息、1.2万条企业信息、5600户新型农业主体、107万条社保信息、走访客户等信息进行整理,建立起我行有效的数据资产,并且应用到客户授用信和业务营销中,实现数据资产与业务的有效结合。

②客户分析:实现客户按行业、年龄、业务、居住情况等方面的全面分析,为业务经营提供决策,为精准客户营销提供筛选,并建立360度客户全面画像,有效分析客户的资产负债、经营生产等状况,在营销中将潜在需求有效挖掘,定制个性化产品,实现批量的、有效的获客。

3、产品配套、精准营销

①针对个人群体,按照职业细分,配套相应的个人信贷产品,公职人员“金领贷”、农户“兴农贷”、消费贷等信贷产品。

②针对工商户群体,配套“惠宁助商贷”、“惠宁创业贷”、“惠宁电商贷”、“惠宁钢贸贷”、“惠宁流水贷”等信贷产品。

③针对小微企业群体配套“小微快贷”、“苏农担”、“微企易贷”等信贷产品。

4、线下线下、综合获客

①通过网格化系统数据采集和走访营销,对线下数据核实整理,为授信提供数据基础。

②随着客户信息的完善和维度的丰富,将行内有效数据直接应用到线上贷款模型中,提高客户经理工作效率,也提升了客户操作体验感,有效促进我行线上贷款比率、信用贷款比率有效提升。

项目牵头人

张宁 睢宁农商银行副行长

项目团队成员

庄朋、张剑、朱军、翟飞、刘雨、顾明、王训

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号