扫描分享

本文共字,预计阅读时间。

股票市场是资源配置的重要途径,也是信息的集散地,由于股票市场存在不确定性,信息在股票市场中扮演了极其重要的角色,信息的获取可以改变人们对股票不确定性的评价,进而对于股票市场的价格发现和价格均衡有着决定性的意义。

随着信息的爆炸性增长和投资者面临的选择增多,理解注意力在金融决策中的作用变得至关重要。在金融学术领域,注意力成为一个日益受关注的话题。过去几十年来,学者们逐渐认识到,注意力是一个有限的资源,它在个体和市场层面上都产生着重要的影响。

在个体层面,注意力的分配方式可能影响投资者对信息的获取和处理方式。一些研究发现,投资者倾向于过度关注某些热门资产或事件,导致他们对其他潜在机会的忽视。这种选择性注意力可能导致市场出现过度反应和价格扭曲。

在市场层面,投资者的集体注意力也可以影响资产价格和市场波动。当某一事件或信息成为市场的焦点时,投资者的注意力集中在这一点上,导致交易活动的聚集和价格的波动。这种注意力集中可能导致市场的非理性行为和资产价格的剧烈波动。

因此,理解金融领域中的注意力分配和注意力效应对于投资者行为和市场的运行至关重要。

来自清华大学五道口金融学院的安砾、余剑峰、王正位以及陈鑫的论文“Attention Spillover in Asset Pricing”被金融学国际顶刊《Journal of Finance》接收。文章利用股票显示顺序来检验过度自信与有限注意力之间的交互作用对资产定价的影响。

研究发现,在显示屏上与目标股票邻近的股票的过去收益可以正向预测目标股票的未来回报和换手率。

主要机制如下:

正反馈效应:投资者在盈利后倾向于增加持仓(由于过度自信)

关注溢出:投资者更有可能关注与其盈利股票相邻的股票(由于有限注意力)

在经历积极的投资体验(账户盈利)后,能够吸引投资者关注的股票会受到更大的买压;考虑到卖空约束,买压将导致这些股票在短期内回报率上升,并在长期内回归。

制度背景

本文利用中国常见交易软件的一个屏幕显示特征:当投资者浏览或搜索某特定股票的信息时,与该股票具有相邻股票代码的股票也可能被显示出来。

下图展示了当投资者搜索“贵州茅台”时的交易屏幕示例(a)。投资者可以通过缩写GZMT或上市代码600519进行搜索。输入GZMT并按下“回车”将链接到贵州茅台的主页(b)。按下“Page-Up”或“Page-Down”将使投资者进入具有前一个上市代码(即600518)或后一个上市代码(即600520)的股票的主页(c&d)。

此外,按下贵州茅台主页上的“回车”将链接到列出与600519相邻的股票的页面,按照它们的上市代码顺序显示(e)。或者,如果投资者最初使用上市代码搜索股票,下拉菜单会显示出围绕600519的股票列表(f)。

总体而言,这些显示功能旨在按照上市代码的顺序呈现股票,以帮助投资者更好地浏览相关股票。

本文的识别策略依赖于股票代码的准随机分配。

每个上市公司的股票代码都是在IPO时分配的,由六位数字组成。前三位代表上市板块,000表示深圳主板,002表示中小板,300表示创业板,600表示上海主板。这四个板块对后三位数字的分配规则不同:上海和深圳主板没有明确说明,而中小板和创业板根据上市日期分配代码。

本文考察了股票代码与一系列股票特征之间的关系,包括上市日期、公司规模、行业和总部位置。结果显示,除了与上市日期相关外,股票代码与其他股票特征之间没有明显的规律。

一个潜在的担忧是,公司可能会选择上市日期,使得具有相邻代码的股票存在某个相似但未观察到的特征,从而引发遗漏变量问题。然而,这种情况不太可能发生。在中国,希望进行IPO的公司须经过一个漫长的审批过程,通常需要数年时间。因此,公司一般在满足要求后立即申请。这一制度使得股票代码的分配近似随机。

此外,基于基本面因素产生的回报可预测性通常是因为投资者对有经济关联的公司的反应不足。这种反应不足属于对基本面信息的延迟反应,在未来不应该逆转。相反,本文提出的关注溢出效应基于持续的过度反应。这种价格影响应该是暂时的,在长期内应该逆转。

微观基础

本文首先利用中国一家券商账户数据,研究投资者的正反馈交易和关注溢出效应,有助于进一步理解投资者的交易行为。该数据包含从2009年1月到2012年9月大约401014名投资者的每日交易和持仓记录。

投资者是否进行正反馈交易

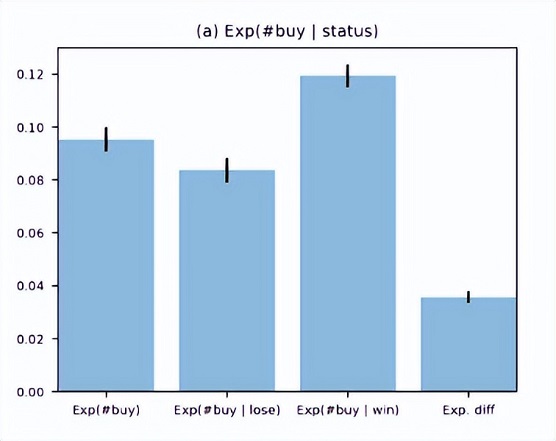

下图显示了投资者在持有盈利和亏损头寸的情况下预期的购买次数。

在持有盈利头寸的日子里,投资者平均每天购买0.119股票,而持有亏损头寸的日子里只购买0.084股票。这个0.036的差异在统计上显著(t=32.57),且占无条件买入数量(0.095)的38%。

是否存在关注溢出效应

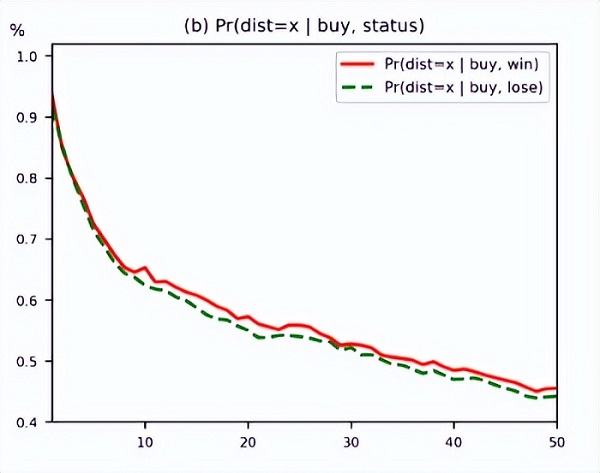

本文计算在投资者当天购买任何股票的情况下,购买一个与当前持有的盈利或亏损股票的距离等于x的新股票的概率。

距离x是一个乘数为5的值,表示两只股票之间的显示差异(绝对值)落在[5(x−1)+1,5x]的范围内。例如,对于给定的股票,x=1表示其两侧最接近的五只股票,x=2表示两侧第6至第10只股票,依此类推。

在进行购买并且当前持仓是盈利的情况下,投资者有0.933%的概率在其当前持有的股票周围的十只最接近的股票中购买一只股票(x=1),但该概率在与当前股票距离50的股票下降至0.653%(x=10)。两者之间的差异显著。亏损情况类似。这表明,投资者更可能购买显示靠近的股票。

正反馈交易的来源

经典模型通常将正反馈交易归因于投资者的自我归因偏差和“过度自信learning to be overconfident”,但这种交易模式也可能源于其他机制,例如财富效应。

过去的正回报可以缓解投资者的借贷限制,使他们能够购买更多股票。另一个潜在的机制是信念外推——观察到过去的正回报将使投资者变得更加乐观,从而增加未来的头寸。

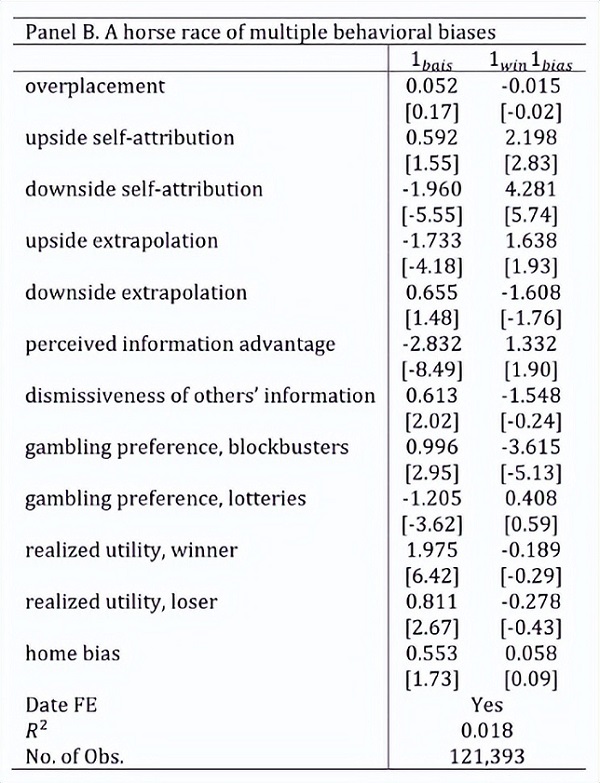

使用实地数据来解开这些竞争理论是困难的,因为它们对投资者的交易行为产生类似的实证预测。为了应对这一挑战,作者与中国的一家证券公司合作,在2021年10月对所有在那段时间内使用该证券公司交易APP的投资者进行了调查,并收集了这些投资者从2000年到2021年的交易数据。调查包括12个问题,分别对应一个行为偏见。

Horse race检验的结果显示,自我归因,无论是在正面还是在负面,对正反馈交易具有最强的解释能力。正面(负面)自我归因的系数为2.198%(4.281%),t统计量为2.83(5.74),表明“过度自信learning to be overconfident”的重要作用。

数据和变量

本文的样本涵盖了2002年1月至2019年12月在上海和深圳证券交易所上市的所有A股。

关键变量的定义

对于每只股票,在每周末,本文构建LOCAL变量来衡量其邻近股票的表现。具体而言,LOCAL等于过去两周内与目标股票最接近的10只股票(上下各5只)的加权平均回报。

此外本文还构建了RLOCAL变量,即LOCAL对目标股票过去两周自身回报进行横截面回归的残差。这种构造部分解决了反射问题(即目标股票的极端回报吸引了对其邻近股票的关注,并在LOCAL变量中体现),且排除了短期回报的自相关性。

控制变量

本文选取了两组已知影响未来回报和换手率的变量,包括市场beta,过去两周回报,过去12到2个月的累积回报,过去三到一年的累积回报,账面市值比,Amihud流动性度量,异质波动率(IVOL)等。

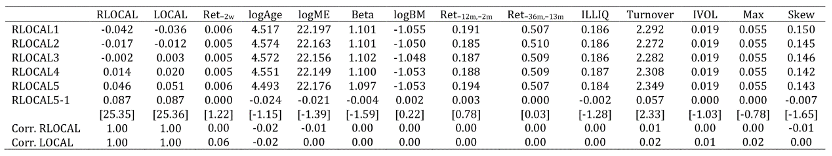

描述性统计

作者按照RLOCAL分组对股票特征进行等权计算,发现除了两个关键变量外,其他特征在不同分位数之间基本上均匀分布。LOCAL/RLOCAL与其他股票特征之间的相关性都很低。

这些事实表明,本文设计的LOCAL/RLOCAL旨在利用股票代码的准随机分配,并且与其他股票特征几乎没有关联。

资产定价结果

预测未来回报

单变量分组排序结果如下。对于所有加权方案,P5-P1组合(做多RLOCAL最高的股票,做空RLOCAL最低的股票)的回报约为年化8%,t统计量在2.67到5.45之间。在调整各种风险基准后仍然存在。

为排除潜在的影响因素,本文进行了一系列特征调整的组合排序,大多数与单变量分组排序的结果一致。这表明RLOCAL对回报的预测能力不太可能被已知的因子所解释。

Fama-MacBeth回归的结果显示,在同时考虑股票年龄和行业虚拟变量的回归中,LOCAL变量可正向预测未来一周的回报。

0.611%的系数表明,过去两周内邻近股票回报率每增加一个百分点,目标股票未来一周的回报率将增加0.006%,年化0.32%。在控制了所有控制变量后,LOCAL变量的系数减少到0.38%,t统计量为2.23。

预测回报的关键机制

本文认为LOCAL变量的回报可预测性源于两个机制的相互作用:

- 正反馈交易:投资者在盈利后倾向于增加他们的持仓

- 关注溢出:投资者更有可能关注与其盈利股票相邻的股票

为了证明这两个机制的重要性,本文进行了几个安慰剂检验:

- 为了检验关注溢出机制,本文构建了一个LOCAL变量的安慰剂变量,将相邻股票的过去回报替换为距离较远的股票的回报(对于每个目标股票,跳过最接近目标股票代码的100只股票,并使用接下来的10只股票的回报率重构LOCAL变量)。本文发现这个安慰剂变量不再具有显著的预测能力。这表明,正反馈投资者对他们较难关注到的股票无法产生资产定价效应。

- 为了检验正反馈机制,本文又为LOCAL构建了两个安慰剂变量,分别用相邻股票的换手率和回报波动率替换相邻股票的回报。这两个变量可能捕捉到新闻的到来和价格大幅波动,从而捕捉到投资者的关注,但它们不一定与积极的投资体验有关。本文发现,控制LOCAL之后,这些安慰剂变量无法预测股票回报。

这些结果表明,正反馈交易和关注溢出的交互作用(而非简单相加)驱动了本文对回报可预测性的发现。

预测换手率

上表报告了基于上周末RLOCAL排序的五个投资组合在下周的平均日换手率、异常换手率和小投资者订单失衡(重点关注交易规模小于5万元以更好地捕捉散户交易)。异常换手率为每周换手率与前52周平均换手率的差值。小投资者的订单失衡基于CSMAR的TAQ数据计算。所有变量在为在每周取平均值。

较高的RLOCAL与下一周的换手率和异常换手率呈正相关。此外,与下一周的订单失衡呈正相关。这个结果表明,换手率的增加主要是由小额交易的买方压力推动的,这与推测一致。

其他检验

作者还进行了很多其他的相关检验,都在一定程度上支持了关注溢出机制。

邻近股票与远离股票的联动性

推测:由于股票代码更接近的股票更有可能被一起交易,因此它们的回报率和换手率相关性应该更高

结果:随着股票距离的增加,回报和换手率的联动性都在减少,而基本面变量的相关性没有明显的模式

准自然实验-上市代码距离的外生增加

推测:2004年5月中小板的引入外生地将最后的以“000”开头的股票和第一个以“600”开头的股票的区隔开了

结果:两组股票(深圳主板最后20只股票标记为000Z组,将上海主板前20只股票标记为600A组)之间的回报率和换手率相关性会降低

经2002年前的样本期作为安慰剂检验

推测:2002年前,中国最流行的两个股票交易平台还未上线

结果:2002年之前不存在依据RLOCAL排序的多空组合回报

多空组合的长期回报

理由:如果RLOCAL变量对回报的预测能力来自关注溢出,那么价格影响应该是暂时的

结果:P5-P1在长期内逆转

套利成本的调节效应

理由:当套利成本更高时,多空组合的回报会更高

结果:P5-P1在市值较小、流动性较低和分析师覆盖较少(皆为套利成本的代理变量)的公司中更高

结论

本文利用中国股票交易平台的独特特征,研究了过度自信和有限关注之间的相互作用对资产定价的影响。研究发现投资者参与正反馈交易并存在关注溢出效应。

此外,通过衡量相邻股票的表现,可以预测所关注股票的未来回报和换手率。这种预测性依赖于过度自信和有限关注这两种行为偏差的相互作用。虽然基于中国数据,但本文结果对于理解投资者行为和资产定价在其他市场和环境中具有普遍意义。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号