扫描分享

本文共字,预计阅读时间。

近期,监管机构召集保险公司进行座谈,要求保险公司控制利差损风险,将人身新产品预定利率从3.5%下调至3%。一石激起千层浪,保险主体纷纷下场炒作产品停售,业内对于分红险为代表的理财型保险关注度也逐渐升温。

从寿险费率改革历程上来看,每一次的预定利率下调几乎都呼应了市场利率下行的趋势,主要目的是为了降低寿险公司的利差损风险,其结果就是寿险产品费率大幅提升,传统寿险相对于理财产品、银行存款的吸引力也大为减少。同时,预定利率下行也倒逼寿险行业开发和推广创新型产品,分红险、万能险等蓬勃发展并波浪式前进。

2023年,寿险行业又一次站在了历史的十字路口,在长期利率下行、理财打破刚兑、股市底部震荡和预定利率下调的背景下,分红险等新型寿险是否还能够迎来爆发式增长,此时此刻,是否恰如彼时彼刻?

分红险的出现

保险分红最早出现在18世纪的英国。1776年,为抵御工业革命后经济迅速发展带来的通货膨胀和利率波动,英国公正生命保险社将保单保费的10%作为分红返还给投保人,是最早的保险分红,但并未形成成熟产品。直到1983年,英国标准入寿保险公司开发出标准的累计式分红寿险,分红险才正式面世并蓬勃发展。

我国分红险的引进同样受到通货膨胀和利率波动的影响。1978年我国恢复寿险业务后,并未对寿险业务定价进行限制,在经济快速增长、高通货膨胀和高存款利率的环境下,传统寿险的预定利率也逐年上行,最高曾攀升至9%以上。1996年,持续当年的通货膨胀得到控制,我国进入降息周期,在不到三年的时间内,一年期银行存款利率从10.98%急剧下降至2.25%,在保险公司主要投资方式为银行存款的背景下,保险公司利差损迅速扩大,出现重大经营风险。

1999年,原保监会下发《关于调整寿险保单预定利率的紧急通知》,规定新开发寿险产品的保单预定利率不得超过2.5%,随着预定利率的下调,传统寿险产品价格大幅上涨,与存款相比吸引力下降,市场出现萎缩。在这一背景下,2000年前后,寿险公司先后引入了分红险、万能险和投资连结型保险三种形式的创新型寿险,与此同时,个人代理人数量急剧扩张,分红险受益于其高演示利率和高度灵活性,成为个人代理人主推险种,在寿险公司产品中占比快速上升,到2011年,分红险在寿险保费规模的占比达到90%以上,成为寿险绝对主力产品。

影响理财型寿险发展的主要监管政策

市场化改革推动下的分红险降温

分红险快速增长并高位运行的同时,分红险营销乱象也愈演愈烈,很多消费者在未全面了解产品风险的情况下将存款转为分红险产品。从2011年2月开始,金融机构一年期定期存款利率重新升至3%,超过寿险预定利率,而分红险的实际收益却远不及营销员展示的最高利率。在多种因素的激化下,2011年开始出现分红险的集中退保潮,当年四家头部寿险公司短期分红险退保金额同比激增60%。

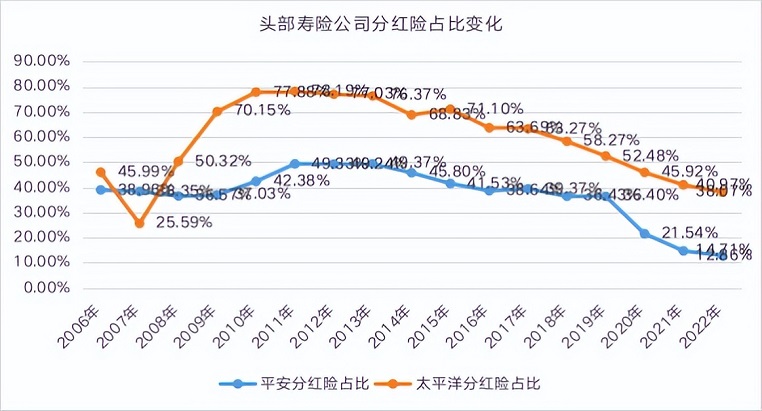

2013年开始,监管机构开始推动人身保险费率市场化工作,将寿险保单(的预定利率调整为不超过年复利2.5%。2015年9月,原保监会印发《《关于推进分红型人身保险费率政策改革有关事项的通知》,将分红险预定利率指导上限调整为3.5%,超过3.5%的,需要报监管机构审批。在监管政策引导下,保险机构普遍上调分红险预定利率,分红险价格下降、利润空间收窄,持续十余年的分红险热潮开始降温,分红险占人身险公司保费的比例开始下降。

数据来源:平安年报、太平洋年报

十字路口的分红险——机遇和挑战

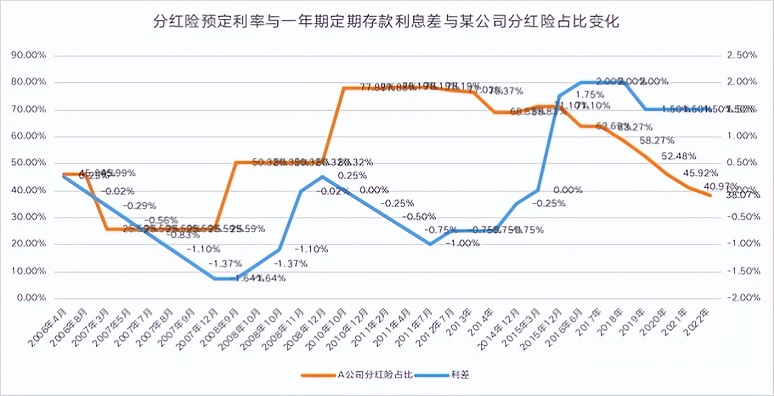

回顾分红险在我国的发展,可以发现,分红险发展总体上受到利率水平和寿险预定利率的影响。分红险预定利率和一年期定期存款之差与分红险占比呈现较为明显的负相关关系。

数据来源:国家统计局、上市公司年报

从2019年开始,金融机构一年期定期存款利率保持1.5%的水平,寿险预定利率下调,有利于激发保险公司推广分红险产品。但是,与90年代末寿险预定利率下调不同,当前寿险市场面对的内外部环境已有很大的不同,分红险发展面临的机遇和挑战也同二十年前截然不同。

从机遇方面看,一方面,当前国内经济已经从高速增长阶段进入高质量增长阶段,GDP增速放缓,且存在较大的下行压力,相应存款利率水平也保持低位运行,寿险特别是分红险面对的“跨界”竞争压力大为减少。另一方面,预定利率下调后,同样收益水平下分红险费率得以提升,加之当前投资端波动较大,保险公司可以通过分红险与投保人分担经营损失,因此保险公司推广分红险的动力大大加强。

从挑战来看,一是分红险产品形态比较复杂,既有保险又有理财,且保险公司对理财端的收益分配具有绝对话语权,一旦分红收益不及预期,很可能印发大规模投诉、退保,影响保险市场稳定;二是监管机构对于保险的定位发生变化,从2016年开始,监管机构提出“保险姓保”,强调保险社会功能,要求保险更多发挥风险保障的社会价值。在医疗、养老、意外死亡等场景下,医疗险、年金险、定期寿险、年金险更能够契合保险消费者的需求,也受到监管政策的支持和鼓励,而分红险当前的社会价值还不够突出,监管支持力度较小;三是国内保险市场更加成熟,保险消费者在选择保险产品时,更青睐产品结构简单、杠杆高、保费低的保障型产品,对分红险、万能险等结构较为复杂的产品存在天然的戒备心理;四是分红险资产端压力增加,分红收益不确定性加大。当前,分红保险三大收益来源——利差益、死差益、费差益均面临一定程度挑战,利差益方面,在利率水平长期低位运行、权益市场波动较大、企业信用风险上行等因素影响下,保险企业投资收益水平可能下降。死差益方面,2022年我国人均寿命77.93岁,随着我国经济发展水平和医疗水平的提升,人均寿命还有增长空间,影响死差益收益。费差异方面,代理人数量持续下滑,影响高利润产品销售,费差异空间收窄。三差同时承压的情况下,分红险收益可能出现较大波动,大幅不及预期后会出现大规模退保,影响市场稳定。

分红险发展趋势分析

从国外寿险的发展历程来看,寿险市场呈现从保障型产品为主向理财型产品为主的发展趋势,但是产品结构转型背后,是成熟保险市场已经形成满足消费者保障需求的寿险产品体系,且具有较为成熟的资本市场和消费者权益保护制度,能够保障投保人获取稳定的收益。

前期,我国寿险市场在保障型产品不足的情况下,直接跳跃式地发展了理财型寿险,当前监管正在引导寿险行业“补课”——从理财型转回保障型。我国消费者在经历了分红险从狂飙到冷却之后,对理财型寿险的认知也更加理性,加之疫情过后消费者预期扭转,在寿险领域也出现消费降级——对于低杠杆、高风险产品接受度下降,对于高杠杆、高保障产品更加青睐,而分红险显然属于前者。

预定利率的下调,虽然为分红险等理财型保险的发展带来了一定的想象空间,保险机构似乎也有足够的热情去开发分红险产品,但是分红险面对的监管环境、经济形势、消费者群体已经大为不同,分红险如果希望能够重现往日辉煌,则需要作出更大的努力、迎接更大的挑战。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号