扫描分享

本文共字,预计阅读时间。

作者 | 刘碧波 安砾 刘罗瑞「清华大学五道口金融学院」

文章 | 《中国金融》2023年第15期

随着我国经济步入高质量发展的新阶段,技术作为创新的核心驱动要素的重要性日益凸显。2020年《中共中央 国务院关于构建更加完善的要素市场化配置体制机制的意见》明确提出加快发展技术要素市场,包括健全科技成果产权制度、促进技术要素与资本要素融合等。畅通的融资渠道和良好的金融环境有利于加速科技、金融、产业良性循环。知识产权基金作为技术要素与资本要素融合的新兴方式,有望成为技术融合资本、推进科技成果转化的理想助力。

知识产权基金与专利投资基金

知识产权基金是知识产权运营的一种重要方式,专注于投资和运营知识产权资产,通过知识产权价值提升、许可、转让等方式获取收益。在国外,专业化运作的知识产权基金发展较快,包括以美国高智公司为代表的知识产权风险投资公司,以及法国、韩国、日本等由政府主导建立的主权专利基金。2014年以来,我国也陆续出现由财政出资引导设立的知识产权基金,开始了相关实践和探索。

知识产权基金

按照运营策略和盈利模式的不同,知识产权基金可分为诉讼型和技术孵化型两种类型。诉讼型基金通过收购专利所有权或专利实施许可积累大量专利,并向潜在的侵权者索取特许权使用费或诉讼赔偿金实现盈利。技术孵化型基金又称作专利投资基金(Patent-based Investment Funds,PBIFs),以获取专利或可申请专利的发明为导向,通过将专利和发明商业化为投资者创造回报。

按照运营主体的不同,知识产权基金可划分为市场型和政策型。市场型由市场化的投资机构和企业运营,如高智发明(Intellectual Ventures)。政策型一般指主权专利基金(Sovereign Patent Funds),2000年左右,韩国、法国等国家为了应对美国在全球范围内的专利诉讼,政府陆续设立投资基金,用于战略性地收购、管理和货币化知识产权资产,帮助本国企业应对诉讼并维护产业安全。此类基金通常由政府部分出资并制定政策予以引导,市场化机构参与出资和管理。

专利投资基金

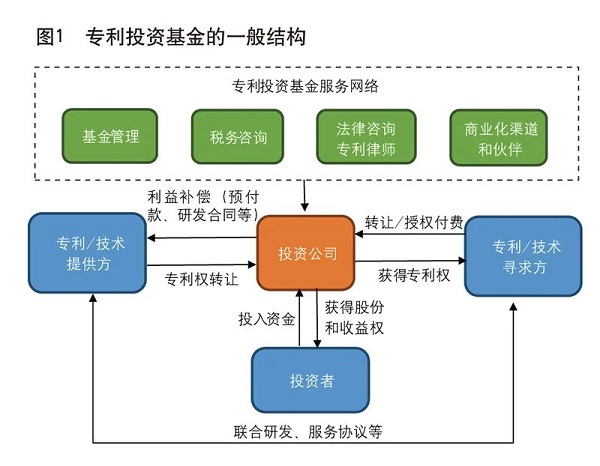

各类知识产权基金中,PBIFs成为早期技术开发阶段的重要资金和研发资源来源,可以起到促进技术向商业转移的作用。PBIFs的运作划分为四个步骤:发起、选择、发展和退出。PBIFs作为独立主体,通过其特有的运营结构将资本、技术来源、技术需求者三方紧密结合在一起。一方面,PBIFs面向投资者筹集运营所需资金,投资者获得相应股份和投资收益;另一方面,PBIFs连接专利发明人和技术需求者,使用筹集资金从专利发明人处购买专利或获得许可,在进行技术孵化后将成熟度更高的技术转让给技术需求方。这一模式可以实现技术与资本的对接,成为技术孵化的有效方式。

我国发展现状

2014年以来,国家知识产权局和财政部面向战略性产业和区域优势产业,先后在湖南、北京、陕西、河南、四川等10余个省或直辖市设立重点产业知识产权运营基金。以上基金由中央财政或地方财政出资引导设立,规模大多在3亿~6亿元,采用市场化方式运作。

我国早期知识产权基金尚未有PBIFs模式类型,主要特点表现在以下两方面:一是投资方式以股权投资为主,即基金通过知识产权等维度判断企业价值,以未上市企业股权为主要投资对象;二是盈利大多通过专利产业化实现,专利挖掘与技术孵化等高价值盈利模式较少涉及。近期,随着国内技术要素市场的逐步活跃,孵化型基金开始有所萌芽。

专利投资基金的典型实践

PBIFs通过将资金用于早中期阶段的技术开发和熟化,既解决了早期技术发展阶段融资缺口的问题,又提高了初始技术的成熟度,从资金和技术两个层面助力科技成果跨越转化“死亡谷”。在具体实践中,高智发明和沪亚生物国际(HuyaBio International)均采用此种模式。

高智发明

美国高智发明由微软前首席技术官纳森·梅尔沃德于2000年创立,其专门从事知识产权的收购、开发和许可,目的是为企业投资者降低专利风险,帮助科学家实现发明的货币化。主要模式如下。

首先,筹集资金购买专利资产。高智发明自成立以来已筹集超过73亿美元资金,投资方以高科技领域的企业为主,包括微软、英特尔、索尼、苹果、谷歌等。所筹集资金大部分用于专利的购买和开发,截至2013年底,其所筹集的55亿美元中,约23亿美元用于购买和开发专利,其余22亿美元用于运营和管理费用。截至2016年,高智发明已购买或开发的专利资产达到7.5万项。

其次,基于专利储备开展专利运营与技术孵化。在科技领域积累大量的专利资产后,高智发明依托于旗下发明投资基金(Invention Investment Fund,IIF)、发明开发基金 (Invention Development Fund,IDF)和发明科研基金(Invention Science Fund,ISF)开展专利运营。截至2016年,高智发明的基金投资组合中涵盖的专利超过3.8万项,其中IIF、IDF和ISF涵盖专利占总投资组合的比例分别为80%、10%和10%。高智发明一方面基于收购的知识产权开展许可和诉讼,另一方面进行技术孵化。IIF在组合专利后进行转让、许可或诉讼,此基金具有很强的攻击性;2014年公司战略重心开始向技术孵化偏移,IIF规模逐步缩减。技术孵化模式主要集中在另外两支基金:IDF和ISF。IDF通过资助发明家科研,合作申请知识产权,再以专利授权、创建新公司、建立合资企业等方式来推动发明成果商业化;ISF则主要针对公司甄别的关键技术领域,基于内部实验室开展研发和知识产权布局。

2016年IDF基金从高智发明分拆为Xinova公司,在IDF的技术孵化模式上进行拓展。其具体运作模式如下:了解企业的技术方案需求;将需求发布到其全球发明家网络,由发明家提出想法或解决方案;Xinova评估筛选方案进行开发,并承担开发成本、申请专利、管理知识产权并与最终客户达成交易;通过预付款和利润分享协议补偿发明人。Xinova以需求为导向的协助研发模式,将技术供给端和需求端精准对接,并提供资金和技术支持将发明转化为可商业化的知识产权资产,为原始创新商业化提供了重要通道。

沪亚生物国际

沪亚生物国际成立于2004年,由吉美莉博士创立。其核心商业模式是识别和获取中国创新药技术的海外市场权益,并利用其资本和技术实力,针对海外市场进行开发和商业化。

首先,在模式上,沪亚生物国际以技术许可方式,获得我国原创知识产权的海外授权。在许可方式和许可范围上,采用较为一致的策略:标的选择上,多选择国内研发并具有自主知识产权的早期专利;许可范围上,获取专利在国外的进一步开发和商业化权利;许可方式上,采用“许可费+里程碑收入+收益分成”的模式,分阶段、分目标地为原始创新企业进行付费,有效降低风险和资金压力。一个典型的例子是,2006年微芯生物通过“许可费+里程碑收入+收益分成”的技术授权许可方式将西达本胺在美国、日本、欧盟等国家或地区的权利授权给沪亚生物,由其进行海外开发与商业化。此时西达本胺尚处于临床前阶段,微芯生物又急需资金纾困,所以专利授权最终以2800万美元完成交易。

其次,沪亚生物国际进一步开发熟化技术,以海外授权和药品上市方式实现盈利。在得到专利授权后,沪亚生物国际会将所有数据信息发送到圣地亚哥的联合总部,并进行下一步研发工作。圣地亚哥总部聚集了公司的大多数药物开发专家,主要目标是进行技术熟化,降低药物开发的风险和成本。沪亚生物国际通常会独立开发化合物至临床II期阶段,再与合同研究机构等外部伙伴合作完成临床III期阶段开发和新药注册上市。

2016年2月,卫材株式会社以2.8亿美元的首付和里程碑付费获得西达苯胺在日本、韩国、泰国、马来西亚等国的开发及商业化权利。10年的时间,沪亚生物国际投入2800万美元获得西达本胺的海外权益、对该化合物进行进一步开发后,仅将日本及几个亚洲国家的权益进行授权就获得了10倍的回报。

启示及建议

从知识产权基金的海外实践可以看到,PBIFs模式融合金融手段成功实现专利挖掘与孵化,有三个主要特点:一是以知识产权的价值提升为主要盈利手段,通过专业服务提高技术成熟度、实现高价值盈利,摆脱传统的以诉讼或专利实施许可的收益模式;二是以长期资金作为知识产权投资运营的主要资金来源,尊重知识产权价值实现的长周期规律,有利于技术本身的发展;三是面向实际需求,投资于与实体经济相契合的技术领域,发掘知识产权产品化潜力和市场价值。

PBIFs作为新型知识产权投资工具,对我国知识产权投融资与运营具有较强借鉴意义。未来,PBIFs模式的知识产权基金有望成为技术要素流通市场的一类重要主体。其具体模式可以总结为:将重大原始创新和关键领域的早期核心技术作为投资标的;强化投资基金的技术熟化功能,以资金和技术双重要素支持加速阶段的开发和验证;通过技术变现实现知识产权增值收益。PBIFs作为结合资本和技术要素、助力科技成果跨越“死亡谷”的特色投资机构,本身也具备长期生存与发展的能力。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号