扫描分享

本文共字,预计阅读时间。

8月30日下午3时,由央行牵头,国家金融监管总局、上交所、深交所共同召开金融支持民营企业发展工作推进会,会议上,人民银行金融市场司副司长马贱阳表示,要强化畅通股、债、贷三种融资渠道,也就是决策层一直强调的“三支箭”政策。

30日晚,银行间市场交易商协会发布《关于进一步加大债务融资工具支持力度 促进民营经济健康发展的通知》,通知表示将按照金融支持民营企业发展工作推进会的有关精神,着力优化民营企业融资环境,着重落实“第二支箭”扩容增量工作部署,助力民营经济平稳健康发展。

“第二支箭”称为民营企业债券融资专项支持计划,最早于2018年10月,由央行设立民营企业债券融资支持工具,运用再贷款提供部分初始资金,为经营正常、流动性遇到暂时困难的民营企业发展提供增信支持。

据公开数据,自2022年11月11日,人民银行和原银保监会联合印发《关于做好当前金融支持房地产市场平稳健康发展工作的通知》(即“金融16条”)以来,债券融资支持工具累计为民营企业发行284亿元债券提供支持。

不过需要注意的是,从融资渠道来看,民企融资更加依赖贷款(“第一支箭”)和股权融资(“第三支箭”),大多数民企的债券融资(“第二支箭”)成本高企现象较为明显。监管部门加快 “第二支箭”扩容增量工作是改善民企融资环境的关键。

四部门召开金融支持民营企业发展工作推进会

8月30日,央行、金融监管总局等四部门召开金融支持民营企业发展工作推进会,人民银行金融市场司副司长马贱阳表示,金融对于民营经济的支持表现在三个方面,第一在贷款方面实施好再贷款再贴现等货币政策工具,第二在债券方面鼓励和引导机构投资者,尤其是银行,加大对民营企业债券的配置,第三在股权方面支持民营企业上市和再融资,积极发挥地方专项引导基金作用。

推进会结束后,银行间市场交易商协会发布通知表示,将落实“第二支箭”扩容增量工作部署,提振市场信心,同时拓宽民营企业“绿色通道”,提高融资服务便利等四方面举措。

对比近年股市和债市的融资规模来看,民企债券融资难是横贯在民企融资道路上的一座大山,民营企业在股市上认可度更高,在债市除了少数优秀民营企业,民营企业发债普遍需要付出更高的成本。

据中邮银行投行部数据统计,像华为、三一集团、浙江吉利集团、江苏沙钢集团的存量债券票面利率均值分别为3.28%、3.29%、3.53%和3.54%,而民营房地产企业等高发债主体的平均票面利率却高达4.64%。

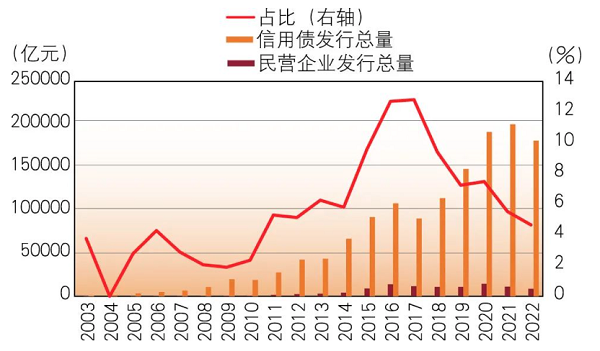

民企在债券市场融资弱化可追溯至2018年,大量债务违约潮导致当年民企债券融资首次出现净偿还,后续债券市场对民企债券的认可度下降,投资者的认购意愿下降。据中邮银行数据显示,2020年民企发债规模达到历史最高点,占信用债发债规模的7.47%,其中企业数287家,发债规模1.43万亿元,此后开始逐年下降。2021年发债企业数降至234家,发行规模下降至1.1万亿元,进入2022年发债企业数仅218家,发行规模进一步跌破万亿大关,仅有0.84万亿,占信用债发债规模的4.64%,同样创近年新低。

图:民营企业债券发行占全部信用债发行比例

数据来源:中邮银行,财联社整理

招联首席研究员董希淼表示,金融支持民营企业发展,一方面,要进一步优化银行机构体系,大力发展民营银行和社区银行等中小银行,推动中小银行有能力、有意愿更好地服务民营企业;另一方面,无论大中小银行,在对接民营企业续贷需求的同时,应积极破解“首贷难”问题,并在风险可控的前提下提高信用贷款比例。

马贱阳在此次推进会上透露,目前金融支持民营经济发展政策举措已经形成文件初稿,将在进一步征求有关部门意见后印发。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号