扫描分享

本文共字,预计阅读时间。

文/《清华金融评论》资深编辑秦婷

2020年9月22日,中国在第75届联合国大会上提出“双碳”目标。三年来,国家各部门协同推进降碳工作。其中,商业银行是我国“双碳”行动的重要参与者,尤其对资本市场而言,作为商业银行践行ESG(环境、社会和公司治理)理念、助力“双碳”目标实现的重要途径,绿色金融已经成为商业银行重要的可持续发展战略之一。

近年来,上市银行的绿色信贷投入增长迅猛,专家预计,绿色金融有望成为下一个十年银行重要的增量业务发展方向之一,绿色贷款或在十年后成为第一大信贷投向。但需要注意的是,绿色金融标准还有待协调统一,将ESG等纳入管理流程的风控体系仍需要探索。

9月3日,在2023中国国际金融年度论坛上,国家金融监督管理总局副局长周亮表示,截至2023年6月末,21家主要银行绿色信贷余额达25万亿元,同比增长33%,规模居世界首位,资产质量整体良好。21家主要银行节能环保产业贷款余额3万亿元,同比增长53%;清洁能源产业贷款余额5万亿元,同比增长34%;建筑节能与绿色建筑贷款余额3万亿元,同比增长84%。

在绿色金融业务中,绿色信贷业务信息披露情况最为完整,不过,披露口径略有差异,部分银行披露的是中国人民银行的统计口径,部分银行披露的是国家金融监管总局统计口径。据了解,央行标准是仅涵盖表内信贷的口径,而国家金融监管总局标准则是涵盖表内外的社会融资口径。

上市银行加码绿色金融,绿色信贷余额高速增长

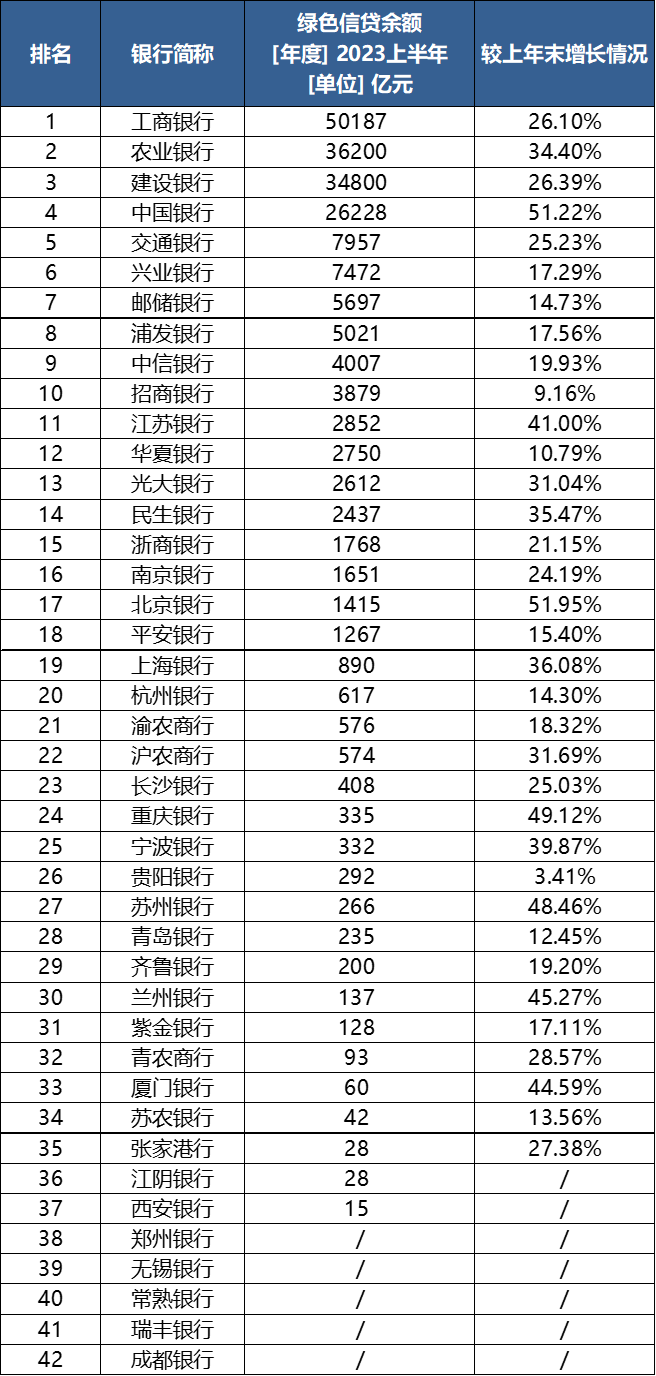

表1:2023年上半年绿色信贷余额及增长情况

来源:各上市银行半年报,注:存在统计口径不一致情况

在不考虑口径问题的情况下,表1为各家上市银行2023年上半年绿色信贷余额及增长情况。

数据显示,截至2023年上半年,绿色信贷余额超过万亿的上市银行共4家,包括工商银行、农业银行、建设银行和中国银行,均为国有大行,其中工商银行绿色信贷余额超过5万亿元,远高于其他上市银行,农业银行为3.62万亿排在第二位。

此外,几家股份行绿色信贷余额也均超过了5000亿元,兴业银行达到7472亿元,在股份行中遥遥领先,同时也超过邮储银行的5697亿元。城商行中,江苏银行达到2852亿元,该规模超过了多家股份行。

从增长情况来看,2023年上半年,大部分上市银行的绿色信贷余额均实现了较快的增长,其中中国银行和北京银行的增速超过了50%,江苏银行、重庆银行、苏州银行、兰州银行和厦门银行的增速也均超过了40%,体现了上市银行在绿色金融方面持续发力,增长迅猛。

此外,我国绿色债券发展势头也较为良好。中央财经大学绿色金融国际研究院数据显示,2023年上半年,我国境内外新增绿色债券发行数量221只,发行规模约4692.57亿元。其中,境内新增绿色债券发行数量207只,发行规模约4505.07亿元。截至今年上半年,我国境内外绿色债券存量规模约3.5万亿元。

例如,2023年上半年,工商银行主承销绿色债券21只,募集资金合计1087.33亿元,全部投放于清洁能源、绿色发展等领域。建设银行发行多笔绿色债券,发行金额折合人民币超150亿元。交通银行主承销绿色债券(含碳中和债)70.82亿元,同比增长70.04%,光大银行助力8家市场主体发行10笔绿色债券,累计承销27.02亿元。兴业银行承销绿色债券135.45亿元。招商银行主承销规模147.04亿元。宁波银行共承销发行3只绿色债券,帮助客户募集资金14亿元。

同时,绿色保险、绿色信托、绿色金融租赁也在不断发展。据周亮介绍,2023年6月末,绿色保险半年保费收入1159亿元;保险资金投向绿色发展相关产业余额1.67万亿元,同比增长36%;绿色信托资产余额2916亿元,金融租赁公司绿色融资余额8500亿元。

多家银行通过产品、业务创新,推进绿色金融发展。截至2023年上半年,浦发银行承销绿色债务融资工具(含ABN)共计12单,合计承销金额24.78亿元,其中绿色ABN承销规模15.28亿元。华夏银行绿色租赁余额541.00亿元,比上年末增长20.46%。贵阳银行绿色租赁本金余额142.95亿元。沪农商行绿色融资租赁余额84.46亿元,较上年末增长20.85%。兴业银行ESG及绿色理财产品发行1,379亿元,持续推广复制绿色金融创新产品,落地碳资产转型债券、“绿色+科创”类REITs等创新业务。中银理财绿色金融存续产品共51只,累计产品规模437.89亿元。建信信托深耕绿色领域,绿色金融股权投资规模近30亿元。

绿色金融有望成为下一个十年银行重要的增量业务发展方向之一

中金公司研究部银行业分析师林英奇预计,绿色金融有望成为下一个十年银行重要的增量业务发展方向之一,绿色贷款或在十年后成为第一大信贷投向。过去银行贷款业务主要依赖于房地产和传统基建行业,但近两年这些行业增速有所下滑,银行需要寻找新的转型方向。

普华永道发布的《2023年半年度中国银行业回顾与展望》,预计银行业未来将推进可持续发展战略,完善内部治理。借助国际可持续准则理事会(ISSB)新披露准则发布的契机,为进一步落实《银行业保险业绿色金融指引》的要求,持续完善内部治理,积极做好与国际标准对接的准备,启动投融资碳排放核算、气候风险评估等关键工作,储备相应的可持续信息披露能力。

仍需要注意的是,绿色金融的创新领域,仍有不少地方亟待完善和构建。中国银行研究院高级研究员梁婧总结了5点:其一,绿色金融标准还有待协调统一;其二,环境和碳排放信息获取仍存在较大难度;其三,将ESG等纳入管理流程的风控体系仍需要探索;其四,对“纯绿”项目的支持仍待加强;其五,相关人才有待培养。

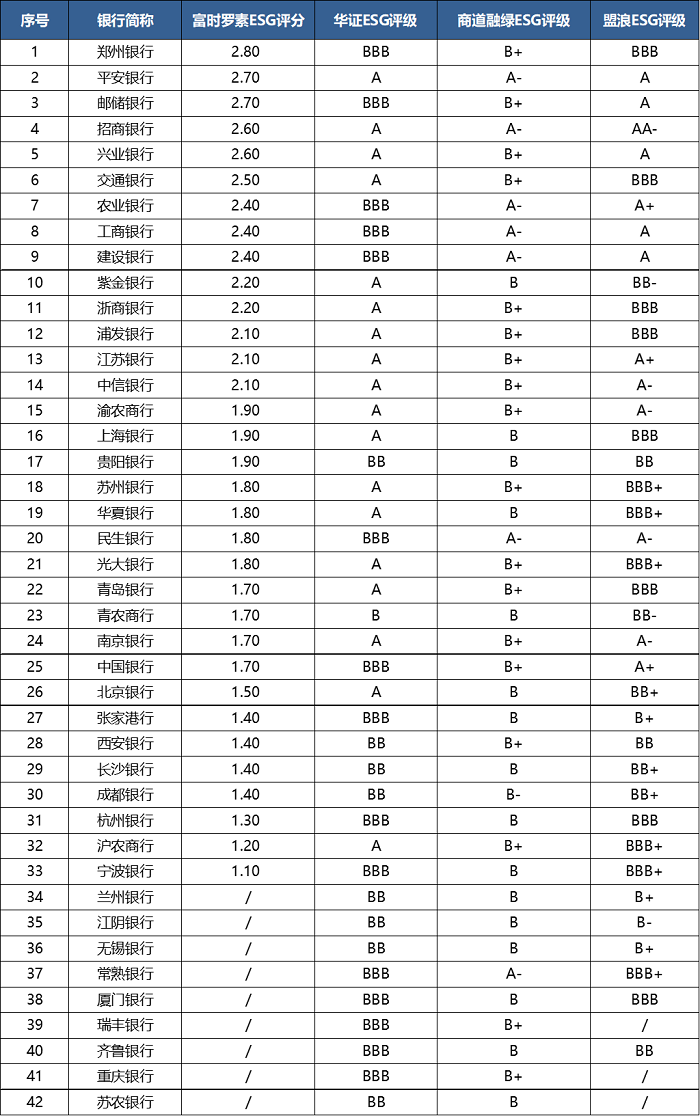

表2:上市银行ESG评价概况

来源:Wind

目前,市场上仍缺少统一的绿色金融评价体系,ESG评分或评级较多,但标准不统一,例如表2为当前主流的4家ESG评级或评分机构对上市银行ESG发展的评价情况,按照富时罗素ESG评分来看,郑州银行为2.8分排在第一位,但按照华证ESG评级、盟浪ESG评级来看,仅为BBB级别。

9月7日,在第二届可持续投融资(ESG)与自贸港建设论坛上,证监会上市部副主任郭俊表示,证监会正结合市场诉求,指导沪深交易所研究起草上市公司可持续发展披露指引。

东方金诚绿色金融部助理总经理方怡向分析认为,ESG投资市场在未来几年内将不断扩大。首先,随着上市公司ESG信息披露水平的提高、ESG评级市场的发展,为ESG投资提供了必要的数据基础设施,投资有效性逐渐提高。其次,越来越多的投资者认识到ESG因素的重要性,符合ESG标准的公司可能会在中长期实现更好的财务表现和投资回报,ESG因素在投资决策的权重将提高。最后,随着相关法规和政策的支持,以及投资者需求的上升,ESG投资的发展空间将更加广阔。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号