扫描分享

本文共字,预计阅读时间。

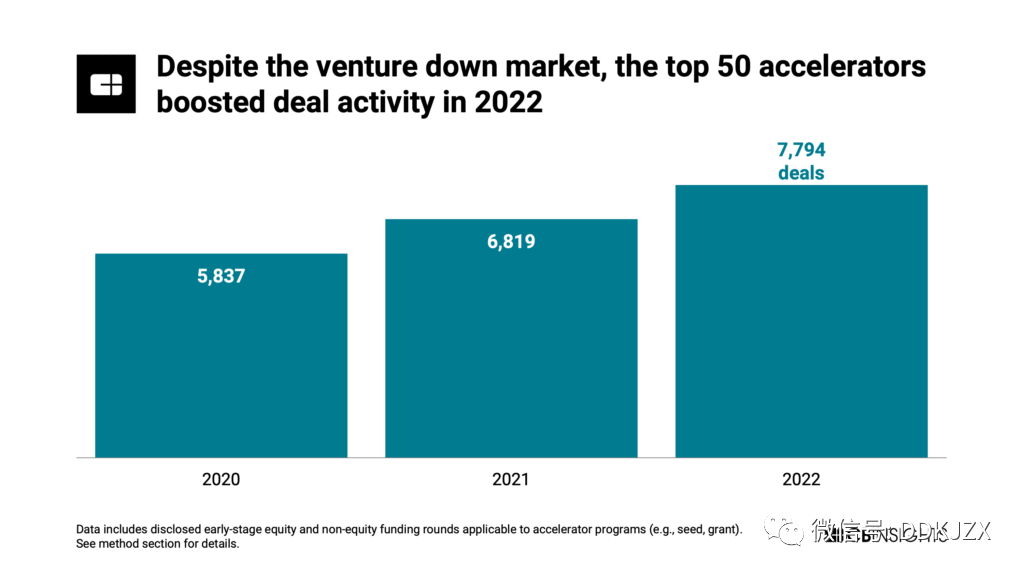

2022年,风险投资市场交易量同比下降4%。然而也是在这一年,全球50个最活跃的加速器总共支持了7794笔交易,比2021 年增长了14%。

这说明,整个行业正在转向投资处于初创生命周期早期的公司。2022年,早期公司占据了所有交易的三分之二,份额达到历年新高。

随着科技公司估值面临压力——尤其是在后期融资阶段——加速器作为投资者和现有企业开发高潜力机会的一种方式而引起人们的关注。

专有的加速器计划可帮助初创企业利用所需资源起步,包括初始资本、专家或同行指导、办公空间、网络、宣传等。Dropbox、Rappi、Canva和PayPal等著名科技公司在早期都获得了加速器支持。

我们使用CB Insights数据分析了这些计划,尝试发掘那些最活跃的加速器及其投资重点。在本文中,我们将重点介绍分析中的6个要点:

- 2022年,全球50个最活跃的加速器总共支持了7794笔加速器交易,同比增长14%,与2020年相比增长34%。

- 顶级加速器的年度交易中位数同比增长41%,到2022年达到83笔。亚马逊、微软和谷歌等科技巨头对加速器投资的激增推动了这一数字的增长。

- Plug & Play、Y Combinator(YC)和Techstars名列2020年以来最活跃加速器名单之首。然而在这三个加速器中,只有Techstars在2021年至2022年期间增加了交易量。

- 在披露融资金额的顶级加速器中,大多数(63%)在2020年至2022年期间为每笔加速器交易提供10万美元或更少。

- 美国是加速器最活跃的地区,2022年吸引了近三分之一(32%)的顶级加速器交易。不过,自2020年以来,这一比例有所下降。

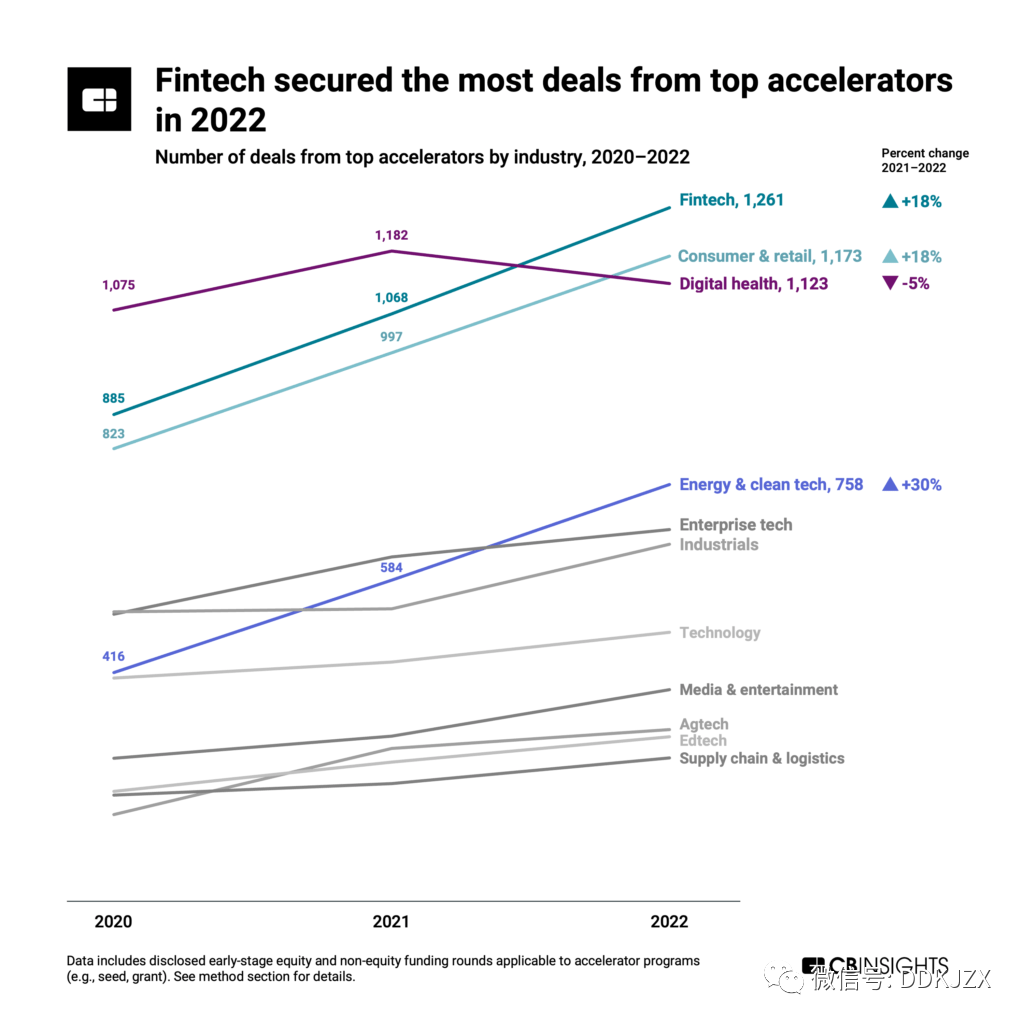

- 在各个行业中,2020年至2022年期间,数字健康在顶级加速器中获得了最多的交易(3380 笔)。然而,金融科技在2022年以1261笔交易占据榜首,而能源和清洁技术的交易同比增幅最大(+30%)。

这些加速器到底有多活跃?

50个最活跃的加速器正逐年变得更加繁忙。

在这50个加速器中,交易活动(包括初始阶段股权(种子/种子前和可转换票据)和非股权(例如赠款)融资轮次)同比增长14%,到2022年达到7794笔交易。

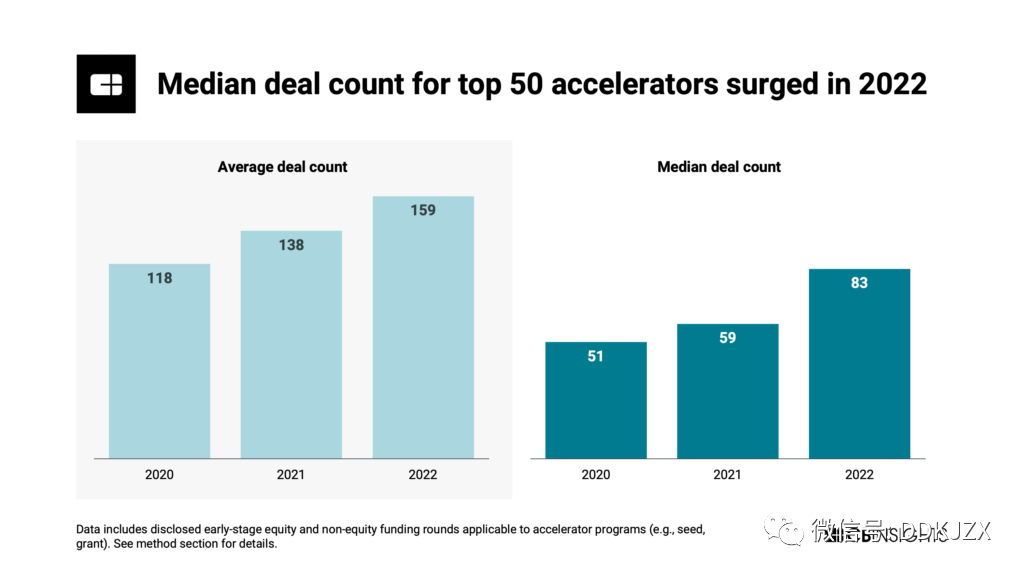

2022年的增长分布在各种加速器中,加速器交易数量中位数同比跃升41%至83笔。

值得注意的是,几家领先的科技巨头在2022年大幅加大了投资力度。

亚马逊的加速器交易数量去年同比增长了247%,这得益于2022年推出的影响力加速器(Impact Accelerator),以支持代表性不足的创始人。亚马逊网络服务(AWS)还扩展了其他计划,包括其医疗保健加速器,重点关注培训、保留和部署医疗工作者的技术。

与此同时,微软的加速器活动在2021年放缓后,在2022年增长了一倍多(同比增长118%)。谷歌母公司Alphabet的加速器交易数量同期增加了84%,反映出其现有项目的活动不断增加。总体而言,企业加速器的交易份额正在增长:在50个最活跃的加速器中,企业计划在2022年占据了17%的交易,而2021年为13%。

谁是最活跃的加速器?

Plug and Play和Y Combinator两个加速器在交易量方面遥遥领先。从2020年到2022年,每家公司都完成了超过2000笔加速器交易。Techstars以超过1600笔交易排名第三。

这三家机构的相关行业经验最为丰富,而其中YC更是在2005年就率先推出了该模式。

值得注意的是,排名前两位的公司正在缩减其加速器投资活动。例如,YC将2022年夏季项目的规模削减了40%,以更有效地集中资源,导致今年的交易活动小幅下降。Plug and Play也在集中其活动,2021年至2022年加速器投资数量下降4%就证明了这一点。

相比之下,Techstars的活动在 2022 年同比增长了18%。它得益于摩根大通提供支持的Techstars计划的推出,该计划旨在支持美国各地的多元化企业家。

前10个最活跃的加速器中有6个位于美国。然而,加速器活动正逐渐扩展到美国投资者群体之外,包括全球投资者以及一系列公司、行业协会、非营利组织和政府实体。

与此同时,加速器计划正瞄准越来越多的利基领域和具体目标。例子包括SAP针对B2B初创公司的“Future of Shopping”计划,以及Startupbootcamp去年推出的“Inclusive FinTech & DeFi”计划。

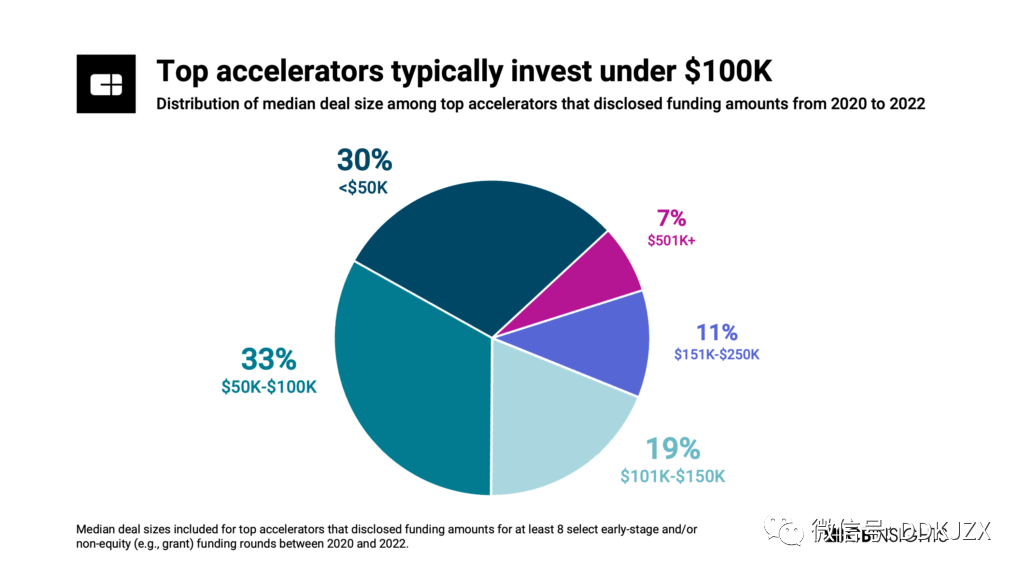

这些加速器投资了多少现金?

在加速器提供价值的各种方式中,提供资本往往不是主要焦点。

这些顶级加速器中近一半(46%)要么没有提供任何现金,要么没有披露2020年至2022年间至少8笔精选交易的资金情况。

在那些披露融资信息的企业中,大约三分之二(63%)的2020年至2022年间每笔交易的出资额一般为10万美元或更少。

这表明加速器提供了大量的非货币价值,这些价值以指导、网络、验证和曝光的形式出现。

这些加速器的主要目标投资地区是哪里?

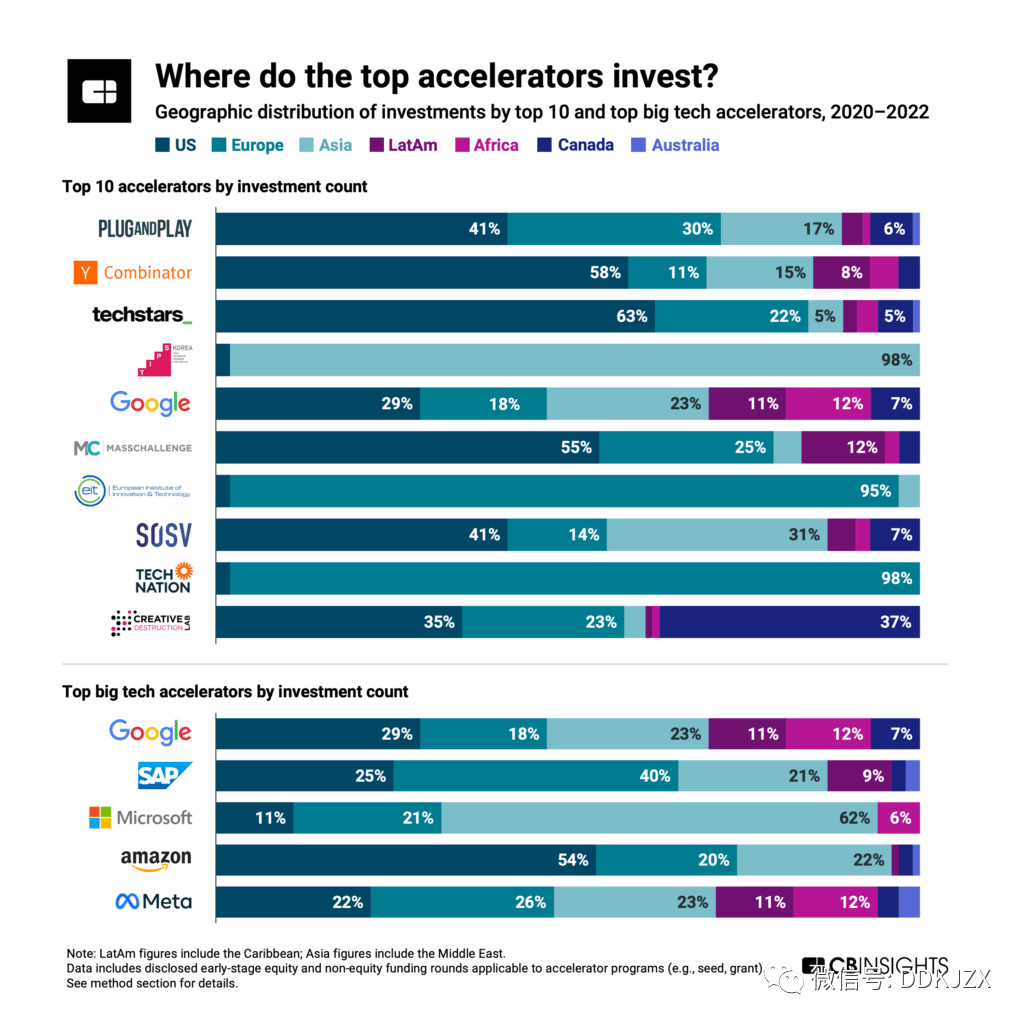

加速器的总部通常(尽管并非总是)可以很好地表明其工作重点。

从2020年到2022年,YC(58%)和 Techstars(63%)的加速器交易中大约有五分之三流向了美国公司,而Plug and Play的这一比例为41%。这在一定程度上是由Plug and Play的全球努力推动的,包括在日本和印度尼西亚的子公司活动。

大型科技公司也出现了类似的趋势。2020年至2022年,亚马逊的加速器交易中有54%流向了美国初创公司,22%流向了亚洲公司。这与亚马逊在亚洲(相对于北美)的足迹有限相符。

微软的加速器活动反映了相反的做法。在此期间,其62%的交易流向了亚洲初创公司,而只有11% 流向了美国公司。微软在美国境外提供了相当大的计划,包括与阿布扎比投资办公室合作推出的微软中东初创公司增长加速器(Microsoft for Startups Middle East GrowthX Accelerator)。

尽管美国历来吸引了来自50强加速器群体的大量交易,但其主导地位正在减弱。2022年,该国的交易份额将达到32%,比2020年下降7个百分点。

与此同时,亚洲、非洲、拉丁美洲和欧洲的顶级加速器交易份额有所增长。2022年,欧洲紧随美国之后,有31%的加速器交易来自这些投资者。

这些加速器最青睐哪些行业?

2020年至2022年,50强加速器在数字医疗进行了的投资交易最多。这主要是因为新冠疫情促使科技界更多地努力解决医疗保健方面的差距,尤其是在2020年和2021年。

然而到了2022年,对数字健康的关注度有所下降,而金融科技和消费与零售领域顶级加速器交易量同比出现两位数百分比增长。

2022年,金融科技交易活动同比增长 18%。虽然顶级加速器对支付技术和加密货币公司的兴趣在此期间有所上升,但对保险科技和财富技术解决方案的兴趣却趋于平缓。

同期消费品和零售业也增长了18%。这是由健康、宠物护理和美容等消费科技顶级加速器活动不断增加推动的。另一方面,食品科技初创公司的交易额在2022年趋于平稳。

能源和清洁技术在此榜单上脱颖而出,其顶级加速器交易量同比增长30%,到2022年总体排名第四。该行业包括专注于能源生产、分销和管理的公司。它还包括专注于碳监测、可持续发展以及减少污染或废物的公司。

注:报告研究方式

我们将加速器定义为通过固定时间表队列或滚动接受计划为初创企业提供直接指导和资源。通常情况下,初创公司会申请入场,但有些加速器只接受邀请。

加速器的不同之处在于它们是否提供资金、获得股权、作为项目的一部分举办挑战或收取参与费用。因此,分析中包括以下已披露的早期和非股权融资轮:种子轮、种子轮前、可转换票据、加速器/孵化器、赠款和商业计划竞争。考虑到加速器投资的季节性,我们的分析仅限于年度比较。

虽然图表显示了母公司,但我们的分析仅包括母公司运营加速器的子公司。包括联合合作伙伴关系和孵化器或也运营加速器的早期投资部门。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号