扫描分享

本文共字,预计阅读时间。

文/黑玛丽

作为海尔集团旗下的信贷公司,海尔云贷和海尔消金之间的PK一直令业内津津乐道。从牌照来看,消费金融牌照显然优于网络小贷,在资金来源和融资成本上更有优势。但是海尔小贷作为小额贷款公司的佼佼者,利润一度赶超海尔消金。

然而近年来,消费金融牌照的优势愈发凸显,网络小贷在政策的打压下,逐渐走了下坡路。

半年报显示,2023年上半年,海尔消金营业收入为10.24亿元,净利润为1.57亿元;而海尔云贷同期的营收为4.13亿元,2023年1-3月净利润仅为0.14亿元,远不及海尔消金。

从海尔集团来看,其金融业务面临全面收缩。2021年的最后一天,海尔金控更名为“金盈控股”;2022年6月,海尔又以4.5亿元的价格,将快捷通支付的100%股权受让给小商品城;2023年8月,更是三次减持中金公司,累计减持金额达百亿元。

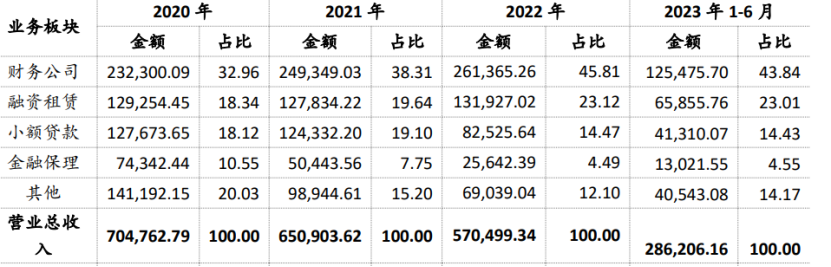

消金界了解到,财务公司、融资租赁、小额贷款、金融保理四大板块为海尔的主营金融业务,贡献了海尔金盈控股80%以上的收入。如何在后续经营中均衡四大金融业务的盈利能力,是海尔首要面临的问题。据接近海尔云贷的人士表示,公司此前“有意出售小贷牌照,正在商谈价格”。

01 放弃小贷牌照?

海尔集团(青岛)金盈控股有限公司作为海尔集团旗下的物联网金融平台,立足产融协同,坚持“产业为基、共创共享”理念,行业内首创“产业投行”模式, 发展场景科技金融。

2023年6月末,海尔金盈控股实现营业总收入28.62亿元,相较于去年同期的29.03亿元,同比下降1.42%;实现净利润18.99亿元,相较于去年同期的26.01亿元,同比下降26.99%。

在主营业务上,海尔金盈控股目前以财务公司、融资租赁、小额贷款、金融保理等四大板块为主,分别通过海尔集团财务有限责任公司、海尔融资租赁股份有限公司、重庆海尔云链科技有限公司、海尔金融保理(重庆)有限公司及其子公司展开。

2022年四个主营金融业务收入合计占比仍在80%以上,其中以财务公司占主要地位,收入占比40%以上,为第一大收入来源。

消金界发现,如今这四大主营业务也出现较大调整,其中小贷和保理的业务正大幅收缩。

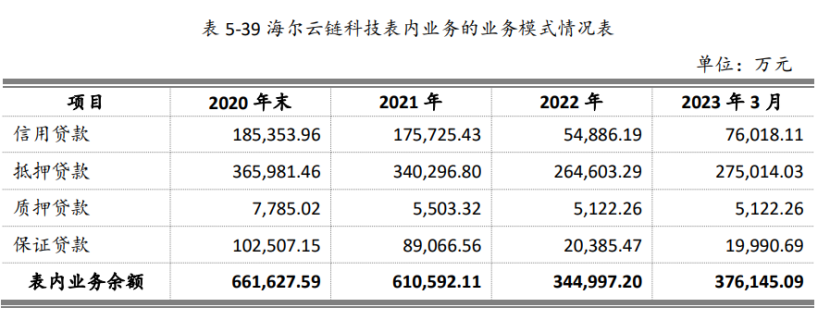

此前令业内津津乐道的海尔小贷,在业务上也面临诸多调整。该公司之前主要以房抵业务为主,但受房抵暴雷、不良攀升影响,2021年火速关停房抵业务,转型场景金融。然而,由于资金成本趋高、场景分期政策趋严,场景转型之路也并不顺利。甚至有接近海尔云贷的人士表示,公司正在试图“出售小贷牌照,正在商谈价格”。

02 放款额跌去七成

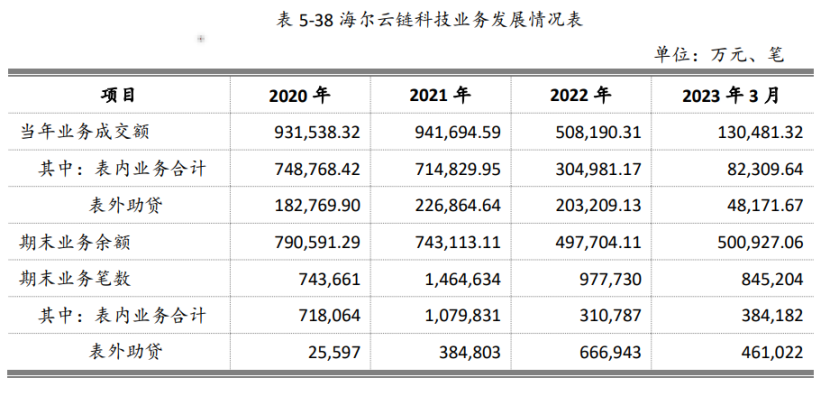

消金界发现,近年来,海尔云链贷款新增投放量不断下降,业务规模持续收缩,信贷资产质量也面临一定下行压力。

海尔云贷成立于2014年,不仅是首批获得全国网络小贷牌照的公司之一,也是继阿里小贷后全国第二家拥有牌照的小额贷款公司,公司一度被称为是“金融里最懂产业,产业里最懂金融的”。作为海尔金盈控股四大主营金融业务之一的海尔云贷,其业务模式主要包括普惠金融模式、场景金融模式等。

如今,受经济增长放缓、不良率上升等影响,海尔云贷几乎停掉了线下房抵和小微贷业务,只保留了场景分期。

在放款规模上,2017年、2018年、2019年、2020年、2021年和2022年,海尔云链分别放款181亿元、134亿元、66亿元、93.15亿元、94.17亿元和50.82亿元,分别实现期末业务余额82亿元、73亿元、60亿元、79.06亿元、74.31亿元和49.77亿元。相距2017年高峰期的181亿元,跌幅超过七成。

在财务数字上,2020年、2021年、2022年至2023年1-3月,海尔云贷分别实现营业收入12.77亿元、12.42亿元、8.28亿元和2.15亿元,分别实现净利润3.57亿元、2.45亿元、1.16亿元和0.14亿元。

此外,2021年来,海尔云贷加大与银行、信托公司等资金方合作的表外助贷合作,主要资金方有百信银行、蓝海银行等。

在这一业务中,海尔云贷将通过风险审批的客户推荐给资金方进行再审批,资金方对通过其审批的客户放款,海尔云贷对其提供担保、差额补足等,截至2023年3月末,助贷业务余额12.48亿元。

值得注意的是,近年来海尔金盈控股不良率有所上升,其中小贷业务受到的影响最大。2020-2022年末及2023年3月末,海尔云链贷款业务不良率为1.23%、2.01%、3.57%和2.94%。

03 消金又迎利好

作为海尔集团旗下的信贷公司,海尔云贷和海尔消金之间独立经营,二者在业绩上你追我赶,势均力敌,甚至一度出现“小贷超过消金”的局面。如今小贷业务逐步缩减,不禁让人唏嘘。消金界认为,在这背后,主要受到监管政策趋严和业务踩雷的双重影响。

2020年11月,彼时银保监会和人民银行就《网络小额贷款业务管理暂行办法(征求意见稿)》公开征求意见,办法要求网络小贷业务应当主要在注册地所属省级行政区域内开展,未经银保监会批准,不得跨省开展网络小贷业务。对于海尔云贷来说,这是业务走上下坡路的导火索。

而究其根本,还是由于小贷资金成本过高、业务风险逐渐暴露。

在资金来源上,不同于海尔消金,海尔云贷的对外融资主要来源于为自有资金、金融机构借款及公开市场融资。相关数字显示,海尔云贷2022年来自非银机构的资金占比达98.77%,资金成本较高。

此外,在经营模式上,海尔云贷几乎所有场景都是自营,通过自建获客渠道、自负盈亏,虽然自营利润更高,但是一旦踩雷,风险也更高。消金界发现,海尔云贷C端业务涉及医美、教育等场景。近年来这些场景多陷违规放贷和踩雷纠纷,因此海尔云贷的业绩也深受影响。

回看海尔消金,虽然多次面临业务的转型和调整,但是消费金融牌照的优势,给了公司更多的试错空间。

截至2023年6月末,海尔消金总资产规模240.88亿元,发放贷款及垫款规模为227.95亿元,个人消费贷款不良率为2.31%。截至2020至2022年末及2023年6月末,海尔消金总资产规模分别为101.70亿元、155.80亿元、211.25亿元和240.88亿元,发放贷款及垫款规模分别为81.28亿元、141.52亿元、199.03亿元和227.95亿元。2020至2022年及2023年1-6月,公司分别实现净利润1.14亿元、1.97亿元、2.74亿元和1.57亿元。

10月11日,国务院印发《关于推进普惠金融高质量发展的实施意见》(下简称《实施意见》),明确了未来五年推进普惠金融高质量发展的指导思想、基本原则和主要目标,提出了一系列政策举措。其中明确提出,严格限制和规范中小银行跨区域经营行为。

业内人士表示,这对可以全国展业的消费金融公司来说,是重大利好。

而在业务上,当下海尔消金正在发力线下大额信用借款“乐居贷”,海尔云贷也试图通过代理开展场景业务。未来是否还能出现“小贷超过消金”的局面?目前来看并不容易。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号