扫描分享

本文共字,预计阅读时间。

文/《清华金融评论》资深编辑秦婷

近日,国家金融监督管理总局对外发布了《商业银行资本管理办法》(以下简称《资本办法》),自2024年1月1日起正式实施。与之前的征求意见稿相比,正式稿对个人住房贷款的风险权重进行了大幅下调(仅第一档银行),对工商企业股权投资的风险权重进行了下调,基于服务贸易的国内信用证的信用转换系数从100%降至50%。同时通过下调地方政府一般债券的风险权重,鼓励商业银行提高地方政府债券的配置意愿,降低地方政府发债成本,进一步增强地方政府债务透明度。

从长期来看,《资本办法》的实施将使银行更注重资本约束,调整和优化资产结构,重塑业务发展模式,走轻资产经营轻资本消耗的路线将会成为银行业发展的主流。

近年来,随着我国经济金融形势和商业银行风险特征的发展变化,资本监管面临一些新问题,有必要根据新情况调整此前已经实施十余年的《资本办法》。同时,国际监管规则也发生了较大变化。2017年底,巴塞尔委员会发布了《巴塞尔Ⅲ改革最终方案》,作为全球银行业资本监管最低标准。我国作为巴塞尔委员会成员,需按要求实施相关监管标准,并接受“监管一致性国际评估”。

“国家金融监督管理总局立足于我国银行业实际情况,结合国际监管改革最新成果,对原《资本办法》进行修订,有利于促进银行持续提升风险管理水平,引导银行更好服务实体经济。”国家金融监督管理总局相关负责人表示,《资本办法》全面完善资本监管制度,由正文和25个附件组成,共计约35万字。正文重点突出总体性、原则性和制度性要求。附件细化正文各项要求,明确具体的计量规则、技术标准、监管措施、信息披露内容等。

从具体内容看,《资本办法》从构建差异化资本监管体系、全面修订风险加权资产计量规则、确保风险权重的适用性和审慎性、强化监督检查、提高信息披露标准等五方面提出要求。其中,构建差异化资本监管体系受到市场广泛关注。

构建差异化资本监管体系

根据《资本办法》,按照银行规模和业务复杂程度,商业银行被划分为三个档次,匹配不同的资本监管方案。其中,规模较大或跨境业务较多的银行,划为第一档,对标资本监管国际规则;规模较小、跨境业务较少的银行纳入第二档,实施相对简化的监管规则;第三档主要是规模更小且无跨境业务的银行,进一步简化资本计量要求,引导其聚焦县域和小微金融服务。

国家金融监督管理总局有关负责人表示,差异化资本监管不降低资本要求,在保持银行业整体稳健的前提下,激发中小银行的金融活水作用,减轻银行合规成本。

在招联首席研究员董希淼看来,《资本办法》最突出变化是体现差异化监管思路,构建差异化资本监管体系。他表示,我国银行业金融机构超过四千家,数量多、分布广,业务规模、风险特征千差万别。新规借鉴欧美等成熟国家的分类监管做法,按照银行规模和业务不同,将银行划分为第一档、第二档、第三档等三个档次,匹配不同的资本监管方案,在资本要求、风险加权资产计量、信息披露等要求上分类对待、区别处理。这就大大提高资本监管与银行实际的针对性和匹配性,既加强对大中型银行的资本监管,推动银行业保持发展稳健性;又适当降低中小银行合规成本,引导其聚焦于服务县域和小微企业。

光大银行金融市场部宏观研究员周茂华也表示,我国商业银行数量超过4000家,涵盖国有大型银行、股份制银行、区域中小银行等,银行数量多、差异大,按照银行间业务规模与风险差异,划分为三个档次,匹配不同资本监管办法等,有助于提高监管匹配性,增强各类型银行经营灵活性,有效降低中小银行合规成本。差异化资本监管在不降低资本要求、保持银行业整体稳健的前提下,减轻银行合规成本,引导中小银行差异化经营,激发中小银行的金融活水作用,服务好区域实体经济。

除构建差异化资本监管体系,《资本办法》主要内容还包括,全面修订风险加权资产计量规则,包括信用风险权重法和内部评级法、市场风险标准法和内部模型法以及操作风险标准法,提升资本计量的风险敏感性。另外,要求银行制定有效的政策、流程、制度和措施,及时、充分地掌握客户风险变化,确保风险权重的适用性和审慎性。强化监督检查,优化压力测试,深化第二支柱应用,进一步提升监管有效性。提高信息披露标准,强化相关定性和定量信息披露,增强市场约束。

其中,完善监督检查要求上,设置72.5%的风险加权资产永久底线,替换原并行期资本底线安排;完善信用、市场和操作风险的风险评估要求,将国别、信息科技、气候等风险纳入其他风险的评估范围。完善银行账簿利率、流动性、声誉等风险的评估标准;强调全面风险管理,将大额风险暴露纳入集中度风险评估范围,明确要求运用压力测试工具,开展风险管理,确定资本加点要求。

第一档银行个人住房贷款的风险权重大幅下调,地方政府一般债券风险权重下调

国信证券金融业首席分析师王剑解读称,与之前的征求意见稿相比,正式稿的调整主要发生在如下几个方面:一是对个人住房贷款的风险权重进行了大幅下调(仅第一档银行);二是对工商企业股权投资的风险权重进行了下调,对被动持有的对工商企业的股权投资、参与市场化债转股持有的工商企业股权投资、对获得国家重大补贴、受到政府监督的股权投资,风险权重由400%下调至250%;三是基于服务贸易的国内信用证的信用转换系数从100%降至50%。

兴业研究公司金融监管高级研究员陈昊表示,相较于征求意见稿,《资本办法》将居住用房地产风险暴露的风险权重普遍下调15%-25%,且是在此前征求意见稿已经调降资本占用成本的基础上实现的,这不仅有助于各银行夯实资本充足率,还有利于未来各银行进一步降低个人住房贷款和房抵贷贷款的投放利率。此外,资本办法还删去了对第三套及以上住房贷款的歧视性风险权重设置。

陈昊还称,《资本办法》参照《新巴III》将大多数股权投资暴露风险权重调降至250%,这一方面将激励银行更多参与市场化债转股业务,另一方面若未来《商业银行法》相关条款调整,银行表内股权投资业务也将有进一步发展的空间。

中国银行研究院研究员叶怀斌表示,《资本办法》将持续保障银行体系资本充足率水平,引导业务健康发展。《资本办法》与前期征求建议稿调整方向基本一致,在保障银行系统稳健运行的同时,通过调整风险计量标准引导银行业务发展。

一是引导同业业务有序发展。《资本办法》赋予同业业务较高的风险计量比例,预计相关业务将面临更大程度的资本消耗。

二是支持降低地方政府融资成本。通过下调地方政府一般债券的风险权重,鼓励商业银行提高地方政府债券的配置意愿,降低地方政府发债成本,进一步增强地方政府债务透明度。

三是鼓励加大对小微客群、居民消费者的服务力度。下调对投资级公司以及中小企业的风险权重,有利于引导银行资金支持特定客群,全面提升科创企业、小微企业的金融支持力度。下调优质信用卡贷款的风险权重,鼓励银行加大对优质信用卡客户的投放,充分发挥信用卡业务在提振居民消费方面的作用。

四是维护房地产市场健康发展。在房地产业务方面,对风险暴露制定差异化计提标准,引导银行在支持房地产行业良性发展的基础上继续提高相关业务的风险管理水平。

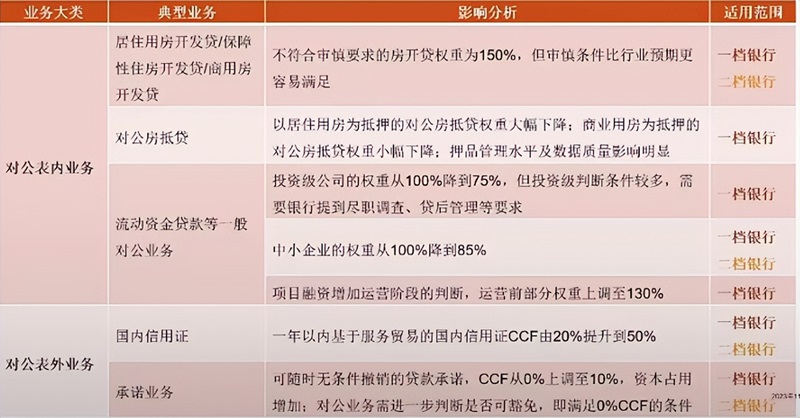

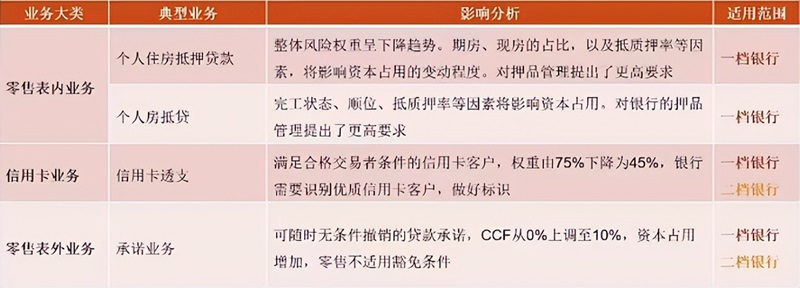

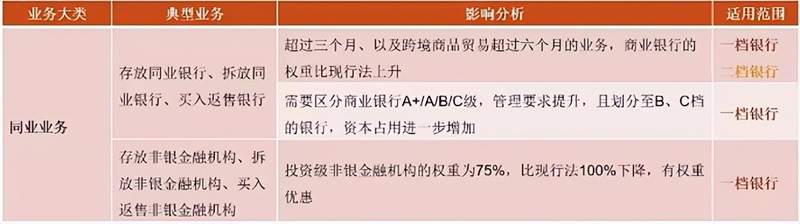

表:《资本办法》对商业银行业务的主要影响

来源:普华永道

走轻资产经营轻资本消耗的路线将成为银行业发展主流

上海金融与发展实验室主任曾刚认为,总体上看,鉴于《资本办法》的实施是一项牵动整个银行业的大工程,国家金融监督管理总局对此进行了慎重的测算和参数调节,并广泛征求社会各界意见,确保《资本办法》的平稳实施,尽可能减小对银行业的影响冲击,从整体来看,不会对目前银行业的资本充足率造成大的影响。但具体到各家银行,影响的差异还是客观存在。从长期来看,《资本办法》的实施将使银行更注重资本约束,调整和优化资产结构,重塑业务发展模式,走轻资产经营轻资本消耗的路线将会成为银行业发展的主流。

一是在业务策略和风险战略层面。商业银行应前瞻性地考虑资本新规实施的主要影响,在组合管理、资本配置和绩效考核中提前做出安排,推动向“轻资本、精细化”的发展模式转变。从国际银行实践看,巴塞尔资本协议的实施将深远影响商业银行授信和组合管理策略,提前做好准备的银行,能够占得先机,利用新资本协议实施构建市场竞争中新的“护城河”。鉴于此,金融机构应主动适应巴III信用风险零售业务监管改革的要求,在授信策略、资产定价、资本配置和绩效考核中提前做好安排,前瞻优化风险和资本策略。

二是在系统和数据层面。商业银行应夯实数据基础,提升精细化管理能力。由于风险暴露分类涉及业务范围广,缓释认定及拆分、计量过程较为复杂,资本新规的系统建设不仅涉及资本计量系统,还涉及众多前端系统的配套改造,包括各类业务流程系统、客户管理系统、押品系统、数据仓库/数据集市等。建议金融机构开展系统改造时,同步推进客户的统一管理、加强尽职调查和基础信息审核环节、提高数据获取的自动化水平、提升数字化风控能力,为后续资本计量打下坚实的基础。伴随着资本计量方案的升级,银行也应同步重检并升级配套规则与应用方案,包括监管报表、信息披露报表、内部管理报表、资本规划配置方案等,为风险精细化经营奠定基础。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号