扫描分享

本文共字,预计阅读时间。

2023年12月18日与2024年1月5日,国家金融监督管理总局分别发布《消费金融公司管理办法(征求意见稿)》与《金融租赁公司管理办法(征求意见稿)》,对《消费金融公司试点管理办法》(中国银监会令2013年第2号)、《金融租赁公司管理办法》(中国银监会令2014年第3号)和《金融租赁公司专业子公司管理暂行规定》(银监办发〔2014〕198号)等十年之前的文件进行全面修订。具体解读如下,

一、金融租赁和消费金融公司迎来强监管,拉开了中小金融机构新一轮强监管的序幕

(一)中央金融工作会议提出“严格中小金融机构准入标准和监管要求,立足当地开展特色化经营”(中央金融工作会议释放哪些重大信号?),意味着中小金融机构将迎来新一轮强监管浪潮,消费金融公司和金融租赁公司成为这一轮强监管浪潮的起点,预计其它中小金融机构的强监管大幕也已经拉开。

(二)就消费金融与金融租赁公司两类机构而言,虽然数量较少、体量较小,但近年来风险问题已经引起关注。例如,消费金融行业中的头部机构,捷信消费金融近年来便陷入被收购的困境。再比如,2023年10月17日,国家金融监督管理总局批复同意天津国泰金融租赁破产(金复〔2023〕338号)等。

二、两类金融机构的准入标准和监管要求均显著变高了

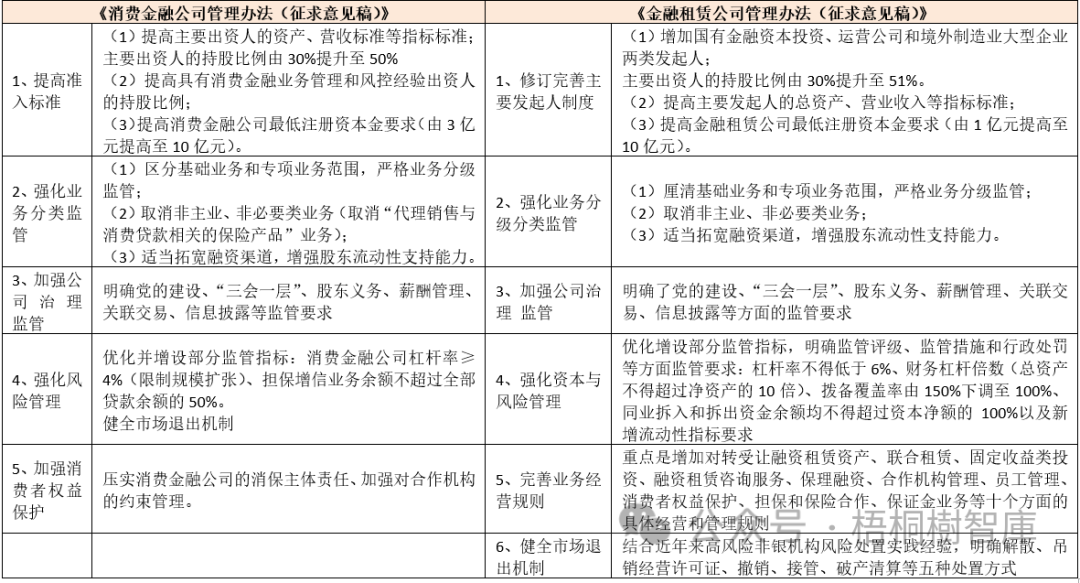

总体看,针对消费金融公司与金融租赁公司的两份文件修订内容类似,均从提高准入标准、强化业务分类监管、加强公司治理、强化风险管理等方面出发。

(一)大幅提高准入标准(含注册资本和主要出资人、发起人的门槛等)

1、考虑到两类机构均具有重资产特征,大幅提高消费金融公司和金融租赁公司的注册资本至10亿元(之前分别为3亿元与1亿元)。

2、要求两类机构在风险管理、资金管理、信贷管理或合规及内控管理等关键岗位上至少各有1名具有3年以上相关金融从业经验的人员。

3、大幅提高主要出资人和主要发起人的门槛,如消费金融公司将金融机构和非金融企业出资人的门槛分别由之前的600亿元(总资产)和300亿元(营收)提升至5000亿元和600亿元,金融租赁公司将商业银行作为主要发起人的门槛由总资产不低于800亿元大幅提升至8000亿元。也即,成为消费金融公司和金融租赁公司的股东需要在资本、资产、盈利、负债等方面满足更高的要求。

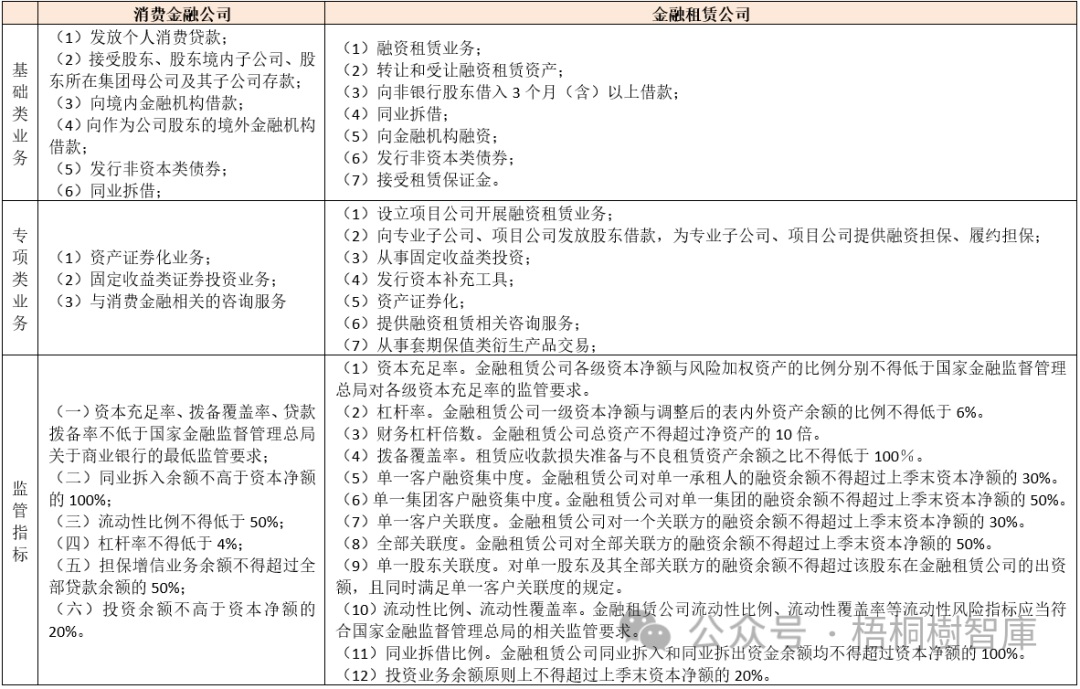

(二)对业务进行分级分类监管

除准入标准大幅提高外,两份文件还强化了对两类机构的业务监管。例如,将消费金融公司和金融租赁公司的业务均分为基础业务和专项业务两类,取消两类机构的非主业、非必要类业务(如取消消费金融公司的“代理销售与消费贷款相关的保险产品”业务等)。

在业务类别上看,两类机构均可发行非资本类债券,但新规并没有明确消费金融公司可以发行资本补充工具,这很值得深思。

(三)放宽了股东对两类机构的流动性支持

从业务类别上来看,两份文件均适度放宽了两类机构从自身股东那里获得的流动性支持,即股东对两类机构需要承担更多的主体责任。

例如,消费金融公司可以向作为公司股东的境外金融机构借款,也可以接受股东、股东境内子公司、股东所在集团母公司及其子公司存款。再比如,金融租赁公司可以向非银行股东借入3个月(含)以上借款,也可以向专业子公司、项目公司发放股东借款等。

(四)两类机构均新增部分指标,以限制其规模扩张

新规对两类机构均新增相应指标,其目的显然是为了其规模扩张。具体看,消费金融公司新增杠杆率≥4%以及担保增信业务(针对助贷)占比≤50%等指标,金融租赁公司则明确杠杆率≥6%、财务杠杆倍数(总资产/净资产)≤10倍等指标,这些指标均意味着两类机构在规模扩张上将受到较大幅度限制,扩表步伐将显著放缓。

(五)其它监管方面

1、就消费金融公司而言,新规明确消费金融公司应于每年4月30日前向社会公众披露公司基本信息、财务会计报告、风险管理信息、公司治理信息、重大事项信息以及消费者权益保护工作等相关信息。同时,新规要求消费金融公司应建立薪酬延期支付和追过扣回机制,高管人员以及对风险有重要影响岗位的员工,绩效薪酬的40%以上应采取延期支付方式,且延期支付期限一般不少于3年,其中主要高管人员绩效薪酬的延期支付比例应高于50%。

董事会应当至少每年对主要股东资质、履行承诺事项、落实公司章程或协议条款、遵守法律法规以及监管规定等情况进行评估,并于每年4月30日前将评估报告报送国家金融监督管理总局派出机构。

2、就金融租赁公司而言,新规对转受让融资租赁资产业务、保理融资业务、固定收益投资业务、咨询服务业务、合作机构管理、消费者权益保护、保证金业务、项目公司管理要求以及担保、保险相关活动等提出了更细化的要求,这里不再赘述。

三、结语

(一)通过对比新规与原文件会发现,消费金融公司与金融租赁公司的设立门槛更高了,想成为两类机构的股东更难了、成为股东之后需要承担的纾困输血责任更大了,同时两类机构在公司治理与风险管理等方面需要受到更多的限制、规模扩张步伐将会明显放缓。

(二)由于强化了对两类机构的业务的分级分类监管,意味着监管部门对两类机构的业务监管将更大程度上依赖于两类机构的监管评级和风险情况,两类机构的优质主体将会受到监管部门的青睐,两类机构之间的分化将会更加明显。

(三)在规模扩张步伐明显放缓以及监管力度显著加强的情况下,前期发展模式较为简单粗放的金融租赁和消费金融公司势必会承受更大的压力,甚至面临生存危机,这意味着一些消费金融公司和金融租赁公司可能也会面临被清理整顿的命运。与此同时,由于消费金融公司与金融租赁公司的股东可能无法再像以前获得相应的股权回报,那么针对两类机构的股权转让事件可能也会大幅增加,一些股东可能会更倾向于退出。

(四)从中央金融工作会议的导向来看,针对两类机构的新规只是开始,中小金融机构的准入标准和监管标准全方位趋严应是细弱明确的,这里的中小金融机构还包括地方性银行、汽车金融公司、信托公司等群体。总之,中小金融机构出清的过程已经开始。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号