扫描分享

本文共字,预计阅读时间。

又有小贷牌照被出售。1月21日,北京商报记者注意到,持牌支付机构瑞银信支付关联的广州市瑞蚨互联网小额贷款有限公司(以下简称“瑞蚨小贷”)股权变更获批复,瑞蚨小贷100%股权分别被天津华北金科投资有限责任公司(以下简称“华北金科”)和辽宁自贸试验区(营口片区)桔子数字科技有限公司(以下简称“桔子数科”)接手。

从支付机构的热衷追捧到如今小贷市场的“有进有出”,一度流行的支付+小贷模式为何有人陆续退出?其优势是否还存在?在业内人士看来,“退”是监管趋严、盈利不佳的现实,“进”则是多元化经营、渠道流量拓展的体现。支付+小贷模式能否走通,关键在于机构是否能在支付端口获得规模效应。

01 多家支付机构退场小贷

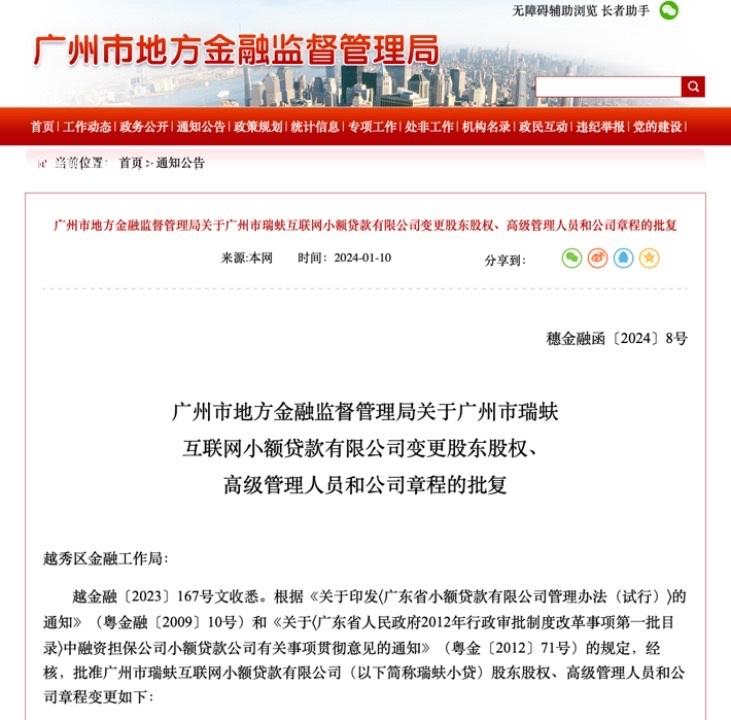

据广州市地方金融监督管理局公布的批复函,同意山东瑞银信实业有限公司将持有瑞蚨小贷70%、10%的股权分别转让给华北金科和桔子数科,韩静(瑞蚨小贷股东)将持有瑞蚨小贷20%的股权,全部转让给桔子数科,并相应变更公司章程。转让完成后,华北金科和桔子数科分别持有瑞蚨小贷70%、30%的股权,华北金科成为瑞蚨小贷的主发起人。同时,批复还同意了高管人员的更替和公司章程的变更。

图片来源:广州市地方金融监督管理局官网

天眼查信息显示,瑞蚨小贷成立于2017年,注册资本为25000万元人民币。山东瑞银信实业有限公司原持有瑞蚨小贷80%股份,同时持有山东瑞融信信息技术有限公司57%股份,而后者正是瑞银信支付的股东,持股比例97%。

随着广州市地方金融监督管理局的批复同意,瑞银信也正式从小贷退场。对于其转让小贷牌照的原因,北京商报记者向瑞银信方面采访了解,截至发稿尚未收到回复。

不过,业内对其退出小贷市场已有猜测。在浙江大学国际联合商学院数字经济与金融创新研究中心联席主任、研究员盘和林看来,瑞银信想要变现,意欲通过出售股权的方式来规避合规风险和金融风险。同时值得注意的是,近些年我国小贷行业发生了较大变化,小贷市场逐渐被消费贷市场取代。

小贷牌照曾一度是各领域企业、互联网平台争相追捧的对象,为拓展盈利渠道、寻找新的业务增长点,机构纷纷通过收购、申请、租赁等方式进军小贷市场,支付+小贷的模式一度成为流行趋势。然而渐渐地,不少支付机构反而剥离小贷业务,有的转让、有的直接注销。

事实上,瑞银信此番将小贷牌照出售并不是个例。2023年,银联商务将旗下重庆中金同盛小贷52%股权转让给湖北省宏泰金融投资控股有限公司,为了聚焦主业,整合类金融业务;合利宝支付母公司仁东控股公告旗下仁东小贷申请退出小贷市场,不再从事小额贷款业务。

此外,曾拥有多张小贷牌照的拉卡拉,旗下北京拉卡拉小额贷款有限责任公司去年也选择退出市场,现已更名为北京拉卡拉网络技术服务有限公司。现存的广州拉卡拉网络小额贷款有限责任公司近年来也不断收缩业务规模,注册资本已于2023年3月从10亿元人民币降至2亿元,减少了80%。

监管趋严、盈利不佳,或成为了许多支付机构抛弃小贷业务的原因。一方面,监管多次发声要求断开支付工具与其平台上的其他金融产品的不当连接,另一方面,现金贷整治、网络小贷牌照停发等一系列措施下,信贷行业同样经历了严厉的整顿。

博通咨询首席分析师王蓬博总结原因到,第一,监管不断要求支付机构回归支付本源;第二,POS贷相关小贷类产品占支付机构总体利润比一直不高,没有成为主要盈利方式之一;第三,小贷行业在强监管的整顿下,经营门槛也在逐渐提高。

02 支付+小贷模式能否走通?

有人脱手,也有人“接盘”。此次收购瑞蚨小贷的华北金科和桔子数科早在2022年就开始计划联合收购网络小贷牌照。公开资料显示,华北金科是华北集团的控股子公司,在收购网络小贷牌照之前,旗下有一家地方性小贷牌照——华北创业小贷,而桔子数科也是后者股东之一。

在业内看来,相比此前入股地方小贷牌照,如今拿下网络小贷牌照后,华北金科与桔子数科的金融科技业务有望取得更大突破。

同两公司的动作相似,虽然小贷行业近年来在数量、余额、从业人员等方面成收缩之势,但还是有不少机构选择入场。

例如牌照转让方面,得物通过关联公司睹煜(上海)信息服务有限公司于2023年8月收购瀚华金控旗下四川瀚华小额贷款有限公司,并获得网络小贷牌照,转让价高达8亿多元。此外,圆通快递收购二三四五小贷也完成工商变更。

“收购小贷牌照恰恰是一直在行业内经营的机构挖深自己‘护城河’,满足监管需要,提高经营门槛的举措。”王蓬博说道。

从支付机构的热衷追捧到如今小贷市场的“有进有出”,剥离的小贷牌照归宿在何方?支付+小贷模式还能否走通?在业内看来,这一模式的优势体现在于牌照数量价值对自身估值的提升及多元化经营的考量。与此同时,第三方支付公司掌握大量的用户消费、商户流水、资金清算等信息,更容易形成获客、风控,互相引流。

一支付机构从业人士就对北京商报记者表示,公司主要利用持有的小贷牌照,结合自身流量开展助贷业务。虽不是主要业务点,但这样的助贷模式也是渠道流量多元化的体现。

由此,入场小贷的机构画像渐渐清晰:“接盘者往往认为小贷可以和自身业务形成协同作用,将小贷依然视作一个金融流量入口。”盘和林表示。

王蓬博进一步提出,选择入场的支付机构还是以满足自身需求为主,特别是能够控制产业链上下游的平台型机构,依据自身用户和商户数据、资金信息等天然优势,更容易进行放款。

“基于用户优势、支付机构自身的数据留存优点,支付+小贷模式的优势依然很大”,王蓬博表示,当然,随着监管收紧,金融机构必须持牌经营也会让小贷牌照价值上升。

不过,盘和林同时指出,如今消费贷取代小贷的部分市场份额,互联网崛起导致传统小贷企业渠道收窄。值得注意的是,小贷本身是高风险行业,其利率较高,面临的同业竞争比较激烈。而支付+小贷的优势体现要看其流量,相比微信、支付宝和银联,其他企业支付端口并没有绝对优势,因此支付+小贷模式能否走通,关键在于是否能在支付端口获得规模效应。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号