扫描分享

本文共字,预计阅读时间。

走过了草莽时期,互联网保险经纪公司IPO的步伐明显加快了。从2020年开始,慧择、天睿祥、水滴相继登入资本市场;去年9月,车车科技也通过SPAC的方式成功登入美股。近日,有家保险和致保科技在一周内相继在美国纳斯达克成功上市,引起了业内关注。

回顾保险中介的IPO历程,没有一家是一帆风顺的。虽然已经上市和等待上市的中介公司数量增加了,但目前的市场表现只能说差强人意,并不能缓解中介行业最近更加严重的关于生存与发展的焦虑。

保险中介长期以来作为销售渠道赚取佣金的模式已经越来越单薄;在科技、新人才等因素的加持下,保险中介的业务模式和角色定位正在经历迭代和转化。在这个过程中,也暴露了当下互联网保险经纪,乃至整个中介行业一些普遍和急需解决的问题。

1. 上市保险公司又添两幅新面孔,保险中介领域要掀起上市热潮?

有家保险和致保科技都是比较年轻的公司,虽然都属于互联网保险中介,但公司经营模式、主营业务等方面还是有一些差异的。

有家保险成立于2018年,总部位于北京,主要专注于通过人工智能等技术向客户提供增值服务,帮助客户提升知名度、把握消费行为、降低获客成本、优化效率。从公司的主营业务来看,可以分为数字推广服务、风险评估服务、增值捆绑服务三大块。以数字推广服务为例,作为有家保险的营收主力,有家保险主要通过快手、微信等第三方那个线上平台以及线下营销场景使客户获得流量和提高知名度,再根据渠道中的点击次数和推广时间来获取佣金。

在上市方面,3月28日,有家保险在美股成功上市,以每股5.00美元的价格,共发行了200万股普通股,截止4月17日,总市值达到了1.32亿美元。

在财报方面,有家保险的成绩在行业里并不算拔尖。其招股书显示,有家保险在过去三年的营收分别约为5.20亿元、6.21亿元、6.79亿元,净利润分别为-6.86万元、—35.42万元、148.86万元。

虽然在2023年成功实现了扭亏为盈,但其实公司的资产负债率均一直处于较高水平,2021年为97%、2022年为96%。同时有家保险现金流方面也遭遇了极大的压力,无论是经营活动还是融资活动提供的现金净额都是负数,截止2022年末,有家保险账上可动用的现金流只有132万美元左右。在负债和现金流双重压力下,也可以从一个角度理解有家保险为何对于上市如此迫切了。

另一家上市公司--致保科技成立于2015年,总部位于上海,以一站式定制保险经纪模式为代表,为B端渠道提供数字化保险解决方案,嵌入渠道现有业务矩阵;并为渠道C端客户提供数字化保险经纪服务。在公司主营业务上,主要分为数字保险经纪服务、MGU服务两大板块。以MGU服务为例,主要承担承保总代理的角色,帮助保险公司完成产品设计、核保、风控、理赔、再保等核心业务流程。

4月2日,致保科技在美股成功上市,以每股4.00美金的价格,共发行150万股普通股,募集资金600万美元,截止4月17日,总市值达到了1.12亿美元。

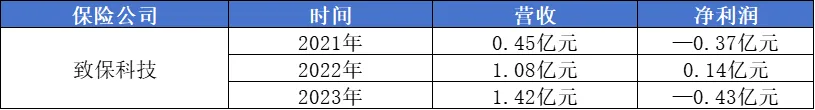

在财报方面,其招股书显示,致保科技在过去三年营收分别为0.45亿元、1.08亿元、1.42亿元,净利润为-0.37亿元、0.14亿元、-0.43亿元。与有家保险情况类似,致保科技也出现了长期现金流状况不佳、应收账款攀升等难题。一方面是因为致保科技的盈利能力表现并不稳定,单单2023年就亏损了0.43亿元。而另一方面是公司保险索赔和客户服务的关联方应收款项减少。

有家保险和致保科技的上市可能是互联网保险经纪公司IPO小高潮的前奏,后面还在排队的还有恒光保险、小雨伞、圆心科技、创世纪保险、众淼科创等公司。只是目前来看,要在资本市场有亮眼表现,压力还是挺大的。

2. 挑战加剧:互联网保险经纪行业急需找到核心竞争力

正如文章开头所说,对于如今的保险中介来说,现在早已经不是作为销售渠道拼费用的时代了,想要突破单一的佣金收入模式就必须要转型,这也是当前各家公司最焦虑的问题之一。

我们看到国内很多的头部保险中介都在转变发展思路,比如慧择在探索线上线下融合的同时,还在渠道端、产品端、客户端进行长远的战略布局。又比如水滴在线下服务网点、临床试验、保险科技研发等领域多点开花,积极寻找业务新增量。

虽然一些保险中介在积极寻求转型,但是大部分中介机构在业务精细化、服务专业化、技术创新化等方面都难有突破。目前整个保险中介市场都在进行清虚提质,但要想真正做出一些改变,还是要先理清楚当下互联网保险经纪公司所面临的真正困境,正所谓“一个问题,彻底想明白了,就解决了一半。”

问题一、 保险中介公司普遍实力比较弱,绝大部分只有销售的功能,几乎没有什么“护城河”。我们以水滴、泛华、慧择、致保科技这四家上市公司在2023年的保险业务收入占比为例。水滴的保险业务收入为23.4亿元、总收入占比为88.93%;泛华的保险业务收入为27.6亿元、总收入占比为86.25%;慧择的保险业务收入为11.45亿元、总收入占比为95.73%;致保科技的保险业务收入为4567.27万元、总收入占比为32.16%。

从上图可以发现,水滴和泛华的保险业务总收入占比都超过85%以上,而慧择更是超过了95%,而相比之下,致保科技占比较低。这也说明头部保险中介的营收结构也没能做到多元化,销售仍然占据了营收大头,一旦受到一些冲击,都会给公司的业务业绩带来巨大的影响。

问题二、此前互联网保险中介更多是模式创新,同质化比较强。获客、销售是To C端保险业务永恒的主题,互联网保险之所以能崛起、受到广泛关注,最主要的原因也是它乘着互联网的东风,展现了强大的获客能力,给不少公司带来了至少是阶段性的飞速增长。

我们一直都在强调流量的重要性,现在也是这样。这一点是没有错的,毕竟获取流量是成交的关键。但我们也要承认,这种基于流量、销售逻辑的创新更多是模式创新,而且大部分互联网保险的流量都来自第三方平台,这就意味着稍微有点成绩的渠道、模式都会被竞争对手快速模仿,整个行业的同质化会迅速耗尽市场红利。

比如像百度搜索、公众号、抖音等曾经有流量红利的渠道总是很快就被同行大量涌入,在早期很多业务员或者是中介机构确实能够通过这些第三方渠道的流量来实现快速变现。但很快,内容同质化、质量低下、流量成本抬高的问题就出现了。

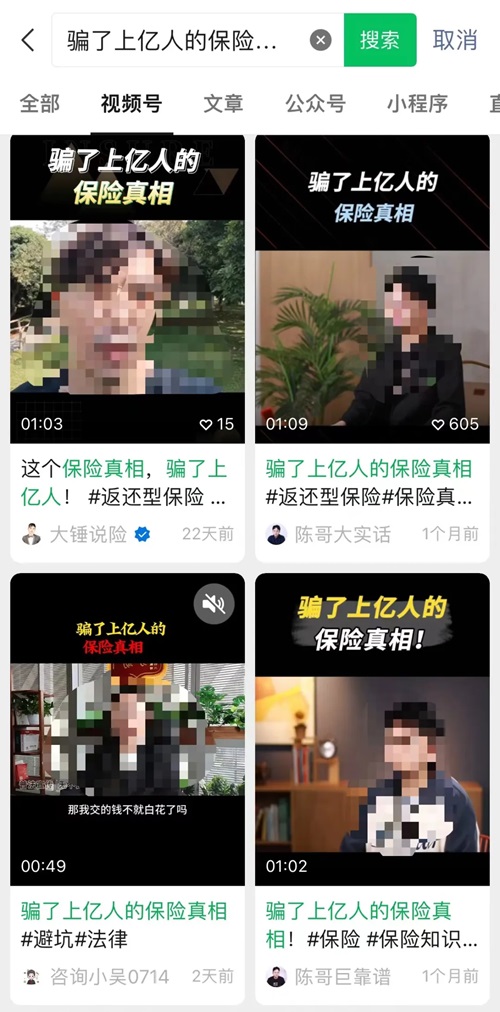

举个例子,在微信视频号中搜索“骗了上亿人的保险真相”这个标题,可以搜出非常多雷同甚至一样的视频,包括视频的文案、视频的剪辑都是如出一辙。

市场过于拥挤以至于到了非理性竞争的程度时,一开始再好的商业模式也会站不住脚。随着流量成本的不断增加,有些业务成了赔本赚吆喝。或许,在流量重构的时代下,流量的质量要比数量更加重要。

除了砸钱砸流量,保险中介公司怎么留住客户、为保险公司创造难以替代的价值呢?随着产业链分工逐渐精细化,关于这个问题我们会找到越来越多的答案。目前来看,“产品力”相对来说更有机会成为支持中介公司形成差异化优势的武器。

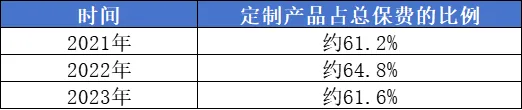

以慧择为例,“产品”一直是慧择不断深化的核心策略之一,因此近些年来我们可以看到慧择持续聚焦定制化产品,先后与平安、太保等头部险企合作推出了多款爆火的定制IP产品,比如我们熟知的达尔文系列、e享护都在市场上取得了不错的反响。从过去三年财报披露的相关数据显示,慧择的定制产品占总保费的比例分别达到了61.2%、64.8%、61.6%,连续三年均超过了60%。从长期发展的角度来看,慧择大力推进定制产品,一方面可以丰富其公司的产品矩阵,另一方面在未来可以成为慧择独特的竞争壁垒。

当然,这只是案例之一,每家公司还是要根据自己的禀赋找到合适的差异化方向。

问题三、“报行合一”政策的影响下,整个保险中介经营都面临比较大的挑战。一方面,在人员流失率较高、营销成本上升等因素的影响下,保险中介的销售成本开始逐渐走高,上市保险中介公司想要保持盈利也不容易,何况中小保险中介机构。另一方面,随着“报行合一”在中介行业的落地,保险中介也会收到不小的打击。

“报行合一”对于中介行业的从业人员的影响是巨大。随着“报行合一”落地,费差可能接近腰斩,随之代理人佣金也随之会大幅降低,那么对于一二线城市中业绩不太稳定的业务员来说,可能会慢慢脱落。第二,过往采取高手续费和飞单模式的保险中介来说会受到“报行合一”最直接的影响。原因在于产品都过于同质化,且佣金也不会差很多的情况下,那么保险公司可能会直接对接中介公司或者赋能,来缩小中间商的提点。此外,重资产部署的中介公司因为在资产、IT、内勤等方面都有大范围的投入,“报行合一”带来的收入减少必然会带来现金流的压力,促使这些中介公司可能会进一步压缩刚性成本。

总而言之,对于以销售为生的保险中介来说,如果前期没有形成精细化经营的模式,很可能会倒在寒冬中。

中国保险中介行业发展时间并不长,尤其在当代,有些人甚至对“保险中介”能不能继续存在下去都产生了一些疑问。

确实,整个保险中介市场正在经历调整期,行业面临很多不稳定性,包括互联网保险经纪公司在内的保险中介们需要正视困境并找到核心竞争力而转变发展思路,实现健康且高质量发展。另一方面,对于正在冲击IPO的保险中介机构们来说,想要获得市场和投资者的认可,不仅仅只是一味追求短期的营收,还需要加大研发的长期投入和科技赋能,在产品、技术、服务等方面真正建立起护城河。希望未来有更多的优质保险中介能成功上市,为保险中介行业注入更多的活力。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号