扫描分享

本文共字,预计阅读时间。

放眼全球,数字银行浪潮早已汹涌澎湃。

7月23日,微众银行和奥纬咨询联合发布的《全球数字银行发展与创新趋势报告》(简称《报告》)显示,受科技发展和普惠金融需求的带动,过去十年数字银行在全球范围内迅速崛起。

从这份报告来看,尽管以微众银行为代表的中国数字银行依然扮演着领军者的角色,但在过去几年,一些国外数字银行在业务模式、国际化布局等方面所取得的成绩与突破,应当引起我们更多的关注以及紧迫感。

基于此,《报告》指出,如何应对其他地区数字银行带来的新技术、新标准、新模式的挑战,以及如何服务更广阔的市场,都成为中国数字银行下一阶段的发展重点。

01 模式得到验证

《报告》将数字银行定义为“依托金融科技、线上服务而发展起来的新兴金融机构”,也被称为虚拟银行、互联网银行,或者挑战者银行。

在2009年至2014年间,全球各主要区域陆续开始出现数字银行。在金融科技发展及监管推动下,欧洲及北美洲引领了最早的数字银行发展潮流;而在亚洲及南美洲,得益于庞大的人口及旺盛的普惠金融需求,数字银行也得到了快速发展。

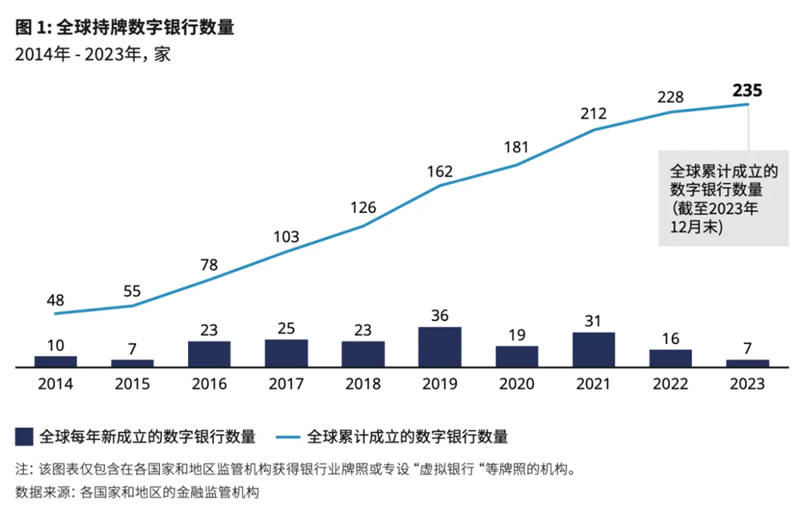

《报告》显示,截至2023年末,全球累计成立的持有银行牌照的数字银行总数达到235家,而更广泛的提供数字化银行服务的机构数量则早已超过300家。

截至目前,各大洲的领先数字银行中不少已走过了初创时期,在客户数量和业务规模上迅猛扩张。而从盈利性来看,相当比例的领先数字银行已经实现盈利,显示了作为商业机构的数字银行正在不断证明自身的商业价值和长期经营的能力。

“整体而言,数字银行的模式已经在各大洲主要市场得到了验证。”《报告》指出,凭借技术和模式的创新,无论在成熟市场还是发展中市场,数字银行都具有一定的普遍适应性。

02 银行业“鲶鱼”

近年来,由于所处市场环境、自身禀赋及业务选择的差异化,全球数字银行呈现出多元化的发展路径。

据《报告》总结,全球领先的数字银行正在向可持续的商业模式、多元化业务模式、深挖独特的生态资源、多市场覆盖及技术和数据基础设施创新等方面持续探索,并将成为其与竞争对手拉开差距的关键。

目前数字银行的商业模式大致可分为两类:一类是依托人口基数较大的市场,以零售客户为主要收入来源,利用规模效应和技术提升运营效率,并实现盈利;另一类是在人口基数较小的市场,聚焦高收益细分市场,专注于某一类型的客户业务(如中小企业融资)或某一特定场景业务(如汽车金融)。

此外,不少数字银行也在探索多元化的收入模式,包括提供BasS服务(银行即服务)、科技能力输出、为中小企业客户提供非金融服务等,以改善盈利能力,在资本市场上获得更高估值。

从生态建设来看,部分欧洲数字银行以金融服务为切入口,自行打造超级应用程序,构建生态体系,为客户提供一站式解决方案。而一些由传统银行衍生而来的数字银行,则通过挖掘原有传统银行沉淀的资源,加强与外部合作伙伴的联动,共享生态系统资源。

随着数字化建设的深入推进,数字银行不仅在数据要素流通中扮演着重要的角色,还可以充当“数据流通协助者”或“数据流通促进者”,为金融基础设施建设和各类应用场景带来更多的益处。

以微众银行为例,基于自研FISCO BCOS开源区块链底层平台,为政府及其他机构打造数字基础设施,提供跨境数据流动解决方案,解决可信数据流通问题,其应用案例包括2022年3月上线的粤澳跨境数据验证平台,以及今年5月正式上线试运行的深港跨境数据验证平台。

《报告》强调,全球数字银行将持续保持银行业的“鲶鱼”姿态,以金融科技和创新能力,在整体金融体系中扮演“创新推动者”的角色,促使整个银行业保持创新活力。

03 不进则退,慢进亦退

以2014年末微众银行成立为开端,数字银行即将在中国走过第一个十年。

依靠大规模的人口基数、发达的移动互联网,中国数字银行的服务客户数量在全球同业中遥遥领先,从营收到净利润等多项核心指标,同样名列前茅。

然而,需要正视的是,对中国数字银行而言,随着全球数字银行加快发展步伐,如何应对其他地区数字银行带来的新技术、新标准、新模式的挑战,以及如何服务更广阔的市场,将是下一阶段的发展重点。

举例来说,NuBank不仅在巴西市场横扫,在墨西哥、哥伦比亚两国也取得了成功,是继微众银行之后第一个实现过亿用户的数字银行,去年其净利润超过10亿美元,ROE高达26%。如今NuBank市值高达600亿美元,已经与交行和邮储银行旗鼓相当。

不只是NuBank,部分领先数字银行业务已经覆盖多个市场,甚至进行了跨大洲的业务拓展尝试。《报告》提到,多市场覆盖是数字银行寻求进一步增长的产物,同时也是各国数字银行期望将各自市场内的领先金融科技技术、运营模式和实践经验推广至其他市场,抢占国际数字银行领域制高点,全面提升金融领域国际影响力的举措。

在此背景下,今年6月,微众银行获批在香港设立全资控股的科技子公司,以自主可控技术参与国际市场高水平竞争,为“一带一路”沿线国家及地区提供科技服务。

另一方面,以Starling Bank和Revolut为代表的欧洲数字银行,在业务模式创新方面走在了前沿。诸如,Starling Bank将数字银行核心能力产品化,为其他数字银行提供核心银行系统及其他技术方案,去年SaaS收入超过1亿美元;Revolut面向中小企业客户提供包括人力资源、绩效等公司管理类的SaaS服务,服务用户超过325家。

《报告》分析认为,未来几年,全球领先的数字银行将在盈利性、市场覆盖和引领行业标准等方面与其他跟随者进一步拉开差距。同时,数字银行行业标准可能逐步形成,全球领先数字银行的技术标准、风险管理模式等可能对外输出成为行业通用标准,推动行业规范统一。

这场全球大潮,不进则退,慢进亦退。无论是助力金融强国建设,还是参与国际数字银行竞争,以微众银行为代表的中国数字银行,需要更多使命感,也需要更多紧迫感。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号