扫描分享

本文共字,预计阅读时间。

对撮合的贷款承担信用风险,即“兜底”,是助贷行业吸引持牌机构与之合作的“底牌”,同时,也是行业最具争议的问题之一。

中国互联网金融协会在2023年发布《中国互联网助贷业务发展研究报告》,对行业给予肯定的同时,指出行业在为资金方提供增信中存在的问题:个别助贷机构通过平台回购,向第三方增信机构“反担保”或其他方式为放贷机构信贷业务提供“变相兜底”,融资担保公司或保险公司成为“增信通道”,在提高借款成本的同时,最终资金损失风险仍主要由助贷机构承担。

纵观助贷的发展史,增信或“兜底”一直是监管的重点,“兜底”的方式也在变化,但行业“兜底”的问题一直悬而未决。

01 监管:三令五申

多个监管文件涉及助贷的增信及“兜底”。

2017年,现金贷的监管收紧,年底《关于规范整顿“现金贷”业务的通知》(141号文)发布,其中关于增信的要求是:“助贷”业务应当回归本源,银行业金融机构不得接受无担保资质的第三方机构提供增信服务以及兜底承诺等变相增信服务,应要求并保证第三方合作机构不得向借款人收取息费。

141号对行业影响较大。自2018年起,行业出现了两个转变,一是助贷平台开始引入第三方机构(包括融资担保公司和保险公司)提供增信,也开始布局自己的融资担保公司。但“兜底”的问题并未根本解决,助贷平台仍向第三方增信机构提供“兜底”,承担信用风险。与此同时,头部平台开启了不承担信用风险的“轻资本”业务模式,规避合规风险。

在融资担保方面,2017年8月,国务院颁布《融资担保公司监督管理条例》,规定未经监督管理部门批准,任何单位和个人不得经营融资担保业务。2019年10月,银保监会发布《关于印发融资担保公司监督管理补充规定的通知》(37号文)。该通知明确规定,为各类放贷机构提供客户推介、信用评估等服务的机构,未经批准不得提供或变相提供融资担保服务。

2020年7月,银保监会发布《商业银行互联网贷款管理暂行办法》,自2020年7月12日开始施行,过渡期两年。该办法强调了商业银行等持牌机构在与第三方合作时作为贷款人的主体责任,并要求“不得接受无担保资质和不符合信用保险和保证保险经营资质监管要求的合作机构提供的直接或变相增信服务”。

2024年4月23日,国家金融监管总局下发《关于进一步规范股份制银行等三类银行互联网贷款业务的通知》,三类银行除了股份行,还包括城商行及民营银行,均是助贷平台的主要合作对象。

该通知要求,要将代偿赔付前的逾期贷款形成率、客户综合融资成本等情况作为担保增信类合作机构的评价标准,对于两项指标明显偏高的,应压降合作规模甚至终止合作。

02 演化:从保证金到牌照化

2018年前后,P2P机构正在向对接金融机构资金转型,这段时期可以看做是助贷行业发展的早期阶段。

当年,主要的上市助贷平台促成贷款的机构资金来源占比已达五成以上(见零壹财经2019年发布的文章《透视八家上市互金公司助贷业务:机构资金占比大幅提升,保证金成主流形式》)。

当时,助贷平台的“兜底”主要有两种形式:一是保证金,这是最普遍的“兜底”形式。平台按照贷款金额的一定比例向合作金融机构支付保证金并定期调整,当出现贷款违约时,合作金融机构从保证金中获得偿还。

二是担保,这种形式也比较普遍,包括由关联担保公司或者第三方担保公司提供担保。如果是由第三方担保公司提供担保,平台向担保公司支付费用(背对背担保)。

此外,小赢科技引入了保险机构,通过旗下融资担保公司深圳唐人对众安保险的信用违约赔偿按约定限额进行“补偿”。这在当时尚属于特例。

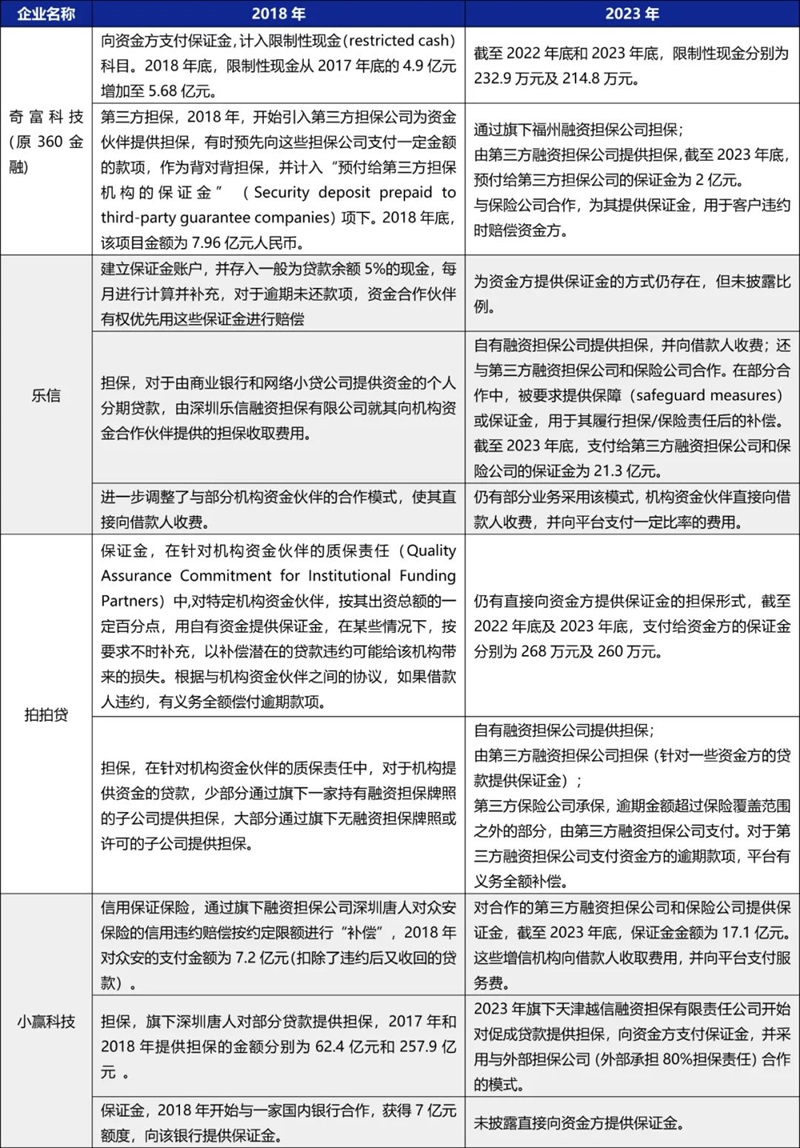

近年来,在监管“三令五申”之下,助贷平台有哪些改变?根据财报,零壹智库对几家上市助贷平台2018年及2023年的增信方式做了对比。

表1:主要上市助贷平台增信情况

资料来源:各企业2018年及2023年财报,零壹智库

通过梳理发现,在监管的压力下,上市助贷平台的“兜底”模式走向“牌照化”。

2018年以来的直接向资金方提供“保证金”的模式仍然存在,但规模较小。更为普遍的模式是自有融资担保+第三方融资担保及保险,而最终的信用风险由助贷平台承担,第三方融资担保及保险仅仅提供了增信“通道”。

值得注意的是,由于融资担保公司的担保责任余额不得超过其净资产的10倍,助贷平台旗下的融资担保公司并不能覆盖平台的业务规模,所以与第三方增信机构合作是必然选择。

对于促成贷款“兜底”,是针对助贷平台的传统业务,而对于轻资本业务,平台不承担信用风险,或承担有限信用风险。

目前头部上市助贷平台的轻资本转型已取得较大进展。根据财报,奇富科技2023年底轻资本业务贷款余额占比达61.4%,而乐信2023年轻资本业务贷款促成占比达24%。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号