扫描分享

本文共字,预计阅读时间。

导读

成立于2010年的Stripe是一家总部位于美国旧金山的互联网金融科技公司。该公司主要提供互联网支付、收入和财务自动化以及各种银行基础设施服务,在全球范围内设有25个办事处,支持超过135种货币的网络支付服务。Stripe将收入数据置于运营的核心地位,以提高用户体验并关注欺诈和风险管理,同时提高扩展性和安全性。Stripe在金融科技领域发挥着重要作用,为企业和开发者提供了便捷的支付解决方案。创始人帕特里克曾在2016年世界移动通信大会上表示,Stripe的内核是“提升互联网GDP”。

【中国金融案例中心 文:叶子 编辑:谢彬彬 】

Part 1 公司简介

1.1 公司概述

线上经济市场红利使互联网企业相较其他企业获得了更多发展。互联网市场对支付平台提出的要求不断提高,推动支付平台整合出更多有价值的服务,在保证安全性、效率性的同时提高支付便捷性。

2010年成立于美国的金融科技公司Stripe,其核心是建立一个强大的支付引擎,旨在加速货币流通。Stripe通过构建网站将客户所需的应用程序相结合,构建了一个多功能支付平台,为线下和线上零售商、订阅型公司、软件平台和交易市场等公司的支付功能提供助力。同时,Stripe还为用户提供防止欺诈、账单发送、虚拟卡和实物卡发放、融资、企业支出管理等服务。

1.2 创始团队及创业故事

Stripe的创始团队是爱尔兰的帕特里克·科里森(Patrick Collison)和约翰·科里森(John Collison)两兄弟。2007年,两兄弟成立了软件公司“Shuppa”,一个直接与eBay竞争的电商平台。该平台后来被Y Combinator孵化并更名为“Auctomactic”,一年后以3000万元的价格被卖出。首次创业获得的成功为科里森兄弟提供了宝贵的经验与创业资金。此后,酷爱编程的帕特里克与约翰发现了在线支付机制的弊端,即互联网处理付款时存在一些混乱性。他们认为,“整个在线支付机制是碎片化的,应该有一个统一的层面将所有元素集中在一起。”秉持着这样的想法,帕特里克与约翰在2010年联手创办了Stripe公司。起初公司命名为“/dev/payments”,后来为了避免人们拼写错误改名为“Stripe” ,以此体现它的简洁性和与信用卡的关联性。

2010年6月,科里森兄弟收到了Y Combinator提供的种子基金,紧接着又受到投资者彼得·泰尔、投资公司红杉资本及安德森霍洛维茨的青睐,2012年通过A轮融资估值达到了一亿美元。发展至今,Stripe已将支付宝、推特等纳入自己的客户群,科里森兄弟也成为了白手起家的年轻一代亿万富翁。

图1 Stripe创始团队科里森兄弟

(资料来源:公开网络)

1.3 投融资概况

自成立以来Stripe一直备受资本市场青睐,共进行21轮融资,筹集资金87亿美元。

2010年6月,Stripe从Y Combinator获得种子基金;两年后以1亿美金的估值得到了红杉资本牵头的1800万美元的A轮投资;随后Stripe对其支付功能在经过广泛的私人测试后于2011年9月公布,不到一年时间又获得了2000万美元的B轮投资。

2020年4月16日,Strip宣布获得了6亿美元投资,交易后公司估值约360亿美元,成为了彼时估值最高的非上市互联网金融公司,也是硅谷最受欢迎的风投目标公司之一。2021年3月14日, Stripe宣布完成6亿美元H轮融资,公司估值涨至950亿美金,一举成为硅谷最大独角兽公司。

2023年3月15日的I轮融资是Stripe迄今为止最大的一笔融资,融资额达65亿美元,融资方以Andreessen Horowitz、General Catalyst、GV和红杉资本等现有投资者为主。此轮融资后,Stripe仍把产品开发作为投资目标,进一步进行全球扩张,开展战略性项目。根据资料,Stripe最新一轮融资发生在2024年2月20日,公司完成了一轮二级市场融资。这次融资是为了提供员工流动性,但具体的融资金额和条款没有公开披露。

表1 Stripe融资概况

数据来源:Crunchbase

除了融资活动,Stripe也一直积极进行对外投资,先后参与了多轮多元化投资,获得了14个组织的所有权。最近的一次投资活动发生在2024年1月23日。

表2 Stripe近期投资概况

数据来源:Crunchbase

Part 2 商业模式

2.1 市场定位:致力于消除中间商的集成支付平台

“问题在于中间方的层层盘剥。”伦敦商学院会计学教授克里斯·希格森(Chris Higson)曾表示,“在美国,金融中介的年成本大约是2%——这跟19世纪末期一样。130年了,美国金融业的效率没有半点提升。”近年来,电子商务的发展比支付技术的发展迅速,相比于银行自建的复杂传统系统、Paypal多重限制的管理,Stripe通过简单的支付API在短时间内便能为公司开启服务,并保证较小的后期维护成本。如果客户要自行建立会计平台,办理进出款项就需要将近六个月的时间,Stripe的存在便能很好地减少交易双方的麻烦。

Stripe的发展愿景是随着网络连接的扩大,通过简单易用的产品实现互联网商务的扩增。越来越多的消费者从Stripe技术支持的商家平台(如微软、谷歌、Uber等)购买商品或服务,Stripe负责处理付款,检查欺诈行为,并进行风险管理。

2.2 主要产品

目前,Stripe的产品主要集中于三个板块:全球支付,收入和财务自动化,以及银行基础设施服务(Banking as a Service, BaaS)。公司整合了搭载各种应用的支付平台,将收入数据置于公司运营的核心地位。Stripe通过这些服务帮助各种规模的公司实现线上线下支付共通,促进财务流程自动化,从而助力企业发展。

图2 Stripe产品服务介绍

(资料来源:Stripe官网)

2.2.1 全球支付服务

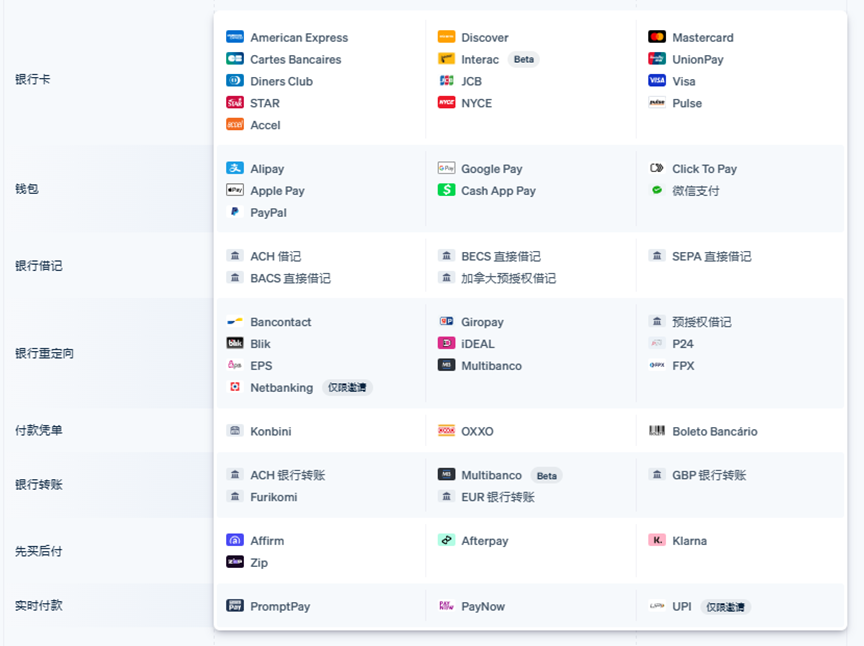

作为全球化支付平台,Stripe支持超过135种货币和支付方式,包括信用卡、借记卡,以及支付宝、微信支付在内的移动支付等。Stripe会根据企业业务类型的不同提供最适合的支付方式,总体使客户公司转化率平均增加 3%,交易额增加7%。例如,企业可以通过“先买后付”的方式将销售额平均提高25%,或者通过银行借记和实时支付降低交易成本。对于电商和交易市场,Stripe推荐使用银行卡、先买后付、实时支付等方式;对于SaaS和订阅业务,Stripe则推荐银行卡、数字钱包、银行借记等方式。具体而言,企业可以根据自身需求参考Stripe官网提供的支付方式指南,了解各类支付方式的优劣从而进行选择。

图3 Stripe支持的支付方式

(资料来源:Stripe官网)

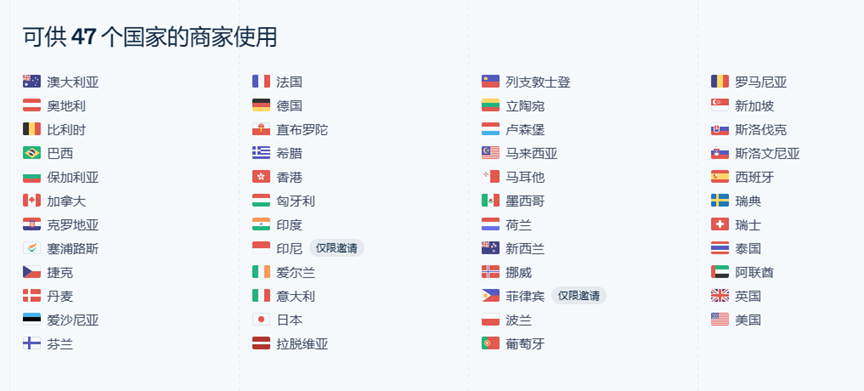

从服务地域来看,目前Stripe支持各大洲47个国家/地区的付款。通过Payments API提供适用于所有业务模型的无缝集成选项,创建本地化支付体验。平台可以在简化支付卡行业数据安全标准(PCI)合规工作的同时,不影响结账体验,并提供可定制的流程以满足不同需求。

图4 Stripe提供服务的国家

(资料来源:Stripe官网)

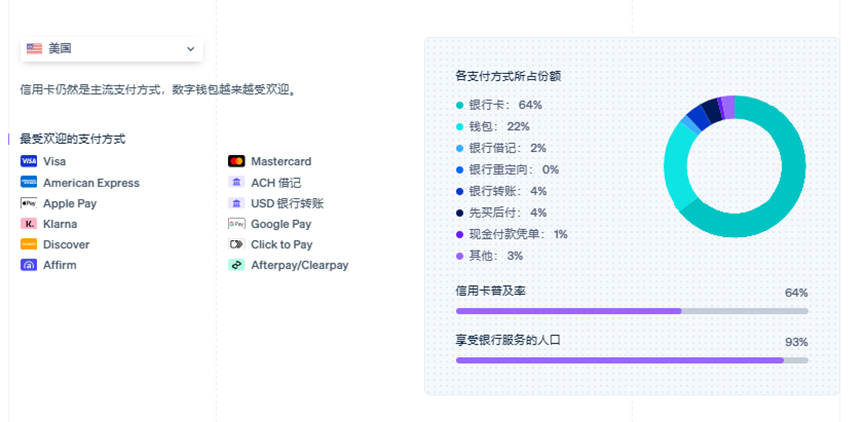

从适用性来说,Stripe接受全球所有主流的借记卡和信用卡,打造数据库方便客户企业了解世界各地消费者支付方式偏好的差异。例如从图6可看出,在美国信用卡仍然是主流支付方式,普及率达64%,同时数字钱包越来越受欢迎,因此有向美国出海的企业可以选择使用Visa和Apple Pay等方式进行收款。同时,Stripe可以协助企业处理新入市场的复杂监管要求,帮助企业提高转化率,轻松拓展至新市场。例如Stripe通过嵌入式支付流程 Stripe Checkout,为全球客户提供本地化且合规的支付体验。通过 Stripe Checkout,客户只需更改一行代码即可添加支付方式,Stripe可以根据 IP、浏览器地区、Cookies和其他信号动态显示适当的支付方式和语言。Checkout还可以触发3DS支付验证,并且可以在持卡人的银行要求时,动态应用银行卡验证来满足欧洲强客户认证(Strong Customer Authentication,SCA)要求。

图5 Stripe提供本地化支付数据库

(资料来源:Stripe官网)

此外,Stripe支付系统还内置了先进的欺诈防护技术,如Stripe Radar,帮助企业降低了41%的支付争议。Radar的机器学习模型在全球数百万家公司的数千亿个数据点上进行训练,以适应不断变化的欺诈模式以及企业独特的业务特征,可以提供高效的安全保障。Stripe会分享Radar的欺诈评分,以帮助包括Capital One、Discover在内的参与发行方做出更准确的授权决策,帮助商家减少了8%欺诈率,提高了1%-2%合格数量的授权率。

2.2.2 收入和财务自动化服务

Stripe的财务自动化工具旨在简化企业的财务流程,包括开单、税务、收入报告和数据工具,彼此间可无缝协作。平台所提供的会计软件集成可以有效简化财务报告和会计手续,帮助企业自动化日常工作流程,简化工作并整合数据,帮助企业获得实时洞察,从而做出准确决策。

Stripe提供了实时的报告和分析工具,帮助企业跟踪和管理交易。企业通过账单、订阅和基于用量的计费功能提升收入并减少流失。Stripe提供的Stripe Billing是一个订阅管理和经常性计费工具,它允许企业创建和管理复杂的计费模式,支持一次性付款、订阅、分期付款等多种计费策略,让企业按照自身需求对客户进行开单和管理,增加营业额的回收和留存,实现收入管理流程自动化。企业可以通过Stripe Billing所提供的自动化报告和可配置的分析工具,跟踪核心订阅和账单指标,了解绩效并确定趋势,从而掌握业务增长、流失和财务健康状况。

Stripe还提供税务自动化服务Stripe Tax,可以自动计算和收取销售税、增值税和商品及服务税,自动监测、计算和收取 40 多个市场的销售税。Stripe提供的另一个产品Stripe Invoicing则可以帮助企业创建和管理一次性付款的发票,所有这些发票无需代码,可在几分钟内创建、定制并发送至客户电子邮箱。

2.2.3 银行基础设施服务

Stripe银行基础设施服务(Banking as a Service, BaaS)支持软件平台通过Stripe的API为用户提供嵌入式金融服务,包括创建银行账户、发行虚拟卡和实体卡以及提供储蓄账户等服务。这使企业能够为其客户提供更加定制化的金融体验,成为客户管理所有业务的一站式集中地。Shopify、Housecall Pro 和 Lightspeed 等公司均与Stripe合作,为其客户解决关键问题,并创造额外的收入来源。

Stripe推出的产品Stripe Capital可以提供快速灵活的融资服务,帮助企业获得有竞争力的贷款资金。该贷款的申请无需审查个人征信,没有复杂的申请流程。资格的确定基于多种因素,例如在Stripe上的付款额和使用记录。同时,资金获取的速度很快,通常为申请的下一工作日到账,并直接进入Stripe 账户。该服务所需支付的费用固定不变,没有复利费用或滞纳金,平台会根据企业日销售额调整百分比自动还款直至贷款还清。

图6 Stripe Capital示意图

(资料来源:Stripe官网)

此外,Stripe推出的Stripe Issuing允许企业创建和发行其品牌的虚拟卡片和实体卡片。通过公司卡,企业可以深入了解公司日常资金的使用,Stripe则负责卡片的制作、发行和运输。平台可实现即时配卡,实时管理公司支出,并随着业务增长自动增加员工信用额度。利用公司卡可以让客户享受到奖励存续,无任何费用也没有滞纳金。通过灵活的开支控制和实时消费报告,公司可放心地给每个员工发放公司卡。用户可以自定义支出控制,通过设置自定义授权规则(如允许的商户类别和每个持卡人的消费限额)来控制支出,防范欺诈,减少报告开支时的摩擦,帮助公司更全面地了解总体支出。员工可通过文字、邮件发送收据,也可上传到管理平台,平台会自动将收据与对应的交易进行匹配。用户可以利用Stripe的集成应用,自动将交易数据导入到公司的开支管理和会计软件中,提高各系统之间的协调性。

Part 3 竞争与挑战

3.1 竞争优势

PayPal和Square是Stripe在支付处理市场上两个最重要的竞争对手。其中,PayPal拥有最大的市场份额。Stripe面向各类规模的企业,而PayPal则主要面向小型企业。相比PayPal,Stripe更加灵活,可以根据企业的具体需求进行定制,这使其成为需要对支付处理进行更多控制的大型公司的更优选择。而相比Square为面对面交易提供了专门的软件和销售点(POS)硬件,Stripe更适合在线零售商,因为它支持更多的货币和国际支付方式,可以提供完全定制的结账体验。

具体而言,Stripe突破的是传统支付巨头PayPal支付网关接入繁琐的缺点,其早期成功并不依赖于销售团队进行获客,而是来自Github和Stack Exchange开发者社区的支持。其首席产品官(CPO)曾在2019年接受CB Insights采访时表示,相比资金来说,开发者对公司的业务更为重要。在科里森兄弟看来,尽管企业中负责选择支付技术商及技术软件的通常会是财务人员,但他们认为“未来将会是以开发者为中心的,他们将会更多地参与到这个过程中”。因此,Stripe便是基于“开发人员优先”的原则所展开,并以此宗旨打造了一系列相关工具。得益于简单友好的开发集成策略,Stripe在早期发展阶段获得了开发者社区的大力支持。

另一方面,Stripe也更加关注其产品的多样性。除了在线支付解决方案,Stripe也推出了Billing、Radar等众多产品。通过对产品的不断创新,Stripe扩展了其业务覆盖范围,围绕支付平台构建了一个全面的的支付生态,为其客户的在线业务提供无缝连接服务,使其采用率得到了爆炸式的增长。

3.2 面临挑战

客户对象有限

Stripe主要针对于开发人员的使用,其API易于与现有应用程序集成,设置较为简简便,但对于非开发人员的接受度并不很高。面对此类情况,Stripe支持直接向客户发送账单,并推荐使用第三方无代码解决方案,如FreshBooks,这些工具允许非技术用户通过简单的界面来使用Stripe的功能。Stripe还提供了大量的教育资源和文档,以及在线帮助中心和社区论坛,帮助非技术用户理解并使用其产品。同时,Stripe通过与其他软件提供商的合作,使非技术用户可以通过熟悉的工具来接入Stripe,例如会计软件、客户关系管理系统(CRM)等。

市场竞争激烈

在美国,PayPal因其品牌知名度和市场存在时间较长而受益。消费者熟悉其服务,新企业也更信任使用它进行在线支付,国际企业在美国客户或供应商打交道时也时常仅支持PayPal。面对此情况,Stripe必须在自己的优势领域发力才能提高业务量。Stripe不能专注于捕捉美国市场,而是应更具国际性。

同时,PayPal此类竞争对手都拥有自己的双边网络,可以作为收单商服务商家,也可以作为钱包服务用户。Square同时拥有Cash App和Afterpay,Klarna、Affirm 也都有自己的客户端来承载和持续运营用户。在此情况下,Link是Stripe构建商家和用户双边网络的重要布局,需要被重视发展。它的业务形态是收银台,能保存并自动填充客户的付款和运输信息。

Part 4 未来发展

Stripe未来会进一步加速业务扩张和全球化。除了传统的移动支付技术之外,Stripe已在互联网金融领域开始多元化扩张。如前文所提及的Stripe Capital等产品,让Stripe得以形成了自己的一体化生态圈,得以提高公司收入和客户忠诚度。同时,为了扩大用户群体,Stripe将关注点聚焦于并没有培养出粘性的海外客户身上,进行境外市场的扩张,并进行本地融入投资。

此外,Stripe正致力于成为顶尖AI公司的首选收单平台。从Midjourney、Jasper到ChatGPT Plus,各家领先的AI公司都选择了Stripe的服务。值得关注的是,Stripe与OpenAI合作密切:一方面,Stripe成为OpenAI产品的付款渠道,ChatGPT Plugs和 DALL.E都使用Stripe平台接受全球客户的付款、管理订阅、提供定价表、计算销售税、报账和打击欺诈等;另一方面,Stripe也是GPT-4的重要用户,其公开发布了使用GPT-4对支持文档进行问答以及检测Discord社区欺诈的示例,同时Stripe内部还开发了一套 AI应用构建平台,方便员工基于大语言模型(large language model,LLM)的能力构建AI智能应用。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!

本文版权归原作者所有,如有侵权,请联系删除。

京公网安备 11010802035947号

京公网安备 11010802035947号