扫描分享

本文共字,预计阅读时间。

导读:

2024年5月,作为美国首批"银行即服务"(BaaS)提供商之一的Synapse宣布破产。事件导致使超过10万名终端用户无法访问自己的资金账户,涉及金额超2亿美元。FDIC对此表示,非银行机构的倒闭不会触发FDIC保险,因此受影响客户的存款不受其保护。这一事件引起了市场的广泛讨论,更引起了监管的注意。Synapse背后的商业模式为何?Synapese及其合作伙伴作为传统商业银行在数字时代的存款"经纪人",是否游走在监管的灰色地带?FDIC又将如何纠偏?

【中国金融案例中心 文:胡畔、谢彬彬 编辑:谢彬彬 】

Part 1 Synapse破产事件

1.1 事件爆发

2024年5月,美国知名"银行即服务"(Banking as a Service,简称BaaS)提供商Synapse宣布破产,引起社会广泛关注。作为BaaS服务提供商,Synapse一边对接银行一边对接金融科技公司,在银行与金融科技公司之间搭建了一座业务桥梁,在帮助金融科技公司向消费者提供金融服务的同时,也帮助传统银行吸收了更多的存款,成为了传统银行在数字时代的存款"经纪人"。

2023年,Synapse与其合作银行Evolve就Evolve银行持有其客户资金的账户超过1300万美元的"缺口"责任产生了争议。Evolve银行扣留了Synapse 1700万美元用以弥补差额,并终止了与Synapse的合作。与此同时,Synapse重要的金融科技客户Mercury也终止了与Synapse的合作。此后,这两家公司绕过Synapse,直接达成了合作,重创了Synapse的业务收入。面对严峻的运营困境,Synapse裁员40%,并与另一家金融科技公司——支付平台TabaPay——以970万美元的金额达成收购协议。

为了避免拟收购的Synapse有其他潜藏隐患,TabaPay要求Synapse根据美国《破产法》第十一章申请破产重组。2024年4月,Synapse申请破产重组,然而在随后的破产重组程序中爆出其客户资金存在8500万美元的巨额缺口,并购交易最终失败。Synapse别无选择,只能根据《破产法》第七章进行破产清算。根据Synapse的文件,截至2024年5月底,有多达100家金融科技公司受到Synapse倒闭的影响,例如加密资产平台Juno和数字银行平台Yotta的资金被冻结,为餐饮企业提供贷款服务的借贷平台Mainvest也被迫停止运营。

巨大的资金缺口意味着终端用户无法全额取回自己的存款,损失的部分是否可以获得联邦存款保险公司(FDIC)的存款保险保护一时间成为最受关注的问题之一。然而FDIC表示:非银行机构的倒闭不会触发FDIC保险,受影响客户的存款不受其保护。这使该事件一时间被推到了社会舆论的风口浪尖。

1.2 BaaS商业模式

此次事件的主角Synapse于2014年成立于美国洛杉矶,最初是一家面向个人消费者的金融科技公司,专为没有银行账户的个人提供金融服务。随后公司转变业务方向,转而为金融科技公司提供嵌入式银行服务,从而成为了连接金融科技公司和银行的B2B技术服务商,即"银行及服务"(BaaS)提供商。Synapse的BaaS业务规模在2022年达到高峰,拥有超过1800万名终端用户和90亿美元资产,其中大部分存放在田纳西州西孟菲斯的Evolve银行。尽管这家"小镇银行"规模较小,仅持有13亿美元的资产和约11亿美元的存款,但杠杆率为10.3%,一级资本比率为14.8%,总资本比率为16%,资本充足率情况优秀。

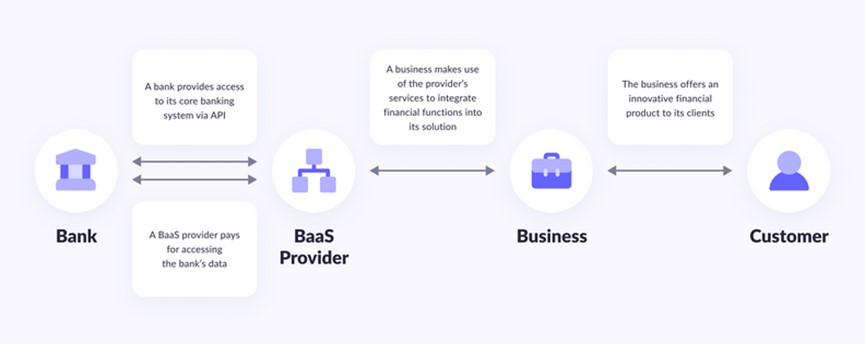

作为中间商角色,BaaS提供商连接持牌机构(银行)与非持牌机构(金融科技公司),允许非持牌机构利用持牌机构的基础设施和业务能力为自己的客户提供各种金融服务。在过去十年间,该模式帮助大量银行和金融科技公司达成了合作。在BaaS提供商的技术支持下,没有相关牌照的金融科技公司可以向终端客户提供包括支付、发卡、存款、贷款和投资等金融服务,而传统银行可以借助BaaS的技术,通过金融科技公司吸收客户存款。

图1 BaaS业务链条

(资料来源:公开网络)

1.3 事件影响

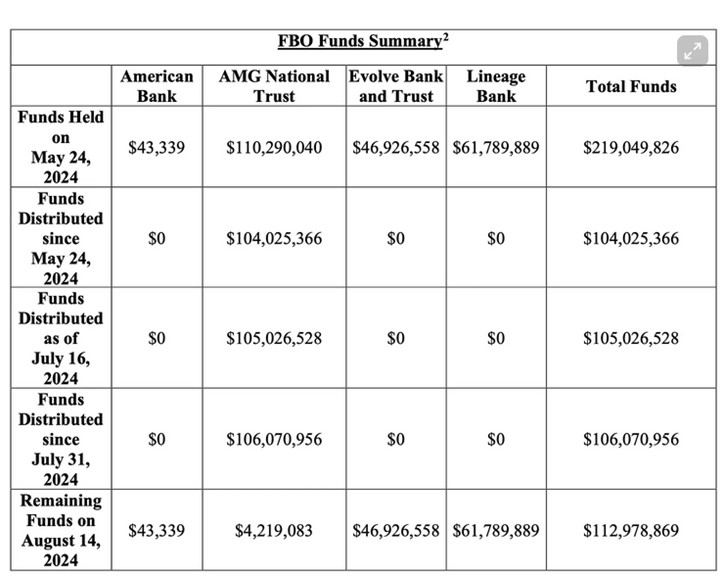

事件爆发后,Synapse在American Bank、AMG National Trust、Lineage Bank和Evolve四家银行账上合计持有的2.19亿美元被冻结,资金涉及超10万名最终用户。而截至2024年8月14日,仅AMG National Trust解冻了1.05亿美元,四家银行合计仍冻结资金约1.13亿美元。

图2 Synapse破产冻结资金情况

(资料来源:fintech business weekly)

出于例行监管审查流程,美国联邦储备委员会(Federal Reserve)对Evolve银行发布了禁止令(Cease-and-desist order)。监管机构开始更密切地审查更广泛的BaaS公司和金融科技公司、银行的合作关系。美联储、联邦存款保险公司(FDIC)和联邦存款保险公司(OCC)均成立了专门小组,审查向金融科技公司提供合作业务的银行。

该事件影响巨大,也引起了监管思考。造成事件的主体一方是拥有十年历史、业务相对成熟的BaaS提供商,另一方是资本充足率优秀、参保联邦存款保险的持牌银行。此次事件尚未结束,最终裁决的解决方案尚未给出,涉事银行仍面临最终释放资金和后续业务波动造成的流动性风险。尽管就目前而言,该事件并未真正引发美国金融行业的系统性风险,但也足以提醒包括FIDC在内的金融监管机构和市场参与者意识到,在深受金融科技影响的当下,以BaaS业务为代表的经纪存款业务隐藏的风险性。

Part 2 事件背后的流动性问题

2.1 经纪存款业务乱象

在金融科技浪潮影响下,BaaS所搭建的商业模式加速了金融系统中流动性的聚集。就存款业务而言,BaaS提供商帮助金融科技公司与银行建立连接,从而使金融科技公司提供的金融服务能够得到相应金融牌照的支持;另一方面,BaaS提供商帮助银行增加了揽存渠道,通过金融科技公司的前端获客,吸收了更多的资金存款。根据FDIC的说法,这部分通过第三方非银机构获取的存款风险较大,当该模式中的金融科技公司或BaaS提供商出现问题,便会产生流动性方面的连锁反应。

由于这类存款的风险性,现行的《联邦存款保险法》对"经纪存款"进行了限制规定,也对拥有经纪存款的银行设定更高的保费要求。然而,法案中的"主要目的特例"(primary purpose exception)以及FDIC对法案解读所引申出的"独家存款安排"(exclusive deposit placement arrangement)等设定还是给银行留下了吸收并"粉饰"存款的机会。一些银行会通过这些设定将本质上或属于"经纪存款"的资金归类为"核心存款",以规避更高水平的保费要求,减轻监管负担。

2.2 核心存款与经纪存款

"核心存款"一词没有法定定义,是在《统一银行绩效报告》(Uniform Bank Performance Report)中为方便分析与监管所出现的工具词。核心存款旨在涵盖那些相对稳定、成本较低且在利率上升时重新定价速度较慢的存款,通常是与银行有着借贷或其他业务关系的资金。具体定义为"活期存款、所有NOW(可签发支票的通知存款账户)和自动转账服务(ATS)账户、货币市场存款账户(MMDAs)、其他储蓄存款以及25万美元以下的定期存款的总和。"

与"核心存款"不同,"经纪存款"一词具有法定定义。根据《联邦存款保险法》第29条法规,"经纪存款"被定义为通过"存款经纪人"(DEPOSIT BROKER)接受的存款。这里的"存款经纪人"包括:任何从事向参保款机构存放或协助存放第三方存款业务的组织,或从事向参保存款机构存放存款并向第三方机构出售该存款权益业务的组织;与参保存款机构达成业务合作,开立存款账户并利用该账户收益进行预先安排的贷款业务的代理人或受托人。值得注意的是,FDIC法规中设定了9种可不被定义为"存款经纪人"的例外情况,也称为"主要目的特例"(primary purpose exception,PPE),这9种情况中对应的存款可不归类于经纪存款。

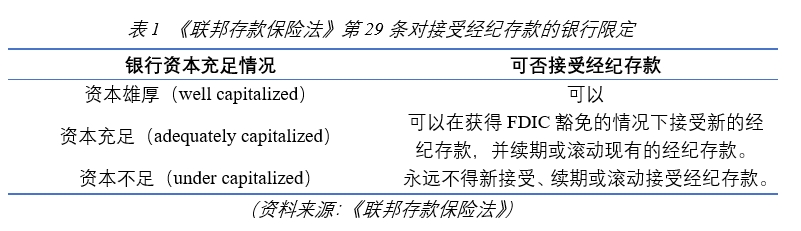

由于核心存款通常长期稳定、成本可测、且不易受利率波动的影响,对于银行而言意义重大。相比之下,经纪存款受到利率变化的影响较大、粘性较低、流动性较高,因而被认为是银行风险较高的资金来源。此外,基于更长更复杂的交易关系,经纪存款更有可能出现其他形式的干扰,比如存款经纪人潜在或实际的破产,都会进一步提高银行面临的风险。因此,《联邦存款保险法》第29条对能接受经纪存款的银行进行了限定,只有资本雄厚、财务稳健的银行才有资格募集和接受经纪存款;资本充足的银行在取得特别豁免的情况下可以接受这类存款;资本不达标的银行则完全不允许接受此类存款。同时,FDIC还对经纪存款的利率进行了限定,除资本雄厚(well capitalized)的银行除外,其他银行提供的存款利率不得超过"全国平均利率"加上75个基点。这里的"全国平均利率"是指所有银行及其分支机构对于相同规模和期限的存款支付的利率的简单平均值。

而实际上,对于银行而言,与吸引等值金额的多笔且分散的核心存款相比,接受单一的经纪存款可以节省更多的揽存成本;对于个人客户来说,参与经纪存款交易可以获得比传统存款更高的利率收益。因此,经纪存款对于银行和个人客户均具有一定的吸引力。一些银行会争取通过主要目的特例、独家存款安排等方式,接受更多的经纪存款。

2.3 主要目的特例与独家存款安排

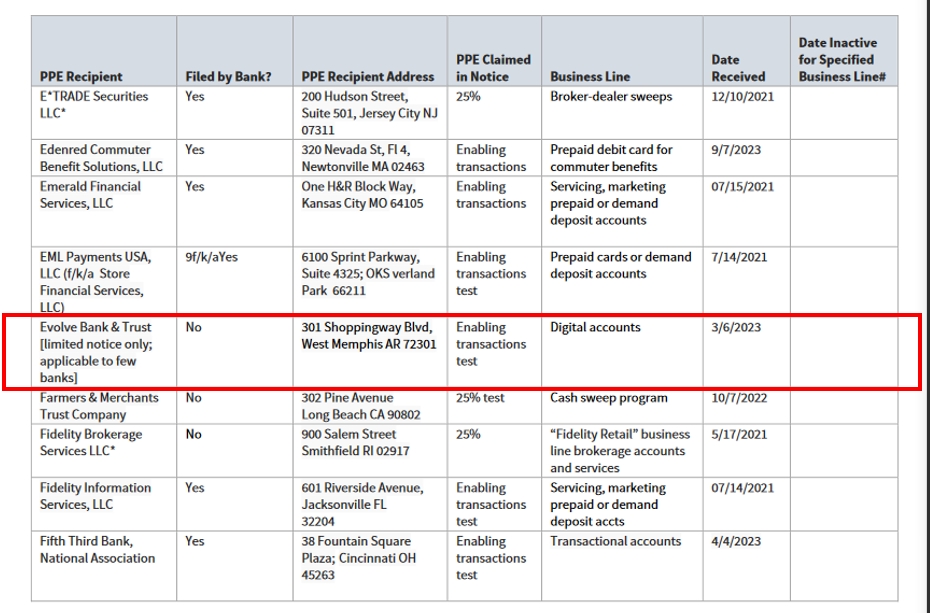

通过上述分析可知,《联邦存款保险法》第29条中的"主要目的特例"(primary purpose exception,PPE)与"独家存款安排"exclusive deposit placement arrangement)为银行吸收存款留下了更多可操作的通道。在实践中,银行可根据需要向FDIC申请主要目的特例(PPE),此次Synapse破产事件中涉及的Evolve银行就在2023年3月申请了PPE,以此规避对存款的经纪性质认定。

图3 主要目的特例(PPE)部分申请名单

(资料来源:FDIC.GOV)

而针对独家存款安排的豁免,实际上在美国国会从1989年开始采纳经纪存款限制到2020年的31年里,从未将"第三方仅在一家参保存款机构(IDI)有独家存放存款"这一情形作为存款经纪人的豁免项。但FDIC在2020年的规则修订中,通过咬文嚼字的方式,区分了《联邦存款保险法》中条款里的"IDIs "和"IDI",从而产生了"如果第三方机构仅在一家IDI有独家存放存款,则不被认为是存款经纪人"的豁免项,即"独家存款安排"豁免。通过该项豁免,BaaS提供商与单一银行的合作存款便可归类为核心存款。该豁免条款自2021年4月1日起生效。银行使用该豁免条款需要向FDIC提出申请,但无需亲自递交申请,因此许多银行通过该方式获得了更多的存款,也大大增加了运营风险。许多与知名加密资产公司Voyager合作的银行就利用了该条豁免,使得相关存款免于被认定为经纪存款。然而在2022年,Voyager倒闭,这些合作银行因在数周内无法向客户支付资金而陷入了法律风险,随后又在破产法院批准释放冻结资金后因大量资金流出而陷入了流动性风险。

Part 3 监管整改,新规在弦

3.1 FDIC拟议新规

鉴于豁免等规则的广泛使用,2024年7月31日,FDIC董事会审议了一项拟议规定,旨在修订有关存款经纪人定义的相关条款,具体包括:1)合并原"从事存放存款业务"和"从事促进第三方存款业务"这两个部分;2)去掉原"撮合(matchmaking)"这一术语,代之以存款分配条款;3)增加一个与费用相关的新因素。具体来说,拟议新规将规定,如果一家组织从事以下一项或多项活动,则该组织便被定义为从事"第三方存款的存放或促进放置业务":该组织接收第三方资金,并将这些资金存入一个或多个参保存款机构(IDIs);该组织拥有法律授权、合同或其他方式,关闭账户或将第三方资金转移到另一个参保存款机构(IDI);该组织参与谈判或设定存款账户的利率、费用、条款或条件;该组织提出或确定一个或多个参保存款机构(IDIs)的存款分配(包括通过操作或使用算法,或任何其他功能类似的程序或技术);该组织与参保存款机构(IDI)或客户有关联或安排,其中参保存款机构(IDI)或客户向该人支付费用或提供其他报酬,作为交换或与存放存款相关。

同时,拟议新规对"主要目的特例"的适用情况进行了明确。根据FDIC在2020年的规定,当代理人或受托人与其客户的业务关系不是将资金存放于参保存款机构(IDIs)时,将适用于"主要目的特例"。因此,当前的法规将主要目的特例判定标准的重点放在第三方与其客户的业务关系上。对于BaaS业务而言,就是BaaS提供商和金融科技公司之间的关系。虽然这是判定是否适用特例的一个重要部分,但FDIC认为,IDI与第三方之间的关系在确定第三方存款的主要动机以及主要目的是否是"将资金存放于IDIs"方面也很重要。因此,此次拟议新规规定,"存款经纪人"定义中的主要目的特例将适用于代理人或受托人的主要目的在于将客户存款放置在IDIs,但这一主要目的不是为了提供存款存放服务(比如通过在IDI存放存款来赚取费用)或为特定业务提供FDIC存款保险这一实质目的。

最重要的是,拟议新规将取消"独家存款安排"这一豁免条款。根据现行规则,即使参保存款机构(IDI)的资本充足率低于"雄厚"水平(well capitalized),该机构仍然可以依靠第三方存放的款项来获得百分比的资金,而这些存款都不会被认定为经纪存款。更进一步来说,一家存款机构甚至可以形成多个"独家"第三方关系来为自己揽存,而这些存款都不会被视为经纪存款。这一现实与经纪存款的有关限定初衷相悖,因此为了避免使银行系统继续暴露于经纪存款的风险当中,FDIC的新规将取消这一豁免。

3.2 行业反应与争论

FDIC拟议新规在序言部分表达了对2020年规则中"缩小存款经纪人认定范围"的质疑,并认为"因为那些未被分类为经纪存款的资金,银行业继续呈现出与2020年规则修订之前相同的风险"。在批准该拟议规则的董事会会议上,消费者金融保护局局长Chopra表示,他认为2020年规则的制定是武断且无根据的,因为缺乏关于被豁免的存款经纪人类型风险降低的证据。

"2020年规则对经纪存款的较窄范围与经纪存款带来的风险程度不匹配"是本次拟议规则的主要政策依据。然而这一观点即使是在行政部门内部也受到了争议。副主席Travis Hill和董事Jonathan McKernan表达了担忧,即序言中引用的历史证据表明经纪存款的风险不适用于某些类型的经纪存款,同时并未为拟议修订的全部范围提供证据支持。拟议规则的序言引用了FDIC的研究,这些研究涵盖了1988年至2017年期间,表明经纪存款集中度与银行倒闭概率之间存在正相关性。然而这些研究中的总体统计结论并未对每个子类别的经纪存款进行必要的区分。副主席Hill呼吁应进行更进一步的研究。

根据货币监理署(Office of the Comptroller of the Currency)的流动性研究,银行为经纪存款支付费用以"迅速筹集大量资金",这在一定程度上使这些资金"对利率高度敏感"。但在典型的BaaS合作业务中,对存款者的卖点很少只是更高的收益率,更多的是通过金融科技平台提供方便个人客户的服务,比如快捷的无接触支付和易于使用的界面,从而来吸引最终用户的资金。此外,根据银行和金融科技公司关于收入与责任的分配,经济因素要微妙得多,金融科技公司通常被驱使建立产品利基市场以留住用户并与银行建立长期关系。

美国知名律所Troutman Pepper的合伙人Matthew Bornfreund对此表示:"这些金融科技公司的存款中有很多实际上不同于热钱……我认为这项拟议规则制定的一个问题是,FDIC认为这部分资金是热钱,粘性较小,比核心存款更有可能从银行流失。但实际上FDIC并没有提供任何证据或数据来支持这些主张。"另外,咨询公司The Gallatin Group的合伙人John Popeo表示,将这些资金归类为经纪存款将增加监管限制,当出现问题时,这只会加剧合作银行的压力。

Part 4 BaaS模式走向十字路口

总结Synapse破产事件,核心在于缺乏有效的政府监管机制来监督这类BaaS公司。由于Synapse并非作为银行控股公司运营,因此美联储并未对其开展的"银行即服务"(BaaS)业务进行全面监管。破产事件暴露出金融科技行业对银行存款经纪业务的影响,乃至对银行流动性风险的影响,是美国有关部门在过去几年中逐渐认识到的重大问题,并在Synapse破产事件后拟议了有关经纪存款的更加严格的规则。

在FDIC看来,使存款具有粘性的一个关键因素是存款人与资金的流出并没有直接关系。但是,大型金融科技合作伙伴在现有"金融科技-BaaS提供商-银行"的业务模式中处于有利地位,它们可以确定数百万乃至数千万的资金存放在哪家银行,其破产等因素可能成为引发银行资金外流的单一压力来源。在Synapse的事件中,大量消费者在其倒闭发生之后急于从金融科技应用程序中取出资金。这些存款最终将离开合作银行,并给银行的流动性带来压力。

FDIC拟议的存款新规将几乎所有来自金融科技公司或其他第三方的存款归类为经纪存款,并缩紧了可开展经纪存款业务的银行范围。如果该规则最终确定,可能会导致大量与金融科技公司合作开展存款业务的中小银行转向支付和贷款业务,并使BaaS模式下的存款成为超级区域银行和大型银行的专属业务领域。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号