扫描分享

本文共字,预计阅读时间。

香港保险市场迎来了群雄并入的时代。近日,蚂蚁集团旗下在香港的虚拟银行蚂蚁银行(Ant Bank)联合支付宝香港(AlipayHK)以及安盛保险,通过支付宝香港应用程序提供保险产品。

再将时间倒推一点,平安旗下的数字银行PAO Bank与平安保险以及富卫保险达成合作,将销售财产险和人身险产品。

至此为止,香港数字银行在保险业的布局可谓百花齐放。细究这些银行的业务以及背后的股东,可以看到,一方面,这反映了内地科技与金融巨头加入“港险分销战”的整体趋势。从众安、平安、蚂蚁到京东、腾讯,内地最具金融与流量能力的玩家正借助旗下数字银行,系统性渗透数字化不足的香港保险市场,试图在分销链条上取得主导权。

另一方面,上述举措也是数字银行自身业务发展的自救之举。在经历初期爆发后,香港数字银行普遍面临客户活跃度低、存款增长放缓等挑战,急需多元化经营来扩展营收路径。获得保险代理牌照、拓展财富管理、推动综合金融服务,成为这些机构稳固市场地位的关键策略。

众安银行、Livi银行先行,香港数字银行竞相布局保险销售

据香港金融管理局的定义,数字银行是指专门或主要通过互联网或其他形式的电子渠道提供服务的银行。

截止目前,香港拥有八家持牌数字银行,包括众安银行、天星银行、WeLab银行、Livi银行、Mox银行、蚂蚁银行、PAO Bank和富融银行。

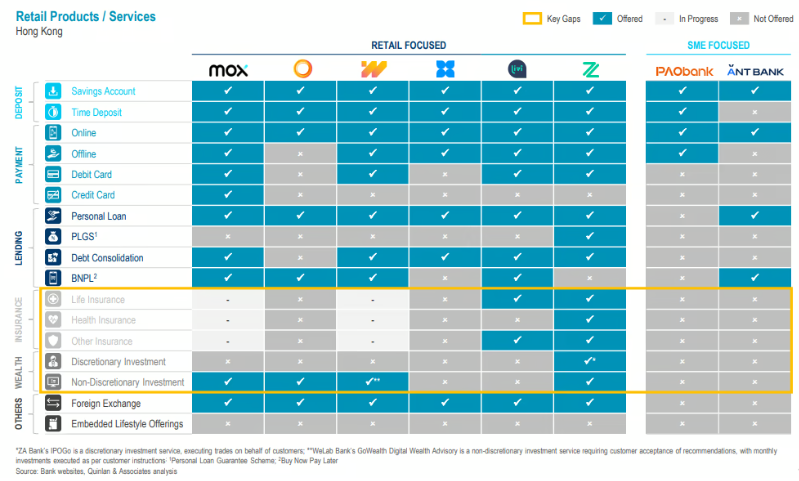

从成为香港金融业的一种业态以来,数字银行逐渐在丰富自身业务,逐步拓展到涵盖存款、贷款、信用卡等综合金融业务,随着香港保险市场火热,数字银行也开始布局保险销售。

银行提供的服务

按照布局保险的先后顺序,目前,香港市场上一些提供保险服务的数字银行包括众安旗下的ZA Bank、Livi银行、平安旗下的PAO Bank以及蚂蚁银行。

1. “先行者”众安银行:与ZA Insure等合作

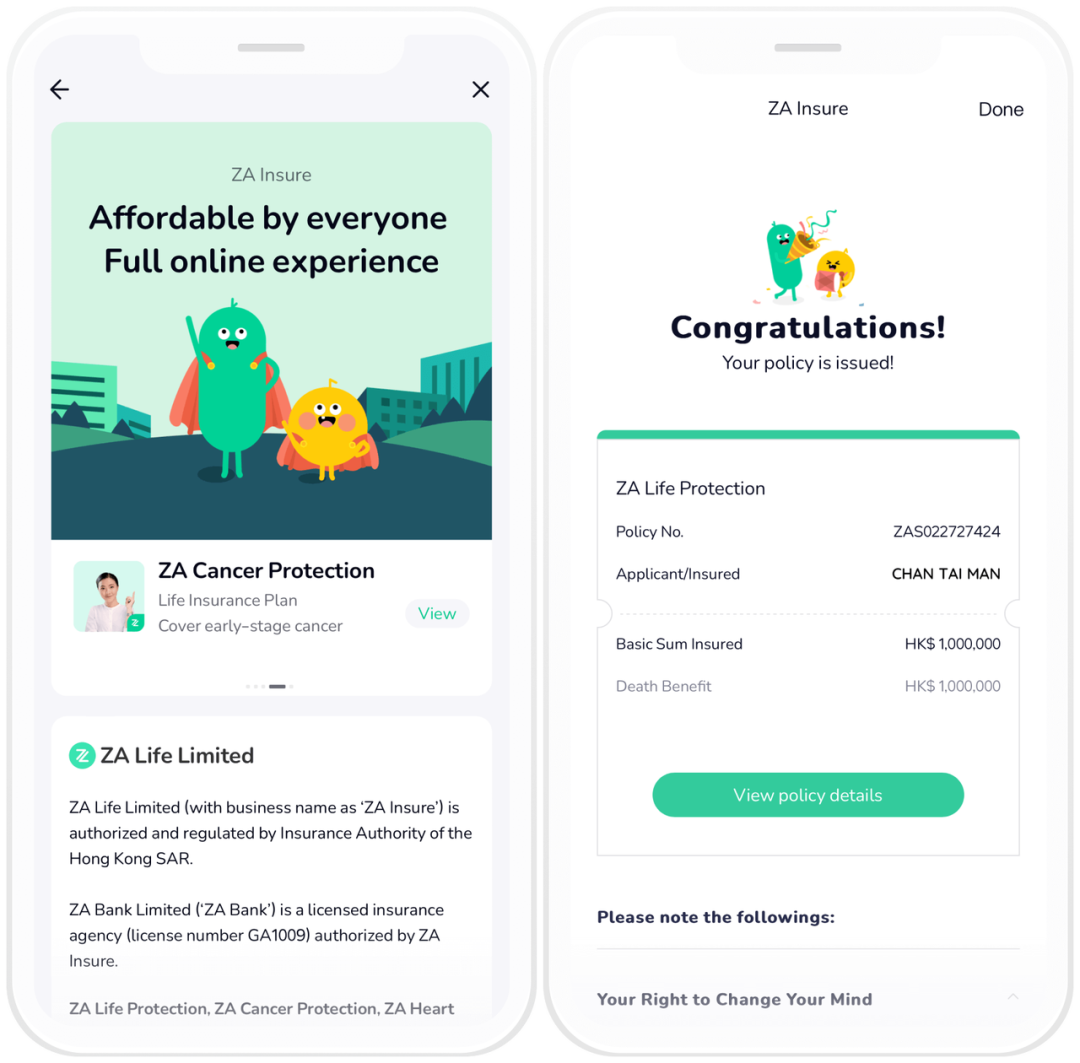

众安银行对保险业的探索始于2021年,当时众安银行获得香港保险业监管局颁发的保险代理牌照,将销售其姊妹公司ZA Insure的保险产品。ZA Insure是一家纯数字保险公司,也隶属于众安旗下。

据悉,众安银行将推出一系列ZA Insure产品,用户可通过众安银行手机应用程序访问。该应用程序还允许用户查看和管理保单。

官网显示,众安银行提供由 ZA Insure承保的寿险保障、癌症保障、心脏病及中风保障、自愿医保标准计划以及储蓄保险计划。

此前,众安银行还与忠意香港达成了银保合作。根据合作协议,忠意保险通过众安银行App提供保险产品。此次合作将利用众安银行的数字技术,而忠意保险将提供保险专业知识,协助客户获取保险产品、安排与保险顾问的会面、结算付款以及审核保单。

首期推出的五款寿险产品涵盖:危疾、储蓄、退休、合资格延期年金保单及保费返还人寿保障。

2. Livi银行:与中银人寿、富卫保险合作推出保险产品

Livi银行从2022年开始布局保险业务。2022年4月,Livi银行推出由中银人寿承保的一项简单、易于申请的3年期储蓄保险计划。

该计划提供保证的回报率,旨在满足客户不同人生阶段的财务需求。客户无需繁琐的申请文件,只需通过应用程序的界面,点击几下即可轻松申请储蓄保险计划。单笔保费低至10,000元人民币/港币,最高可达500,000元人民币/港币。

储蓄保险计划推出限时独家优惠,客户可享高达2.48%(港币计划)及3.18%(人民币计划)的丰厚年化保证回报率。限时优惠将于5月2日正式推出。

当年12月,Livi银行与富卫保险联合推出了家居保险计划Easy HomeCare。Easy HomeCare致力于解决客户的家居资产问题,并涵盖多个领域,保障包括:1)全险,涵盖家具、电器等家居物品的丢失或损坏;2)全面保障,涵盖贵重物品,包括珠宝、金银、摄影器材等,最高保额为10万港币;以及3)个人责任险,涵盖投保人以及同住人的法律责任,全球保额最高可达500万港币。

客户只需支付420 港币年度保费,即可获得全面的家居资产保障,并可享受10%的特别优惠折扣。

2023年6月,Livi银行与富卫保险再次合作,推出一款一体化宠物保险产品,可通过该银行的手机应用程序购买。

该产品提供三种不同计划的全面保障,保费起价低于每日4港币。

计划1包含以下保障:为兽医咨询和处方药等高发事件提供医疗保险;无论年龄和医疗网络如何,每次索赔最高可获赔80%;高达港币60万的第三方责任险。

计划2和3提供更高的保护级别,医疗保障包括:

- 每年高达60,000港元的临床及手术费用,每次索赔最高可获80%赔偿;

- 可选择额外增加10,000港币或30,000港币的医疗费用保障;

- 多宠物和无索赔折扣,最高可达15%;

- 计划3的第三方责任保障高达100万港币;

- 涵盖丧葬服务、假期取消、丢失宠物的广告费用、海外保险和紧急寄宿费用等多种福利的综合保险。

3 .PAO Bank:与平安保险、富卫人寿达成银保合作

2025年3月初,PAO Bank宣布获得保监局颁发的保险代理机构牌照,并与平安香港及富卫分别签署战略合作协议,正式进军保险业务,同时提供一般保险及人寿保险。

据悉,PAObank与平安香港达成银保伙伴合作协议,为个人客户推出一系列多元化且灵活的保险产品,包括汽车保险、旅游保险和家居保险方案,满足客户对各类保障的需求。同时,PAO Bank与富卫进一步深化合作关系,将合作层面扩大至个人银行,为客户提供人寿保险产品。

目前,寿险产品方面,PAO Bank提供富卫承保的易富储蓄计划2,该产品集储蓄(100%保证)、人寿保障及持续保单延长功能于一身,锁定8年期保证回报率高达4.30%,身故赔偿为已付保费总额的105%或保证现金价值二者中的较高者,申请简便无需体检。

PAO Bank代理的财产险产品有汽车保险、房屋保险和旅行保险,产品均由平安保险(香港)承保。以房屋保险为例,该产品涵盖投保人、家人及宠物因疏忽而导致第三方人身伤害或财产损失,最高年度保额1,000万港元;此外,还包括任何不可预见的意外损失或损坏,例如火灾、气体爆炸、水灾、盗窃或其他意外损坏,每件物品每次保额为港币15万元,最高年度利益港币100万元;此外还包含24小时紧急援助服务。

4. 蚂蚁银行与支付宝香港、万通保险合作

最新布局保险业务的数字银行就是蚂蚁银行。据股,蚂蚁银行将于支付宝香港以及万通合作,通过支付宝香港应用程序提供保险产品。

首批产品包括人寿和储蓄保险计划、意外保障计划以及癌症保障计划,其中,储蓄计划包括“财富加值储蓄计划”、“财富至尊储蓄计划”、“至尊财富保险计划”和“至尊财富保险计划”。这些计划由万通保险承保。

这些产品将通过支付宝香港平台内的蚂蚁银行小程序提供。预计更多保险类别将于晚些时候推出。

内地巨头加入“竞夺战”、数字银行自救,港险分销迎来新玩家

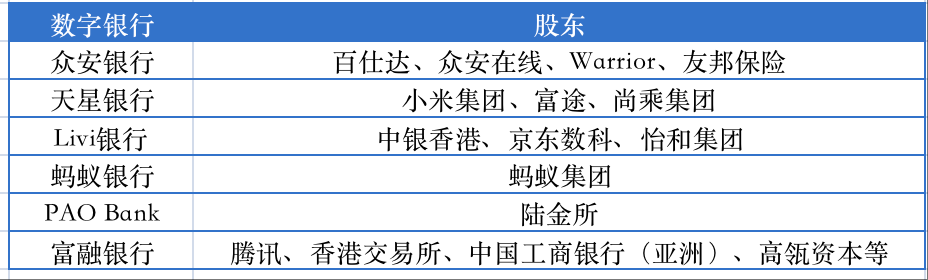

表面上,上述几个事件反映了香港数字银行对保险的布局。然而,细究这些数字银行的背后股东,可以说这是一场内地金融/科技巨头布局香港保险的一场竞赛。

具体来看,在目前的八家数字银行中,有六家是内地科技或金融巨头参与设立的。其中,众安银行的股东包括众安在线、百仕达等,是2019年在香港试运营的首家数字银行,提供多种服务,包括个人和企业账户、多币种支持、美股投资机会以及Web3银行等服务。

天星银行由小米集团与富途、尚乘集团共同持股,是香港第二家虚拟银行,于2020年6月正式开业。该银行的使命是提供普惠金融服务,定位为人人共享的银行。天星银行为个人和企业客户提供服务,特色包括快速开户流程、多币种账户和极具竞争力的贷款产品。

Livi银行是京东数科、中国银行(香港)和怡和集团的合资企业,于2020年8月开始运营,是香港第四家数字银行。该银行提供个人和企业账户服务,以及虚拟借记卡、贷款服务和旅行保险。

蚂蚁银行由阿里巴巴集团旗下的蚂蚁集团所有,于2020年9月开始在香港提供服务。它提供个人和企业账户服务,具有双币种账户(港币和美元)、储蓄、资金转账和为企业客户提供零成本贷款申请等功能。

PAO Bank是陆金所控股的全资子公司,于2020年6月启动试点。平安银行凭借强大的金融科技框架,提供包括商业贷款和储蓄产品在内的广泛服务。

富融银行成立于2020年12月,由腾讯、香港交易所、高瓴资本等持股。富融银行前身为Infinium Limited,于2020年9月试运营 ,成为香港第八家向公众提供服务的虚拟银行。富融银行提供个人和商业银行账户,是香港首家应用自主研发的人工智能eKYC技术的数字银行,简化了用户申请流程。

这些银行背后站着一线巨头:小米、京东、蚂蚁、平安、腾讯……几乎囊括了内地最具流量与金融能力的科技力量。

因此,可以说,数字银行布局保险业务,更像是一场由内地科技与金融巨头主导的“港式保险竞赛”。

原因也不难理解。近年来,香港保险市场在内地消费者的推动下愈发火热,不论是储蓄型保单、美元资产配置,还是灵活便捷的健康保障,都对内地客户构成强大吸引力。香港保险,不仅是资产出海的重要通道,更成为高净值人群进行财富管理的重要工具。而与此同时,香港保险中介体系相对分散、数字化程度偏低,为科技巨头切入销售端留下了巨大的可穿透空间。

正因如此,数字银行成为它们布局的前哨站:一方面可获取金融牌照和监管通道,另一方面也方便通过账户、借贷、理财等基础服务,将保险自然融入生态闭环。可以预见,未来的香港保险市场,不再只是传统保险公司的战场,更是科技巨头们跨界争夺“新分销权”的核心战线。

在这些巨头之外,内地保险业的公司也在想办法切入香港保险分销体系中。在蚂蚁银行宣布布局保险的几乎同一时间,上海一家保险科技公司XChange TEC.INC宣布收购了一家香港持牌保险经纪公司,从而直接进入香港保险市场,针对来自中国大陆和其他国际司法管辖区的高净值个人和跨境客户提供新的保险产品。

当然,这背后也有香港数字银行自救的原因。数字银行在经历爆发期后,由于业务种类单一等问题而面临增长困境。

Fintech Hong Kong的文章指出,许多数字银行在客户获取和存款策略方面举步维艰,导致客户增长缓慢,存款水平低下。其中,账户休眠是另一个关键问题,平均有55%的注册用户处于非活跃状态。

香港战略咨询公司Quinlan and Associates的报告指出,2023年上半年,香港数字银行共拥有210万客户。然而,客户群增长逐年放缓,2021年同比增长200%,到2022年至2023年上半年期间仅增长了28%。

此外,香港数字银行的存款增长急剧放缓。2023年上半年,八家数字银行的客户存款总额为322亿港元,较2022年的304亿港元仅增长11%,而2021年和2022年的同比增长率分别为60%和20%。经过大约三年的运营,香港数字银行吸纳的存款仅占整个市场15.4万亿港元客户存款总额的0.2%。

因此,业务多元化就成了数字银行自救的一条道路,这其中包括获得基金牌照、保险代理牌照等等,实现综合金融模式,以此应对客户流失、市场占有率较小的问题。

总结来说,香港数字银行争相切入保险销售赛道,背后蕴含着两条清晰的逻辑主线。第一,是内地科技与金融巨头借道数字银行布局香港保险分销。这些巨头通过设立或控股数字银行,将保险销售作为打通香港与内地金融生态的关键环节,不仅抢占高净值客户跨境配置的入口,也借此撬动港险分销渠道的重塑权。

第二个逻辑是香港数字银行在自身业务增长乏力、客户活跃度偏低的大环境下,寻求业务突围,以保险等新金融服务为抓手,实现收入结构多元化,提升用户粘性和产品交叉销售能力。

可以预见的是,后续香港将会有更多数字银行通过保险代理、银保合作等方式加入这场新分销权之争,小米的数字银行天星银行以及腾讯参股的富融银行,或将都成为下一个布局的银行。港险市场的竞争,也不再限于传统保险公司,创新型保险中介乃至金融和科技巨头都以身入局,竞争已经升级。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号