扫描分享

本文共字,预计阅读时间。

2025年6月,道口中国金融状况总指数环比微升0.6%至117.2,连续三个月企稳,彰显金融体系韧性与修复动能。但值得注意的是,当前增长仍主要依赖投资拉动,内生消费动能有待提振,若长期失衡,易导致资源错配与“内卷”风险。

宏观金融晴雨指数解读:

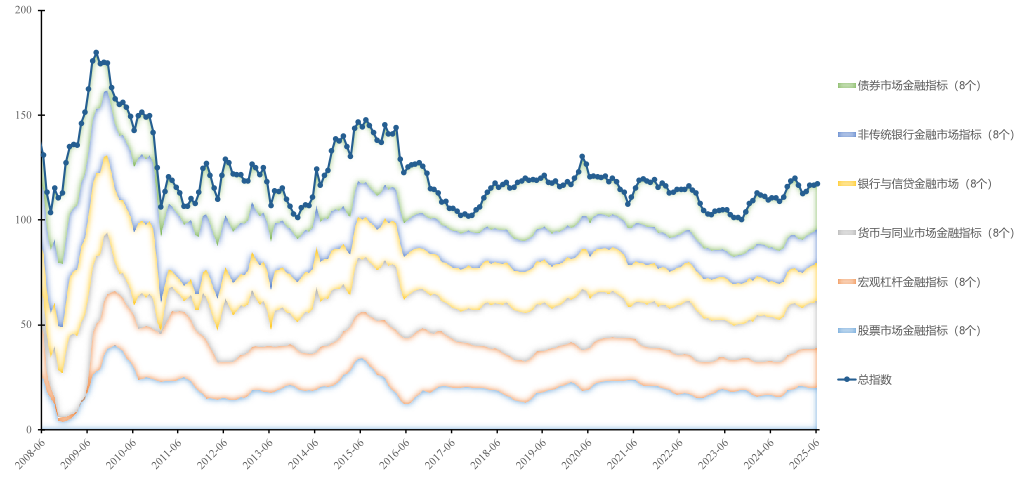

图一:分市场指数比重累计图与拟合线

(数据整理/康炜隆 施余艺)

注:图一为分市场指数堆积柱状图,配有总指数拟合线,以2008年1月至2025年6月的最低点(100)为基准。

1.股票市场

金融指标环比微升3%,由19.8至20.4,同比增长24%,由16.5升至20.4,表现出显著的长期动能。受证监会“1+6”科创板改革政策等利好提振,市场信心回暖,资本加速向科技创新领域集聚,新能源、医药生物等战略新兴产业融资活跃,科创板下半年融资规模稳步增长。两融余额保持稳定,反映风险偏好与投资意愿持续修复。

2.宏观杠杆金融市场

金融指标环比微降1%至18.7,同比增长15%,主要受外汇储备收缩影响,反映央行在汇率承压下通过储备干预稳汇率、控预期,同时强化跨境资本管理。信贷结构性收紧抑制债务扩张,储备消耗成为杠杆率回落主因,体现以稳汇率换市场稳定的调控取向。

3.银行与信贷金融市场

金融指标环比增长1%,由17.8增长至18.0,同比增长5%,由17.2升至18.0。月内央行加大流动性投放力度,累计开展3000亿元MLF及1.4万亿元逆回购操作,中期净投放达3180亿元,旨在对冲政府债券发行和同业存单到期带来的资金压力,稳定市场预期,强化逆周期调节。叠加年中考核窗口期,银行信贷投放积极性提升,流动性充裕带动企业与居民融资需求回暖,信贷规模稳步扩张,房地产相关贷款同步回升。

4.货币与同业金融市场

金融指标环比增长4%,由22.1增长至23.0,同比增长9%,由21.0升至23.0,主要受央行流动性精准投放与跨境资本流动改善的双重驱动。但央行在6月密集开展公开市场操作,包括3000亿元MLF超额续作及累计1.4万亿元买断式逆回购操作,实现中期流动性净投放3180亿元,有效对冲政府债券发行及同业存单到期压力,推动银行间质押式回购成交量环比扩张12%,隔夜利率中枢下移15个基点。

同时,企业结汇意愿增强带动外汇占款连续七个月增长,补充银行体系人民币头寸,叠加年中考核窗口期银行通过同业存单发行优化负债结构,进一步扩充短期流动性。尽管美联储加息预期升温可能引发跨境波动,但央行强化“本外币一体化宏观审慎管理”,通过结售汇顺差扩大抑制单边套利冲动,当前流动性供给扩张仍主导市场动能。后续需关注特别国债集中发行对流动性的阶段性扰动及政策协同效率。

5.非传统银行金融市场

金融指标环比维稳,由15.85小幅升至15.89,同比微降1%,由16.0降至15.9。此番“环比走稳、同比承压”的格局,清晰地反映出定向宽松政策的短期效力与市场长期结构性压力的持续博弈。环比指标的维稳,主要得益于当月针对特定实体领域的信贷环境得到显著改善。更具针对性的是,监管层明确支持刚性与改善性住房需求,并推动取消首套房贷利率下限、允许银行与客户协商调整存量房贷利率等重磅措施,这些政策组合拳有效激活了部分居民的置业需求和相关开发投资活动,为市场注入了关键的增量资金。

6.债券金融市场

金融指标环比下降4%至21.2,同比下降10%,反映出市场整体估值短期承压,投资情绪较去年同期更趋谨慎。尽管现券与回购交易量显著增长,显示交投活跃,市场韧性仍在,但并未扭转指标下行趋势。

上述现象的核心原因在于市场内部显著分化。一方面,为应对季末流动性压力,央行6月通过大规模买断式逆回购与MLF操作向市场净投放流动性,稳定了银行间资金面并强化了宽松预期,带动国债等无风险资产收益率下行。另一方面,充裕的流动性未能惠及所有市场主体,信用分层依然突出,部分资金流向高等级、流动性更强的避险资产,信用资质较弱的债券则承压回落,拖累整体市场回报。尽管货币政策提供了稳定支撑,但信用风险结构性差异及违约事件的持续发酵,进一步加剧了市场分化,导致活跃度与资产价值背离。

政策建议:

2025年6月,中国金融市场总体指数连续三月企稳、同比上涨,上半年实现稳健收官,展现出政策调控下的结构性修复。股票市场回暖,货币与同业市场稳步增长,宏观杠杆、银行与信贷及非银金融趋稳,债市阶段承压,金融体系韧性增强,市场信心回升,经济运行总体平稳向好。但也需关注,当前增长仍主要依赖投资拉动,内生消费动能有待提振,若长期失衡,易导致资源错配与“内卷”风险。因此,亟须通过深化改革,推动消费与投资均衡发展,夯实内需基础,强化创新驱动,筑牢高质量发展根基。

第一,货币政策坚持精准调控,强化跨周期调节。灵活运用逆回购、MLF等工具,动态对冲政府债券发行与到期压力,保持流动性合理充裕,深化结构性货币工具,聚焦小微、科创等重点领域,推动货币、财政、产业政策形成协同合力,确保金融资源真正流向支撑经济韧性的核心环节,避免资金空转与错配。

第二,加快培育内生增长动力,重塑消费与投资良性平衡。从短期逆周期调节转向中长期内需提振,着力激发消费潜能,形成更可持续、更均衡的增长格局。避免单一依赖投资驱动,通过改革提升企业与居民收入预期,增强消费信心,形成需求侧对投资的自然牵引,推动供需动态平衡。

第三,持续强化金融对科技创新的全周期支持。加强政策协同与机构联动,培育耐心资本,发挥国资引领作用,完善创投退出与容错机制,鼓励社保、保险等长期资金“投早、投小、投硬科技”。进一步优化科创板等资本市场制度,丰富科创债等金融工具,形成科技、资本与产业良性循环。

第四,加快数字人民币与跨境金融基础设施建设。依托上海国际运营中心,借助香港《稳定币条例》的先发优势,打造互补协同的“双中心”格局,统筹推进数字人民币跨境应用与离岸金融创新。积极运用区块链等技术,完善新型跨境支付体系与本外币一体化资金管理,健全跨境监管与穿透式监测机制,推动人民币国际化与金融开放在“安全+效率”框架下稳步前行,持续提升全球金融话语权。

第五,重塑市场逻辑,打破“内卷式”竞争格局。打破内卷关键在于供需两端发力。一方面,通过科技创新与制度优化,推动供给端由存量博弈转向增量竞争,提升企业创新与产业竞争力;另一方面,更应着力扩大消费,提升居民收入与预期,增强对美好生活的信心,激发内需活力。短期通过逆周期政策扩大有效需求,引导企业从价格竞争转向质量与创新突围,拓展海外市场,释放存量价值。中长期深化收入分配改革,厘清政市边界,健全行业自律,夯实内生增长基础,根本上依托科技创新与金融支持培育新质生产力,防止陷入存量内耗。

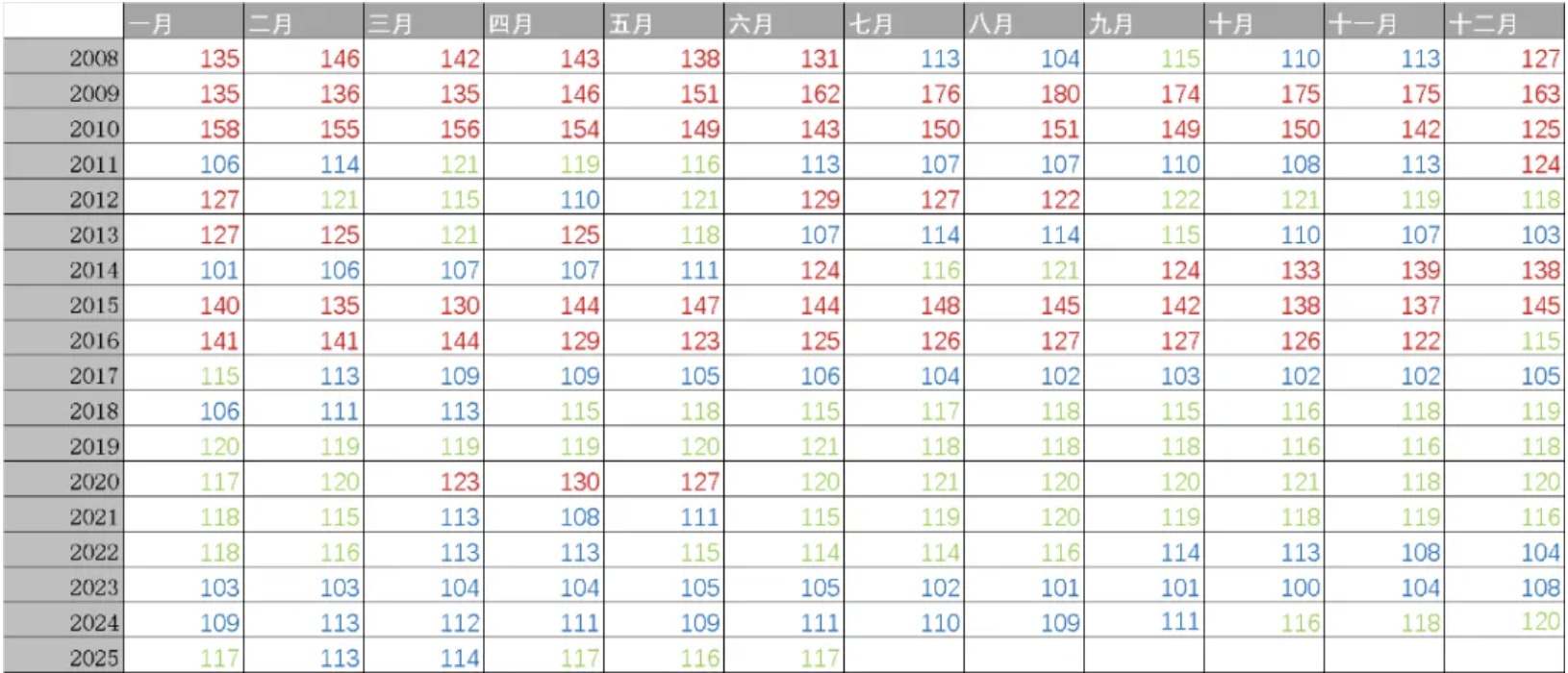

图二:“道口金融晴雨指数”总指数历史分布情况

注:图二展示了2008年1月至2025年6月的“五道口金融晴雨指数”总指数分布,其中红色区域代表扩张期,绿色为平和期,蓝色为紧缩期。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号