扫描分享

本文共字,预计阅读时间。

「宇宙行」也加入了银行系科技公司阵营。

5月8日,工商银行发布公告称,通过附属机构设立的工银科技有限公司(以下简称「工银科技」)在河北雄安新区正式挂牌开业。

公告显示,工银科技注册资本为6亿元,注册地为河北雄安新区,主要业务方向是以金融科技为手段,聚焦行业客户、政务服务等金融场景建设,开展技术创新、软件研发和产品运营。

据馨金融不完全统计,这也是截止到目前,国内的第6家银行系金融科技公司。(注:因金融壹账通背后为平安集团而非平安银行,所以并未纳入本文探讨的范围。)

这些金融科技公司的共同特点在于:不仅满足于在集团和生态内部提供服务,也着力于为同业(F端)、企业(B端)甚至是政府(G端)提供服务,也就是我们不久前聊到过的多端联动(传送门:《寻找商业银行的第二增长曲线》)。

与同样从去年开始被银行重点关注的「理财子公司」不同,银行系的金融科技公司并没有独立牌照,这也就意味着在这个竞争愈发激烈的市场中,银行系并没有资质上的优势。

那么我们到底该如何看待银行系金融科技公司,或者说,整个银行业金融科技的发展呢?

✔ 从过去几年银行系的金融科技布局来看,大型商业银行、股份制银行是主要市场参与者,他们在技术、资金、人才等方面有着巨大优势,且在创新发展方面有着巨大动力,无论是投入还是发展潜力都不可小觑。

✔ 从历史维度来看,无论是在国内还是国外,银行一直是「先进生产力」的代表。这与金融业的数据化、技术驱动属性有关,而且其在国民经济中扮演的角色决定了它必须不断提升效率、优化服务。

1

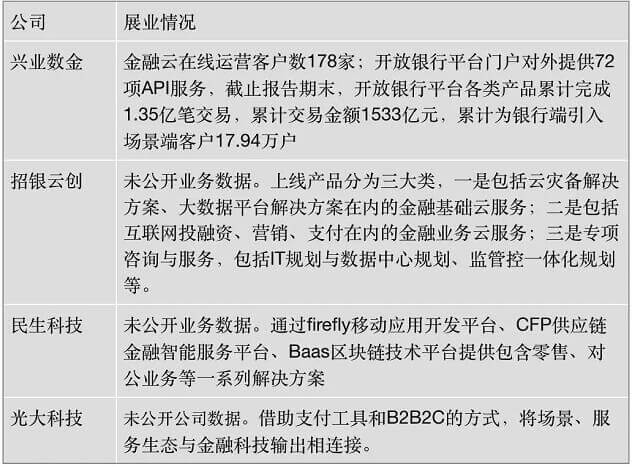

目前已经成立的6家银行系金融科技子公司,分别是股份行系的兴业数金、招银云创、光大科技以及民生科技,以及建行的建信金科和工行刚刚成立的工银科技。

相较于国有大行,股份行在金融科技子公司方面的尝试要更早且更积极一些。

这几家股份行在2015年左右着手建立独立的金融科技公司,但其中一些公司的前身可以追溯到超过10年前,比如兴业数金的前身是2007年兴业银行成立的银银平台。

除了兴业银行,其他银行在财报中对旗下科技公司的介绍不多。我们初步做了整理:

值得一提的是,这些金融科技子公司借助了母公司及投资方的一些资源优势,在不断发展的过程中显示出了一些差异化的特征。

例如,兴业数金延续了兴业银行在同业业务中积累的经验和优势,在F端的平台业务上领先于其它机构。而光大科技则在2008年便推出的「云缴费」平台基础上,借助支付工具和B2B2C的方式,将场景、服务生态与金融科技输出相连接。

相比于股份制银行的抢跑,大行的金融科技子公司起步稍晚。去年4月18日,建设银行宣布成立建信金融科技有限公司,打响了国有大行成立科技子公司的「第一枪」,到今年5月已经成立满一周年

在成立之初,建信金科的注册资本金达16亿人民币,人员规模超过3000名,在规模和投入方面要远高于前述5家股份银行系金融科技子公司。当然,此次成立的工银科技也一样「财大气粗」。

去年此时,建信金融科技公司的成立被看做是银行系发力金融科技to B(包含F端、G端的广义B端)服务的缩影。

而在2018年的财报里,建行也提到,金融科技公司都在其整个银行的战略转型中承担了非常重要的作用。建行在财报中提到,启动新一轮金融科技「TOP+」 战略,成立建信金融科技公司,整合形成七大核心事业群。

事实上,即便没有单独成立金融科技子公司,「科技」在商业银行的发展中也正扮演着越来越重要的角色。

我们在此前的文章也提到过,银行在财报中对于「金融科技」重要性的表达从不吝笔墨,而6家大型商业银行和4家股份制银行总计在财报中提及这一关键词超过200次。

2

刨除金融科技输出这个新的动向,其实科技从来都与金融行业的相伴相生。每一次重大的技术变革,金融业,尤其是银行业从未缺席。

从早期利用穿孔卡片辅助数据处理到使用计算机实施会计电算化;从借助大型机进行综合业务处理,到利用互联网开拓网络金融……作为一个数据密集型产业,技术进步一直是金融创新的强劲引擎。

即便是近几年新金融全面兴起,银行的地位依然不可撼动,而且其对于科技的投入力度之大和融合速度之快也是不容小觑的。

摩根大通CFO Marianne Lakezai 在2016年的投资者会议上便直接喊出「我们是一家科技公司」的口号,并提出了「移动优先,万物数字化」的战略。另一家知名投行高盛,近年来也一直在强化自己的「科技」属性。

以前者为例,摩根大通近年来陆续布局了移动支付平台Quickpay with Zelle;针对千禧客群发布了移动平台Finn;布局API和开放银行深入消费场景获客、促进交叉销售,并推出智能投顾平台You Invest,布局智能资管等。

值得一提的是,根据麦肯锡报告里的里数据,摩根大通近年来(2015-2018)对IT和技术的投入相比净利润占比都在40%左右,而对新技术的投入则在技术投入的占比超过1/3。

此外,2014年,汇丰银行提出在三年内全方位进行数字化转型,重塑银行的成本结构,实现所有客户活动环节和业务流程数字化。其提出的愿景是,从根本上把业务模式和组织完全数字化。

三年期满后,汇丰银行20-30个最主要的线上流程只占用了不到50%的成本,但服务了80%-90%的客户活动。

可以见得,在新的技术、新的用户需求面前,银行从来都不「传统」。

工行原董事长姜建清在2015年也曾说过,也许在一些人的眼中银行被贴上了传统行业的标签,但实际上,银行向来是创新最活跃的领域。

他举了个例子,在上世纪九十年代的美国,曾经诞生过一批无实体网点的「鼠标银行」,并受到人们广泛关注,那时就有人预言传统银行会像末日恐龙被取而代之;结果银行奋起改革,用「鼠标+砖头」的创新打败了纯粹的「鼠标银行」。

回到开头的那个问题,我们该如何看待银行金融科技的发展?

在每一个发展阶段,银行都会受到来自外部的冲击,从过去的渠道到后来的产品、运营。而随着每一个发展阶段的不同,银行或许会改变形态、改变服务方式和商业模式,但是不可否认的是银行从诞生以来就带着「金融科技」的基因,这使得其在每个阶段面对新的竞争对手时,都有了更多胜算。

非常感谢您的报名,请您扫描下方二维码进入沙龙分享群。

非常感谢您的报名,请您点击下方链接保存课件。

点击下载金融科技大讲堂课件本文系未央网专栏作者发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文为作者授权未央网发表,属作者个人观点,不代表网站观点,未经许可严禁转载,违者必究!首图来自图虫创意。

本文版权归原作者所有,如有侵权,请联系删除。首图来自图虫创意。

京公网安备 11010802035947号

京公网安备 11010802035947号